東京財団研究員兼政策プロデューサー

坂野裕子

1、「社会保障・税一体改革素案」に給付付き税額控除盛り込まれる

政府・与党は、2012年1月6日「社会保障・税一体改革素案」を正式決定した。その中で、消費税については、2014年4月に8%、2015年10月に10%へと税率を段階的に引き上げ、消費税収は全額社会保障目的税化するとした。また「所得の少ない家計ほど、食料品向けを含めた消費支出の割合が高いために、消費税負担率も高くなるという、いわゆる逆進性の問題も踏まえ、2015年度以降の番号制度の本格稼動・定着後の実施を念頭に、・・・総合合算制度や給付付き税額控除等、再分配に関する総合的な施策を導入する」と明記した。

消費税率を引き上げると、所得の多い家計ほど消費にまわす平均的な割合が低下するので、所得に対する消費税の負担割合は低くなり、逆に所得の少ない家計ほど、消費税の負担割合は高くなる。逆進性と称され、税制の公平性の観点から問題視されている。その対策として、食料品等を低い税率とする軽減税率の導入の代わりに提案されているのが、給付付き税額控除である。給付付き税額控除は、「税額控除を基本として、控除額が所得税額を上回る場合には、控除しきれない額を現金で給付する」(平成22年度税制改正大綱)制度で、2009年秋に誕生した民主党政権の下で、より強力に検討が進められてきた。

東京財団では、すでに5年前の2007年から森信茂樹上席研究員を中心に税と社会保障一体改革の一環として給付付き税額控除を研究している。そしてこの制度は、消費税増税に伴う逆進性対策だけでなく、ワーキングプア対策や、子育て支援策、社会保険料未納対策などにも有効だという提言を行ってきた。厳しい財政の中で、格差・貧困問題に対処するためには、社会保障と税制を一体にした仕組みを考えなければならず、そうした要請を具体化するのが「給付付き税額控除」だと考えるからだ。( 政策提言「給付付き税額控除 具体案の提言~バラマキではない『強い社会保障』実現に向けて~」2010年8月 )(以下、政策提言「給付付き税額控除」)

また、素案の中でも触れられているように、給付付き税額控除の前提となる「社会保障・税番号制度」(以下、番号制度)についても研究・提言を行っている。( 政策提言「納税者の立場からの納税者番号制度導入の提言」2009年6月 )給付付き税額控除を実施するには、控除・給付の対象者の条件として個人の所得を正確に把握する必要があり、国民一人ひとりに番号を割り当て個人の識別や本人確認を効率的に行う番号制度の導入が必要だからである。

2、消費税逆進性対策としての給付付き税額控除

消費税の引き上げに伴う逆進性対策としては、「基礎的食料品」に軽減税率を実施する国もヨーロッパ諸国にはある。しかし「基礎的食料品」の定義をどうするのか、どんな食品に軽減税率を課し、どんな食品からは標準税率が適用されるのかによって、消費者の自由な選択をゆがめたり、納税者や事業者の負担をもたらしたりするなど問題点が指摘されている。

しかし、給付と税額控除を組み合わせる『給付付き税額控除』を導入することで効果的に逆進性を解消できることが、政策提言「給付付き税額控除」の中で示されている。

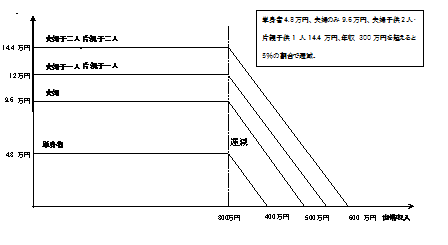

下の図表1は、消費税率を10%に引き上げると仮定した場合に提示した「逆進性対策モデル」(ケース1)である。(報告書p.68で示したモデルをイメージ図として作成)

消費税の負担を軽減するための控除・給付額は、単身者や夫婦など世帯の構成に応じて設定する。このモデルでは年収300万円以下の世帯は、4.8万円、9.6万円などと定額の控除・給付額となり、年収300万円を超えるとその額は減少し、最終的にはなくなるとした。

減額を開始する世帯収入の水準を300万円、またグラフの傾斜部分となる控除・給付額の減額率を5%としたのはカナダで導入されている同様の給付付き税額控除を参考に設定している。また食料品の税率を5%に据え置く軽減税率を実施した場合と同じ税収を確保するとして計算し、単身者1世帯の年間給付額は4.8万円になっている。(詳細は政策提言「給付付き税額控除」第6章消費税と給付付き税額控除)

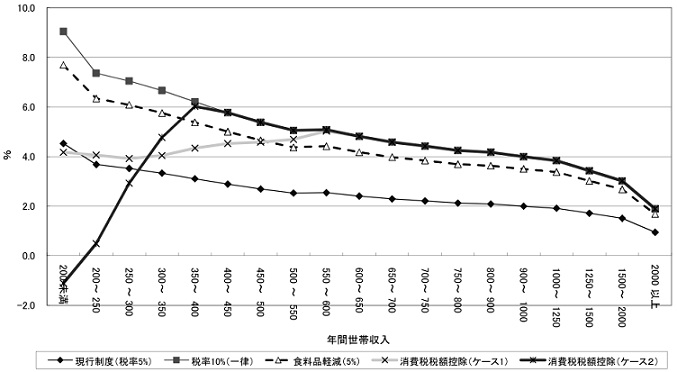

下の図表2は、政策提言「給付付き税額控除」の中で、上で示したケース1の給付付き税額控除が食料品の軽減税率に比べ逆進性の緩和効果がはるかに大きいという試算結果を示したものである。

消費税率を10%に引き上げた場合の消費税純負担率は「―■―」の線で示されたとおり、グラフの左側が高くなっており、年間世帯収入が少ないほど、負担率が高いことがわかる。また食料品を5%に据え置く軽減税率を実施した場合にも「-△-」の線からわかるように消費税純負担率は全体的に下がるものの、世帯収入が少ない層ほど負担割合が高い右下がりのラインは変わらず逆進性の緩和効果はほとんど見られない。一方、逆進性対策として給付付き税額控除を導入するケース1の折れ線は「―×―」の線で示されているように、世帯収入が少ない層で、消費税純負担率が4%あたりでゆるやかに右上がりのラインになっており、所得が低い世帯ほど消費税の負担割合が高いという逆進性を緩和する効果、さらにはわずかであるが所得が少ない人ほど負担割合が低いという累進性が確保される効果もみられる。

このような給付付き税額控除は、カナダだけでなくシンガポールなどでも導入されている。

3、給付付き税額控除の意義と可能性

ヒト・モノ・カネの自由な移動が行われる中で、先進国は、グローバル競争に勝ち抜くための「効率的な税制」と同時に競争の結果生じる格差・貧困問題への対応としての「公平な税制」を求められている。そのような2つの要請に応えるために出てきたのが、給付付き税額控除である。

先進諸国の税制は、多くの政策的配慮から所得控除が導入・拡大された結果、所得税の課税ベースが縮小し所得税の累進機能が弱められてきた。このような公平性の問題への反省は「課税ベースを拡大し税率を引き下げる」、所得控除から税額控除へという世界的な税制改革につながっている。さらに、低所得者に対して税額控除のみで負担軽減を行う場合、課税最低限に近い層はもともと納める税額が少ないため、控除の恩恵が限定されてしまう。そこで社会保障給付と一体的に設計し「給付付き」とすることで、所得再分配機能が強化された。加えて所得によって税額控除を受ける対象者を絞り込む仕組みは、財源の効率的な活用につながる。

また雇用政策として「勤労すること」を条件に給付付き税額控除が与えることで、勤労へのインセンティブを高めることができる。長年失業問題に悩まされてきた欧州諸国は、失業対策として社会保険などのセーフティネットの拡充策で対応してきたが、それが勤労意欲をそぐというモラルハザード(勤労インセンティブの喪失)を生むと同時に、政府予算が肥大化することによる非効率を生みだしたという反省がある。

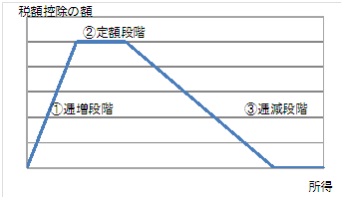

以下の図表3は、政策提言「給付付き税額控除」の中で示した、勤労所得のある人に対して勤労を条件に税額控除を与え、所得が低く控除しきれない場合には給付する「勤労税額控除」の代表的なモデル(米国で導入)である。

(出展)政策提言「給付付き税額控除」p.3 鎌倉治子氏資料

1つのモデルとして提示したこの米国の制度は、税額控除の額が、所得の増加とともに増加(?逓増段階)した後、一定の所得で頭打ちになり(?定額段階)、それを越えると減り始め(?逓減段階)、最終的にはなくなる。従来の社会保障給付とは異なり、働けば働くほど手取り額が増える仕組みである。

英国では政府が、「セーフティネットからトランポリンへ」という有名なフレーズで、バラマキをやめ勤労を通じて経済的に自立する自助努力を支援する政策を実施すると語り、教育・医療・雇用政策などの分野で政府の役割を強化し、給付付き税額控除を導入した。その結果、雇用の増加と失業者の減少、失業手当等の社会保障支出の削減などの成果を上げたのである。

今回「社会保障・税一体改革素案」で給付付き税額控除について触れられたのは導入に向けた一歩として評価したい。ただ、給付付き税額控除は、消費税増税に伴う逆進性対策だけでなく、雇用政策への活用など社会保障政策と税制を一体的に組み立てる重要なものであり、その可能性についての議論もまた積極的に進めることが求められる。

4、給付付き税額控除導入の前提となる社会保障・税番号制度も進む

前述のように給付付き税額控除は番号制度の導入が前提となる。 政策提言「納税者の立場からの納税者番号制度導入の提言」2009年6月 では、番号制度というインフラを活用しつつ、納税者の立場に立った新たな政策の導入が必要だとの観点から提言を行った。給付つき税額控除はその中でも中心をなすものである。またこの政策提言では、番号制度の課題としてプライバシー問題を挙げ、現行の個人情報保護法の限界を明らかにし、これを機会に現行の個人情報保護法の制度や運用のあり方を含めて抜本的に対応していく必要なども指摘してきた。

番号制度は、昨年6月に「社会保障・税番号大綱」が決定し、現在、通常国会への法案提出に向けた準備が進んでいる。大綱の中には今後のスケジュールとして「平成27年(2015年)1月以降、『番号』を利用する分野のうち、社会保障分野、税務分野のうち可能な範囲で『番号』の利用を開始する」とあり、国民全員に、氏名・住所・生年月日・番号(名称「マイナンバー」)ならびに顔写真が券面に記載されたICカードが配布される予定である。

ただ政府がこれから国会に提出する番号法案は、社会保障と税において共通番号を導入することを決めるもので、導入した番号をどのように活用するかについては、今後の議論に任されている。番号制度はあくまで手段であり目的ではない。給付付き税額控除のような番号制度導入により実現させる社会保障制度や税制の改革について合わせて議論が行われる必要がある。

「給付付き税額控除」と「社会保障・税番号制度」が動き始めた。英国ではこれまでの給付付き税額控除をより簡素で効果的なものにする「ユニバーサル・クレジット」がキャメロン政権で動き始めている。東京財団では、バラマキではない社会保障の実現、公平感のある課税の実現に向けて、今後ともあらゆる機会を通じて働きかけを行っていきたい。