森信 茂樹

1、逆進性とそれへの対策

社会保障と税の一体改革に関する特別委員会で消費税議論が始まったが、焦点の一つは、今回の消費税率引き上げ(2015年10月に10%に引き上げる)逆進性対策として、軽減税率を導入するのか、それとも給付付き税額控除で対応するのかという点である。

消費税には、所得の低い人の負担割合が多くなる「逆進性」という問題がついて回る。消費税は、消費に対しては高所得者も低所得者も同じ割合の税負担、つまり消費に対しては比例税であるが、高所得者の方が消費に回す割合が少ないので、所得全体に対する消費税の負担率は低所得ほど高くなる。本来税制は、所得の多い人にはより多くの税負担を求める「累進」であるべきにもかかわらず、逆ではないかということで、その「逆進性」が問題視されることになる。

これに対して、そもそも個人は消費税のほかに所得税や固定資産税などの資産税も負担しており、税制全体で考えれば決して逆進ではないとも言える。また多くの経済学者は、ライフサイクル・一生涯を考えると、所得の低い時も所得の高い時もあるので、逆進性という問題はほとんど存在しないと主張している。さらに、消費税収の使途が社会保障に使われることを考えると、消費税の逆進性は大きな問題ではないとの主張も多く見受けられる。

しかし、政治的には、低所得者への対策 *1 は極めて重要な課題である。実際消費税導入時や引き上げ時には、歳出・歳入両面にわたり、相当手厚い低所得者対策(社会保障給付)が行われてきた。

2、軽減税率での対応

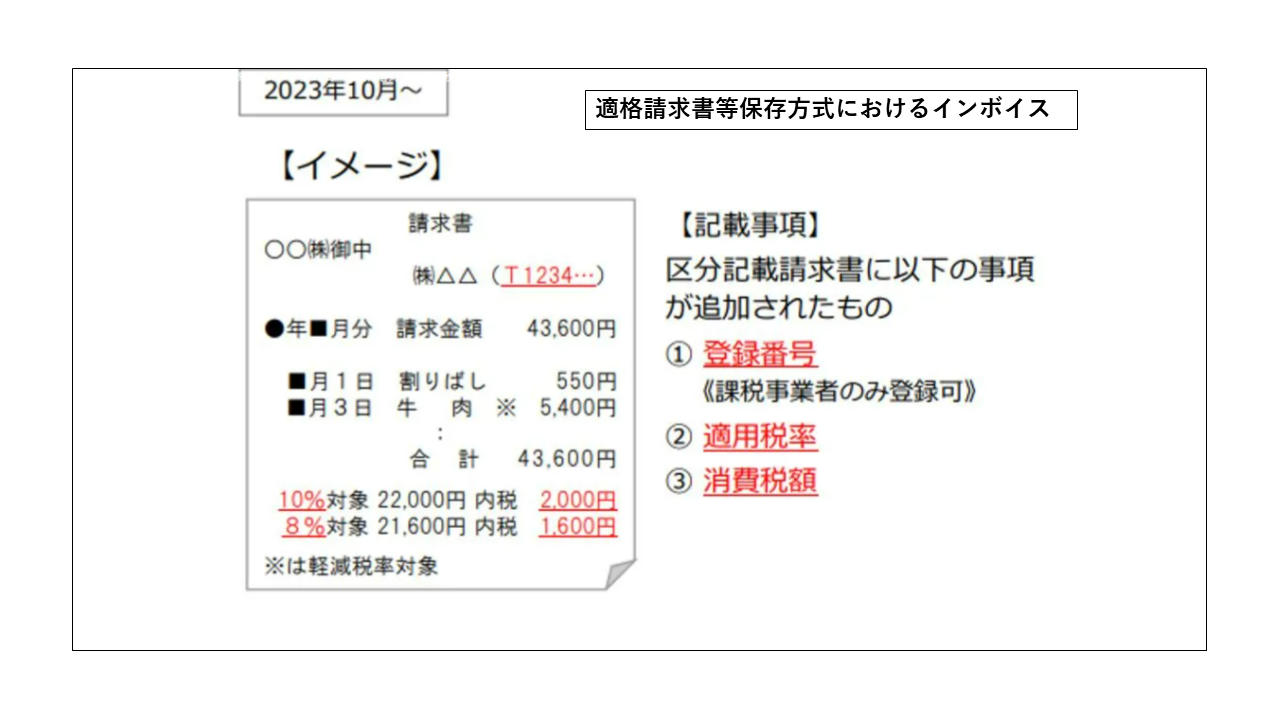

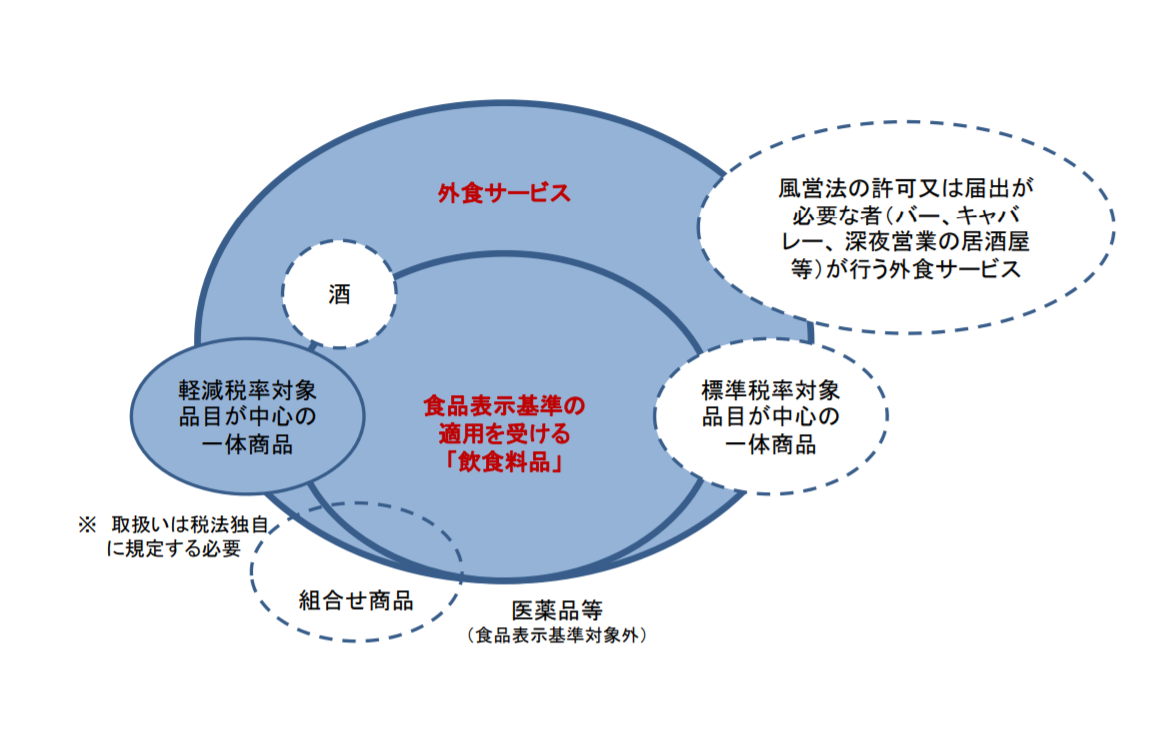

EU諸国は、このような逆進性に対して、軽減税率を導入することで対応している。EU指令は、「標準税率は15%以上とする。これに対して、2種類の5%を超える軽減税率を持つことができる」としている。その上で具体的な品目として、飲食料品(アルコール飲料を除く)、医薬品、旅客輸送、書籍、新聞などが例示されている。加盟各国は、この範囲の中で、実際の軽減税率を規定している *2 。

しかし、軽減税率には次のような問題点が指摘されている。

第1の問題は、軽減税率は政策効果が薄いという点である。食料支出を軽減税率にしても、お金持ちも食料支出をするので、みんなの税負担が引き下がり、逆進性という状況は変わらず、一方で膨大な税収を失うことになる。マーリーズ・レビューでも、効果のない政治的なパフォーマンスと一蹴していることについては、後述する。

第2の問題は、軽減税率をどこまでの適用範囲とするのか、縦割りの業界と税制当局との間で議論が続き、政治的な利権が発生したり、トラブル・訴訟が生じ納税者・事業者双方に大きなコストをかけたりするということである。

ハンバーガーをめぐる軽減税率の事例は、興味深い。テイクアウトにすると食料品となり軽減税率(イギリスではゼロ税率)が適用されるが、その場で食べると飲食サービスとなり、標準税率が適用されることになる。そこで、「テイクアウトといって購入し、その場で食べる(飲食サービス)」という事態が多発した。英国では、そのような混乱を避けるために、食料品かレストランサービスを分ける基準として食料品の温度、つまり食料品が温かいかどうか(温めるかどうか)により区分することとされた。ドイツでは、税率は異なっても、マクドナルド側は同じ値段で商品を提供するという奇妙な実情となっている。

カナダでは、ドーナツ等の菓子が食料品かレストランサービスかという区分について、個数という外形的な基準を設けている。販売個数が5個以下の場合には飲食サービス(標準税率)、6個以上はその場で食べることはないということで、食料品(ゼロ税率)という区分をしている。そこで、ドーナツ屋の店先で見知らぬ購入者が集まって、「にわかドーナツ購入クラブ」を結成し、6個以上になるのを待って共同購入して清算するという事態が生じ、国民的なジョークの種となっているという。

業態が多様化し、サービスとモノの提供の区分が不明確化する中で、軽減税率の範囲を合理的・具体的に定めることはますます困難になってきている。ノーベル経済学者マーリース(Mirrlees)卿を中心とした世界の財政学者が英国シンクタンクIFSから出した報告書「マーリーズ・レビュー」 *3 は、「VAT・消費税は、モノの時代の消費税、サービスの時代の消費税はGST(goods and service tax)」と区別し、基本的に軽減税率の導入を排除するGSTをあるべき姿と評している。その例として、ニュージーランドのGST・消費税を高く評価している。

3、給付付き税額控除

最近消費税(VAT、GST)を導入した国では、軽減税率の問題点を減らすため、簡素で、財政効率が高い給付付き税額控除(カナダではGST控除)を導入し消費税の逆進性に対応している。

カナダやシンガポール、ニュージーランドなどでは、給付付き税額控除を導入して逆進性対策を行っている。これは、「消費税負担分を低所得者に還付する制度」である。

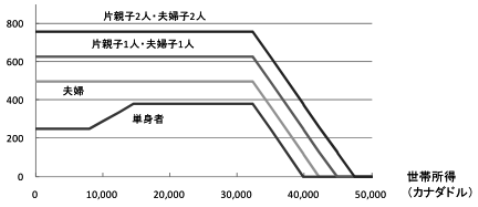

カナダの例を説明すると、おおよそ3万カナダドル以下の低所得者に対して、必要最小限の消費支出にかかる消費税相当額を家計調査から計算し、それを、所得税の中で税額控除・給付するもので、GST(消費税)税額控除(Tax Credit)と呼ばれている。

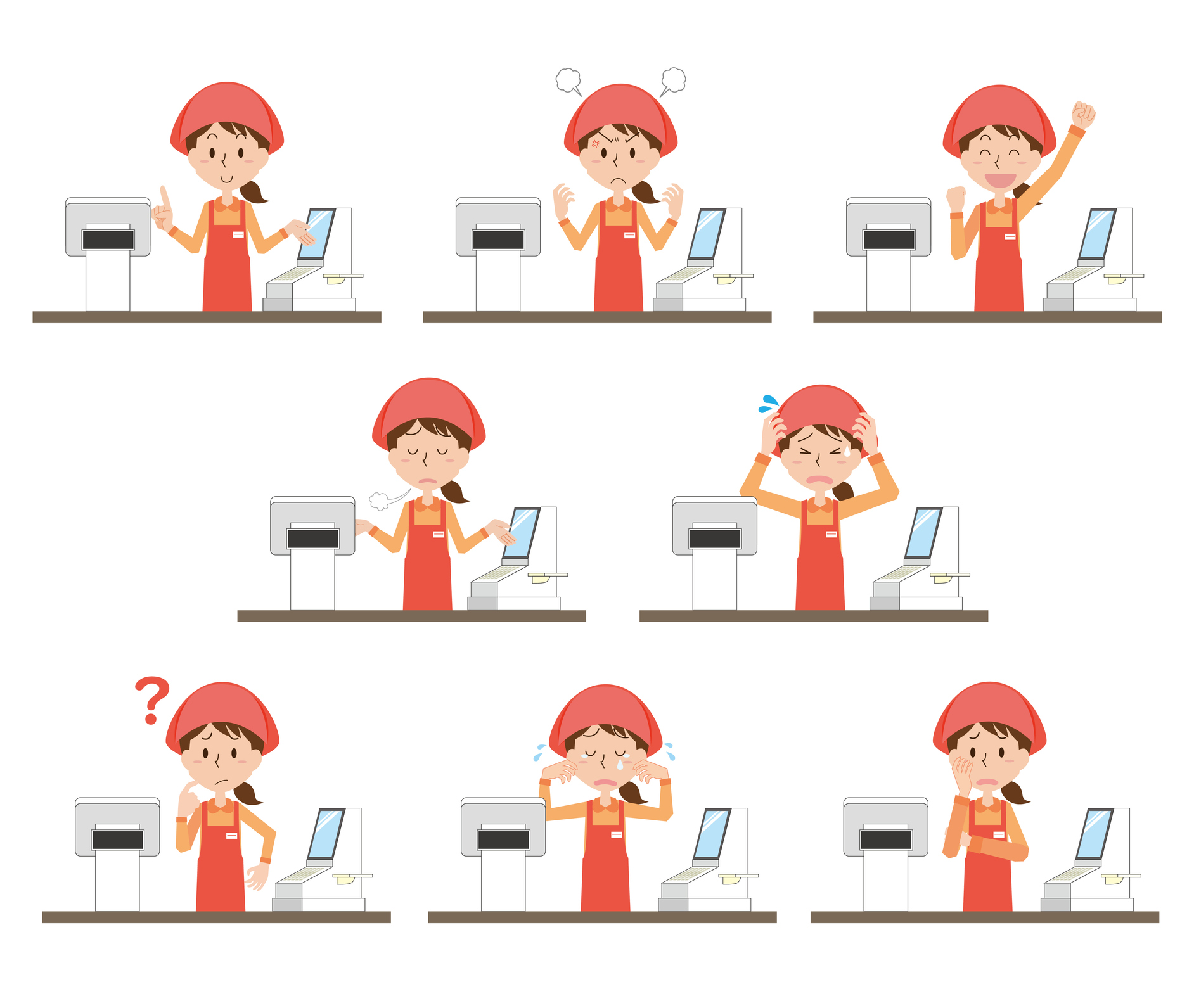

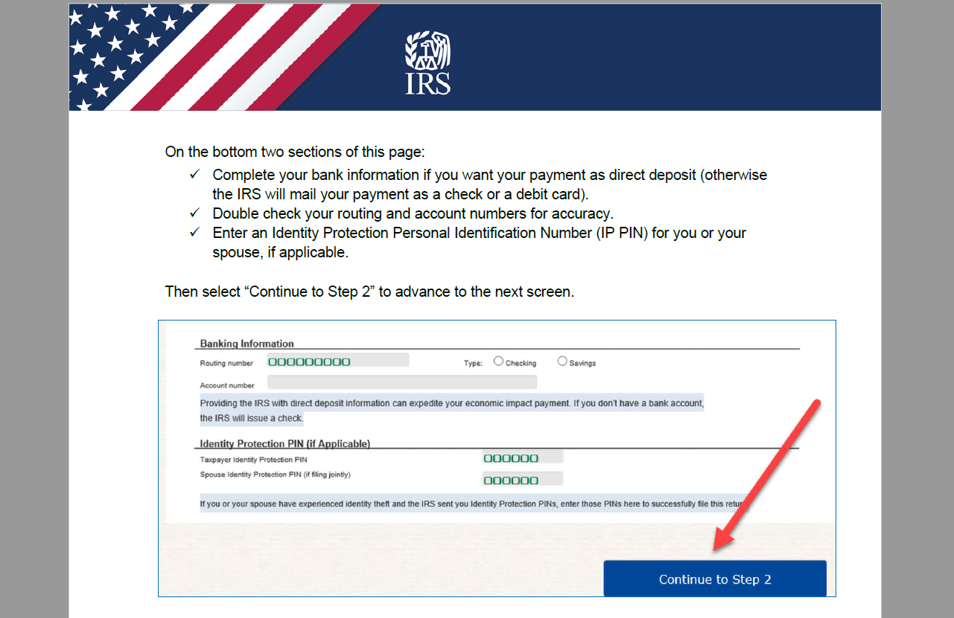

実際の方法は、図表1のとおり、申告時に申請を行い、所得3万ドル以下の家庭に、その人数に応じて定額を給付する制度で所得制限付きの児童手当と基本的には変わらない。基本設計はシンプルで、不正受給も少ない。なお、単身者には、勤労所得に応じて給付額が増える勤労税額控除が導入されていることは注目すべき点である。

軽減税率とこの制度を実際に比較してみよう。

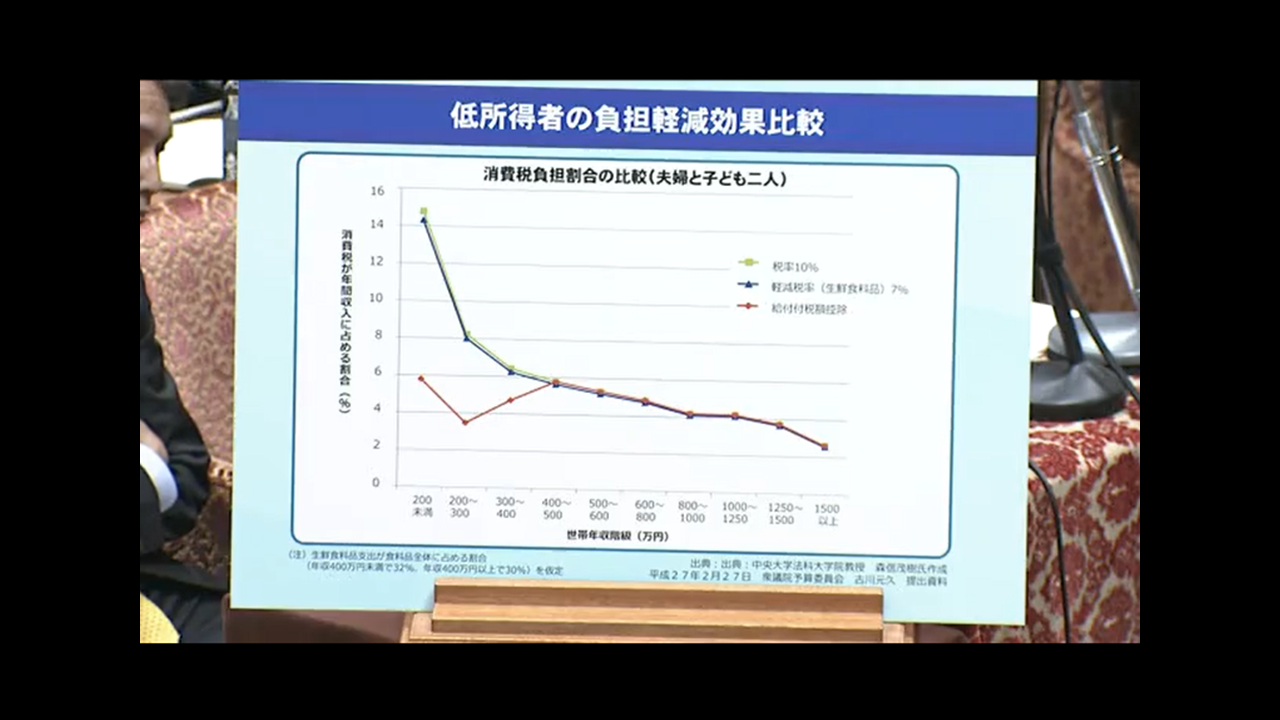

図表2は、わが国の家計を所得別に並べ、消費税額の負担割合を調べたものである。特別委員会初日(5月17日)、前原民主党政調会長が野田総理に質問した際に、パネルで示したものと同じである。

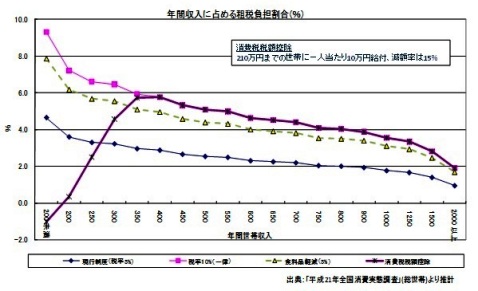

青色(◆) のラインは、家計所得に対する消費税負担割合を示している。所得の多いほど消費税負担割合が低い右肩下がりとなっており、これが逆進性である。

ピンク色(■) のラインは、消費税率を10%に引き上げた場合のもの(単純に2倍した)で、逆進性はさらにきつくなっている。

黄緑色(△) は、食料品に対して5%の軽減税率を適用した場合の負担割合である。ラインは同じく右肩下がりで、逆進性というトレンドはなくなっていない。高所得者層も軽減税率の恩恵を受けているからである。高所得者の方が食料支出絶対額が多いので、軽減税率に伴う恩恵は、高所得者の方が多い。

そこで、「所得300万円以下の家庭に10万円(定額)を給付する、削減率5%(年収500万円まで5%の比率で逓減)」という給付付き税額控除を導入すると、 紫色(※) のラインとなる。所得500万円以下で逆進性がなくなっている。

10万円と言う水準は、300万円程度の世帯の基礎的な食料支出等が100万円として、それに引き上げ後の消費税率10%を乗じて計算したものであるが、財源は、軽減税率による減収額相当分と合わせてある。つまり、軽減税率を導入する場合の減収額を使って考えた給付付き税額控除のスキームである。 実際逆進性対策として導入する際には、規模を大幅に縮小する必要があろう。そうでなければ、標準税率を大幅に引き上げる必要が生じる。

以上見てきたように、軽減税率というのは、極めて効率の悪い政策である。「マーリーズ・レビュー」では、「優遇税率は、政治的に、低所得者にコミットしているというスタンスを示すために導入されたものだが、効果も薄くきわめて効率の悪い政策である」として、その見直しを英国政府に提言している。また、昨年12月に欧州委員会から軽減税率の見直しに関する提言が公表されており、現在英国では、ゼロ税率適用品目の見直しの法案作業が行われている。

しかし、一般的にはわかりやすい政策でもある。そこで、今回の10%の引き上げまでは軽減税率の導入は我慢すべきであると考える。10%を超える更なる引き上げを行う場合には、食料支出などは軽減税率で据え置くという選択肢は十分考えられるところである。

4、本格的な給付付き税額控除と併せて

給付付き税額控除は、逆進性対策だけでなく、勤労税額控除、児童税額控除、税・社会保険料負担軽減税額控除、そして逆進性対策税額控除と4つの類型に分けられる。そこで、逆進性対策として導入する際には、欧米で活用しているような本格的な制度を視野において導入することが必要だ。

とりわけ勤労インセンティブを刺激し、自助努力による生活水準の向上を図るという勤労税額控除は、欧米ではスタンダードな政策ツールとして導入・普及している。クリントン政権やブレア政権は、勤労を通じて生活の向上を図るというワークフェア思想のもとでこの政策を活用しつつ、貧困・ワーキングプア対策に大きな成果を上げたことは周知の事実だ。給付付き税額控除という極めて有効な政策ツールを、逆進性対策に終わらせてはならない。

その際の留意点を考えてみた。

第1に、政策目的をはっきりさせることである。現下の最重要課題が、雇用促進と子育て家庭への経済支援による少子化対策であることを考えると、雇用を中心としつつ子育ても組み合わせた設計が中心になるべきだろう。具体的には、一定の所得以下の家庭に勤労による所得に応じた税額控除・給付を行いつつ、子どもの数に応じて給付額を増加させることである。

既存の社会保障制度、とりわけ生活保護との関係も重要である。最近若年層の生活保護受給が増加しており、これを未然に防止する必要がある。勤労を条件に、低スキル労働者・非正規雇用者に対してプレミアムを給付し生活保護受給額より手取りを多くすることにより、勤労インセンティブを与え将来の保護受給を防ぐ政策の導入が急がれる。そのために生活保護水準の見直しもあわせて検討する必要がある。また、職業訓練中の生活保障制度とも整合性を取る必要がある。英国ブレア政権は、トランポリン政策と称し積極的労働政策とセットで導入し、米国は、「最低賃金でフルタイム働けば貧困ラインから抜け出せる」ことを基本哲学として最低賃金制との整合性を図った。

また、わが国の母子家庭の6割近くが相対的貧困という状況の下で、母子家庭への経済支援も重要な課題である。子供のための手当を抜本的に改組し、所得制限のある児童税額控除に変えていくことを視野に置くべきだろう。つまり、財源は今回の消費税率引き上げにとどまらず、既存の生活保護の効率化、児童手当の再編等からも捻出する必要があるということである。

第2に、執行の問題を詰める必要がある。先進諸国をみると、徴収の一元化を前提に、基本的に税務官庁が執行している例が多い。その中で英国キャメロン政権は、これまでの多重な給付付き税額控除を整理統合したユニバーサル控除を準備中だが、この中で社会保障官庁が一元的に取り扱うとしている。行政効率を高めるためには、税と社会保険料の徴収の一元化は前提となろう。

また、不正受給を防ぐためには、正確な所得の把握が必要となる。2015年から稼働する予定であるマイナンバーを活用し、地方自治体と連携しつつ課税最低限以下の所得についてもきめこまかく管理することや、家族の所得の名寄せを正確に行う必要がある。また、一定以上の資産・資産性所得がある者には適用除外できる仕組みを構築する必要があり、源泉分離課税となっている利子所得などの名寄せ・把握ができるように申告分離課税に改める必要がある。

なお、給付付き税額控除については、これまでの東京財団の報告書を参照していただきたい。(政策提言 「給付付き税額控除 具体案の提言~バラマキではない「強い社会保障」実現に向けて~」 )

以上みてきたように、軽減税率の導入は、消費税率を10%まで引き上げる今回の社会保障・税一体改革では、政策効果が低く我慢すべきである。そして、速やかに、番号の法制化と、カナダ型の「給付付き税額控除」(実態は、「消費税低所得者向け社会保障給付」)の具体的設計に入ることが望ましい。その後、本格的な給付付き税額控除、つまりワーキングプア対策としての勤労税額控除や、少子化対策として児童税額控除の制度につなげていくことが必要だ。これこそ税・社会保障一体改革といえる。

*1 低所得者対策の詳細については、森信『日本の税制 何が問題か』(岩波書店、2010)270ページ参照

*2 詳細は、森信「消費税の逆進性対策を考える」(会計検査研究40号)参照 http://www.jbaudit.go.jp/effort/study/mag/pdf/j40d02.pdf

*3 マーリーズ・レビューについては、ジャパン・タックス・インスティチュートのホームページ http://www.japantax.jp/kenkyuukai/index.htm から入手可能