森信 茂樹

東京財団の「社会保障・税一体改革プロジェクト」では、これまで「番号制度導入の意義と課題」について研究を進めてきた。2009年には、 「納税者の立場からの納税者番号制度導入の提言」 を公表、その後も、継続的に番号制度に関する論考などの対外発信を続けてきた。

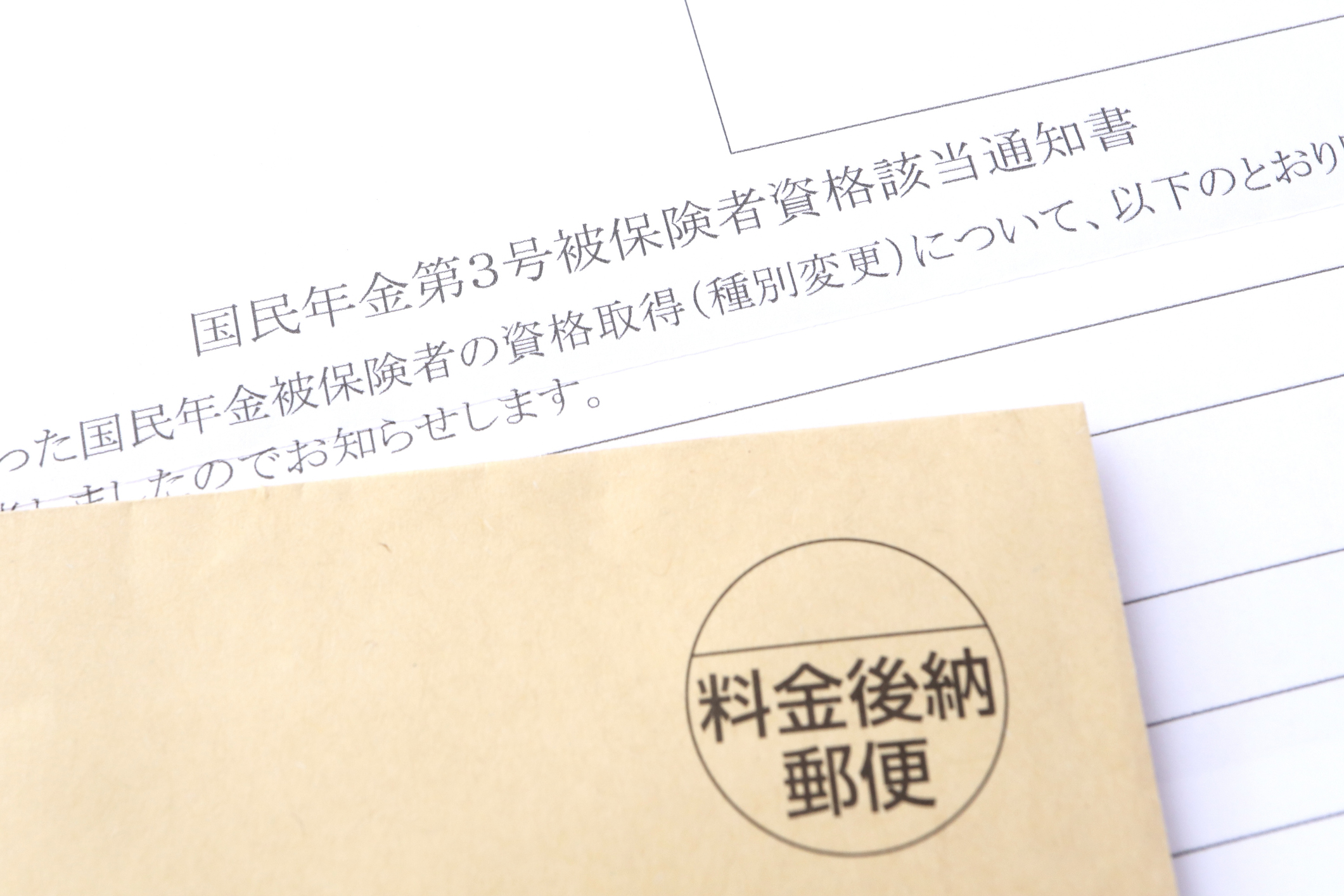

今回、国会で、国民一人ひとりに番号を割り振り、社会保障や税制など6分野において活用を行うことを目的とした「行政手続における特定の個人を識別するための番号の利用等に関する法律案」(通称マイナンバー法案)の審議が始まる。番号の導入がわれわれの提言の方向に沿って導入されることは、大いに評価したいが、課題も多く残っている。そこで、この機会をとらえて、改めて番号制度導入の意義、課題を整理してみた。

第1に、マイナンバー法は、「公平な社会の実現」「効果的な政策」「効率的な行政」の3つを実現する目的のもとに、番号制度を導入するという内容である。留意すべきは、番号制度というのは、あくまで「ツール」にすぎないということである。実際、この「ツール」をどのように活用して、どのような効果的・効率的な行政を行っていくのかという点は、今後国民的な議論をしながら一つ一つ決めていく必要がある、ということである。

先進諸国の番号の活用を見ると、あらゆる行政サービスを電子政府として行うスウェーデン、納税者番号から市民サービス番号へと20年かけて活用範囲を拡大してきたオランダ、番号アレルギーが強く納税に限定して番号制度を導入したドイツ、というように活用の度合いは国の歴史的な背景、社会的事情から異なっている。わが国としては、わが国の状況に合った形で具体的な活用を決めていけばよい。

実際、今回の法案では、税と社会保障を中心とする6分野から始めていくことになっており、今後国民的な議論を踏まえて、この分野を拡大していく、という方法をとっている。しかし、分野の中における具体的な活用方法について、次に述べるようにほとんど決まっていない。今後は、われわれが政府に、このような政策に番号を活用してほしいと要望していくことができるわけで、われわれ自身で考える課題だということである。

第2に、とりわけ税制について、番号の活用方法について踏み込んだ議論が必要となる。肝心な点は、番号を活用してどのような情報を入手することが、より正確で公平な所得の把握につながるのかという点である。

番号を活用すれば、納税者の名寄せが効率的・効果的に行われることになり、申告水準の向上が期待される。しかし、さらに正確な所得を把握するためには、「現在」税務当局が入手していない情報を、「新たに」番号付きで入手できるようにする必要がある。そこで、どこまでの情報を税務当局が入手可能とするのかという議論が今後出てくるわけだ。

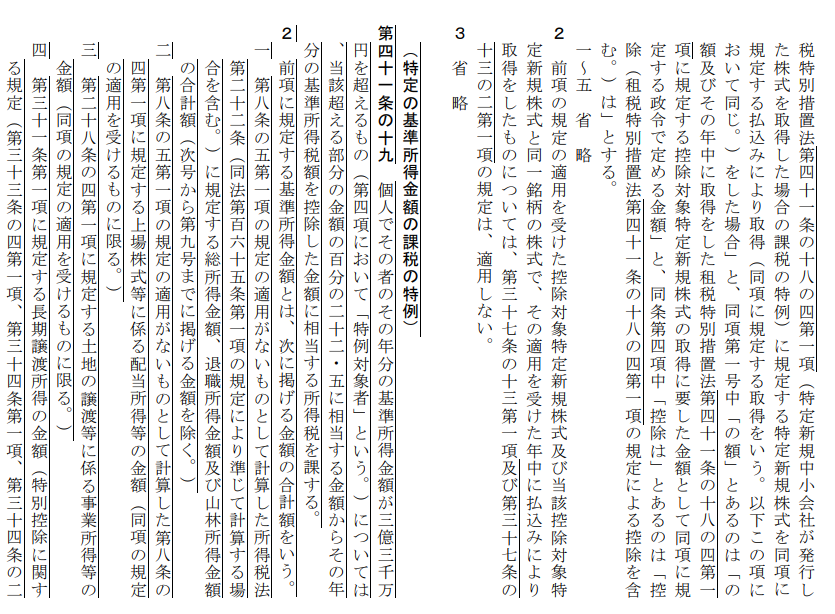

具体的に述べてみよう。図表は、世界の税制当局が、番号を付けてどのような情報を入手しているかを比べたものである。これを見ると、わが国だけが、利子所得について情報を取っていないことが分かる。利子所得については、源泉分離課税といって、銀行がわれわれに利子所得を支払う際に20%の税率で一律に源泉徴収してしまうという税制になっているためである。

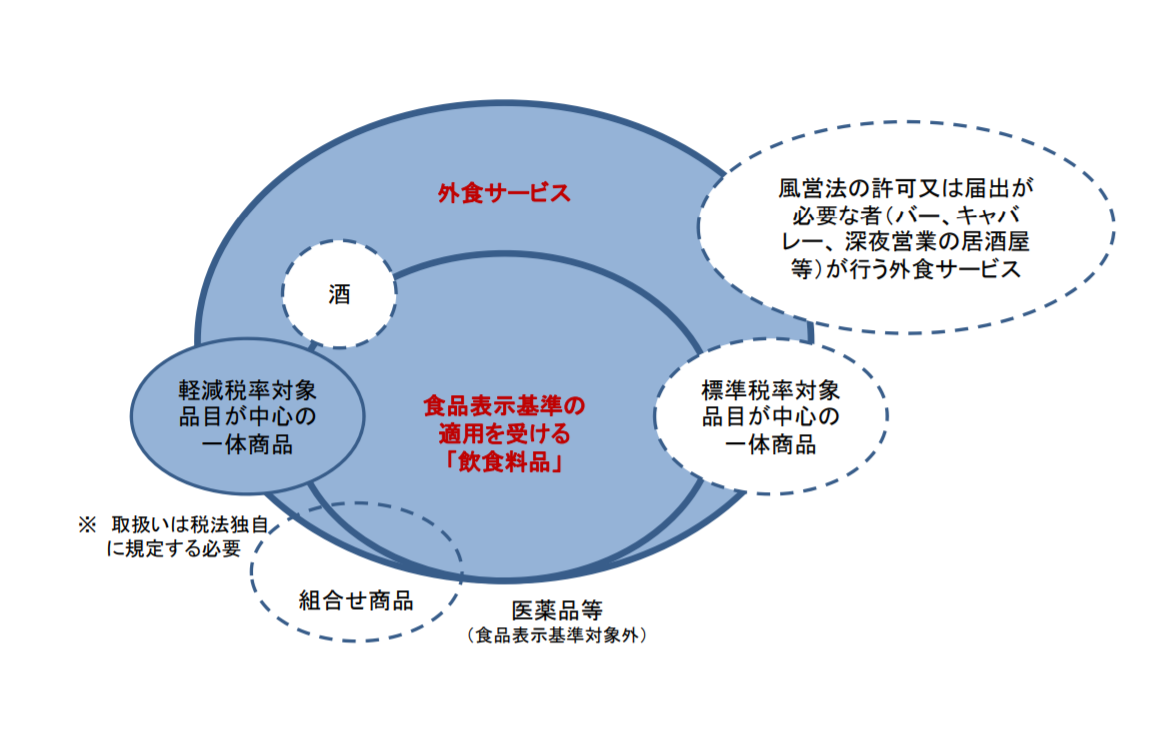

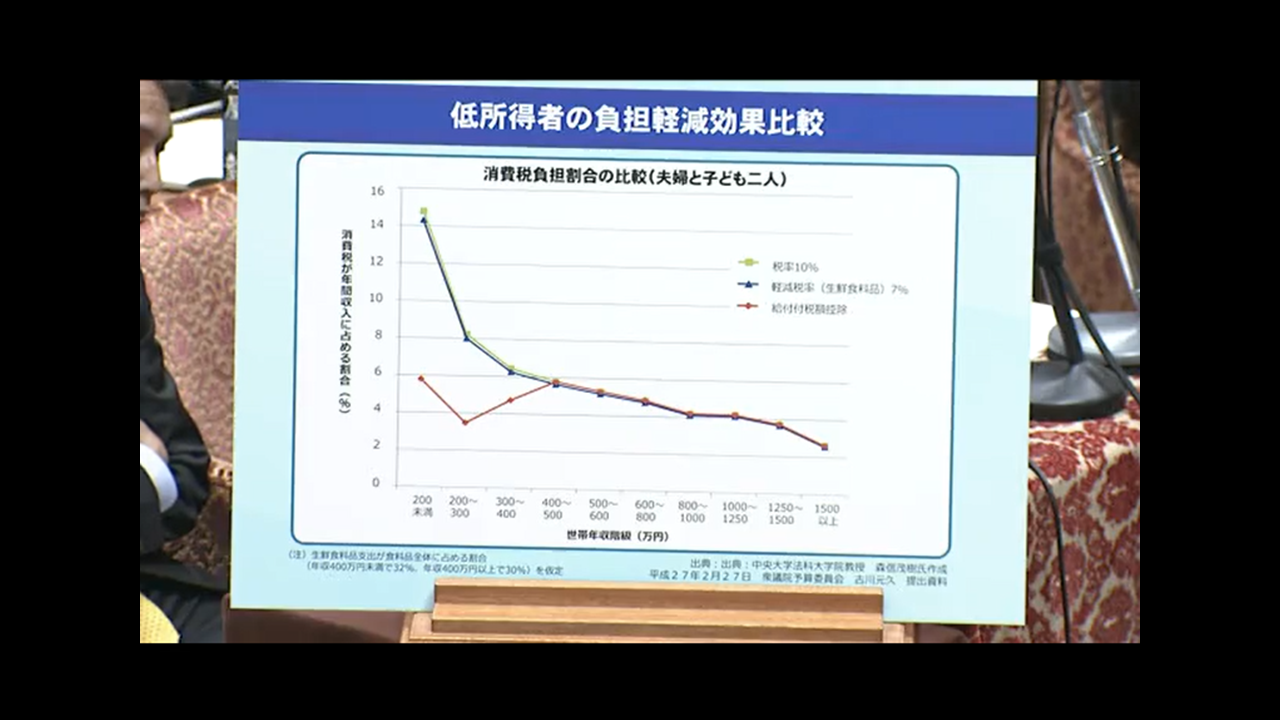

今後、消費税率引き上げの際の低所得者対策を導入するということになれば、所得は低いが金融資産が多くあるという人は、対象から排除する必要がある。ところが、今の税制のままでは、個人がいくら利子所得を得ているのかという情報は税務当局にはないので、排除することは不可能である。そこで、利子所得を納税者ごとに名寄せできるように税制を改め、番号を活用して情報収集する必要が出てくる。

また、個人の持つ不動産に番号を付けて管理できれば、相続税や固定資産税の課税実務も向上する。このように、番号を付けて新たにどのような情報を取っていくのか、という議論を税制の議論の中で行っていく必要がある。

その際留意すべき点がある。まず、事業所得の把握には限界があるということだ。たとえば小売事業者の売り上げを完全に把握するためには、消費者が店の番号を聞いて、購入額とともに税務当局に報告する制度を作らなければならないが、そのようなことは不可能だ。また、事業者の支払いが、事業に必要な支出である経費なのか、私的に払った支出(家事費)なのか、番号を付けても区別はできない。このように、事業者の所得については、番号の導入でも完全把握は無理で、けん制効果に期待するほかない。

もう一つ、わが国はがちがちの徴税国家になるべきではないということである。たとえば個人個人の資産残高をすべて、税務当局に報告するような制度は取るべきではない、そこには民主国家としてのおのずからの限度があると考えている。

第3に、膨大なコストをかけて導入する以上、国や自治体だけのツールに終わらせるのではなく、国民利便の政策の導入にもつなげるべきではないか、ということである。詳しくは、冒頭の東京財団の報告書を見ていただきたいが、要点を述べれば以下のとおりである。

番号導入後には、個人全員に「マイ・ポータル」というウエブサイトが提供される。行政サービスの対象者を国家が番号で割り出し、対象者に「マイ・ポータル」を通じ行政サービスを自動的に届けることが可能になり、申請を忘れたために必要なサービスが受けられないということは原則なくなるわけで、国家と国民の関係を変えるものだといえよう。

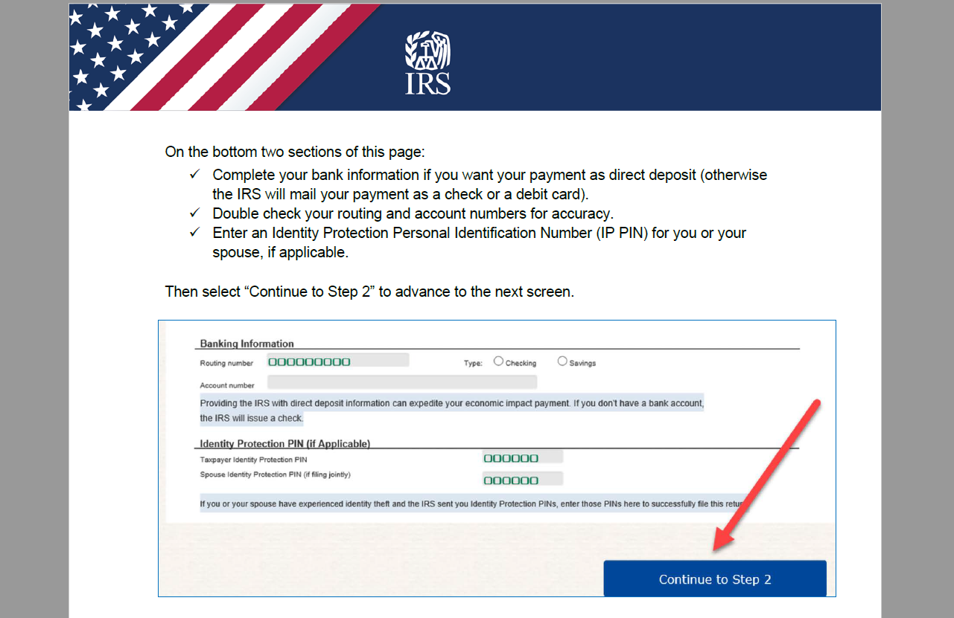

税務面では、ポータルに、給与所得の源泉徴収額、各種支払調書の内容、社会保険料や医療費の支払額などが表示される予定だ。欧州では、それらの情報をあらかじめ申告書に記入し、納税者はそれを確認して、必要に応じて訂正して、送り返すことにより申告となる「記入済み申告制度」が導入されている。わが国でも導入すべきではないか。

将来的には、「マイ・ポータル」と、eタックス(電子申告)をうまく結び付けて、米国型の自主申告制度を導入してはどうか。自らの納税額を自らが確定することは、民主主義の基本であるタックスペイヤーの自覚を芽生えさせ、さまざまな行政の無駄を批判する基礎ともなる。

このように、番号をどのように活用して効果的・効率的な社会保障制度や税務行政を作り上げていくのか、議論はこれからである。

最後に、官民に大きなコストをかけて導入する制度なので、番号を活用した行政効率の向上、縦割り行政の弊害の排除などの行政改革への活用も、今後の大きな課題であることを付け加えておきたい。