最終回は、今後のわが国の税制のあり方について、マイナンバー、マイナポータルを活用した、中期的なビジョンを語ってみたい。

わが国では、サラリーマンの給与に対する所得税制は、給与支払い者が源泉徴収義務者となって、給与の支払い時に一定の税額を源泉徴収して税務署に納付することとなっている。

そしてその年の最後の給与支払時に「年末調整」を行い、給与の総額に対する最終的な税額と、既に納付された源泉徴収額との差額を調整する制度が採られている。

この制度は、納税者、税務当局双方の負担を軽減する効果的・効率的な制度で、1947年に導入されて以来、わが国に定着してきた。

その一方で、次のような問題や批判も生じている。

まず、年末調整を行う会社に、多大の事務負担をかけている。とりわけ中小事業者にとって年末調整の事務負担は大きい。そこで、第1回で述べたように、この分野に、マイナポータルを活用して、電子的に従業員の情報をやり取りすることが負担の軽減につながることになる。

次に、年末調整を行うには、社員の配偶者の所得等家族に関する情報を把握しておかなければならず、プライバシーの問題が生じている。例えば配偶者や大学生の子供がいくら稼いでいるか、などを会社に申告する必要がある。

そこで、希望する者には、年末調整にかえて、自ら申告することで最終的な税額を確定するという、選択的自主申告制度を導入してはどうか、これが筆者の考え方である。

おりしも平成22年度から、特定支出控除として、勤務に必要な本代などが経費として認められる制度改正が行われ、申告により源泉徴収された税額が還付される可能性は、従来にも増して高まっている。

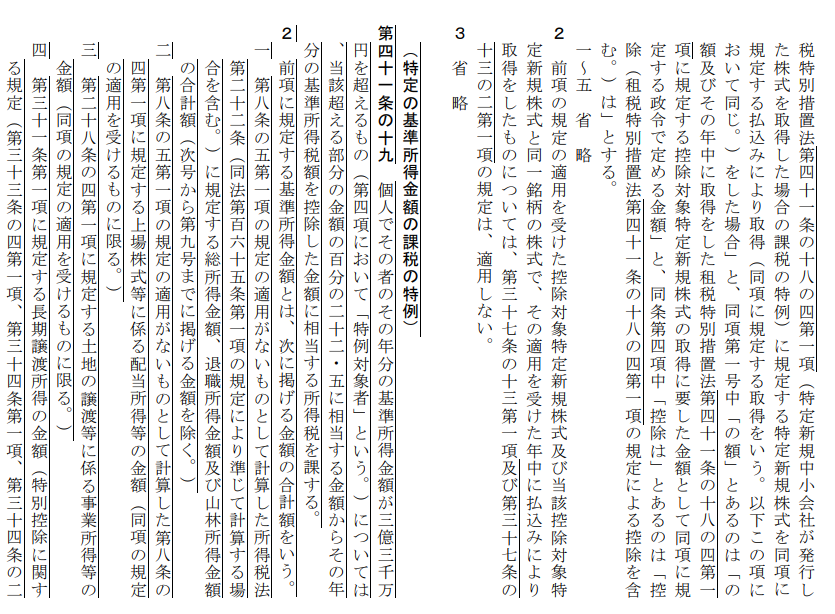

この制度は、勤務必要経費(図書費、衣服費等)や資格取得費(弁護士、税理士等)等の合計が「給与所得控除額の半分を超えた場合」、確定申告を通じてその超える部分の金額を給与所得控除後の所得金額から控除できるものである。

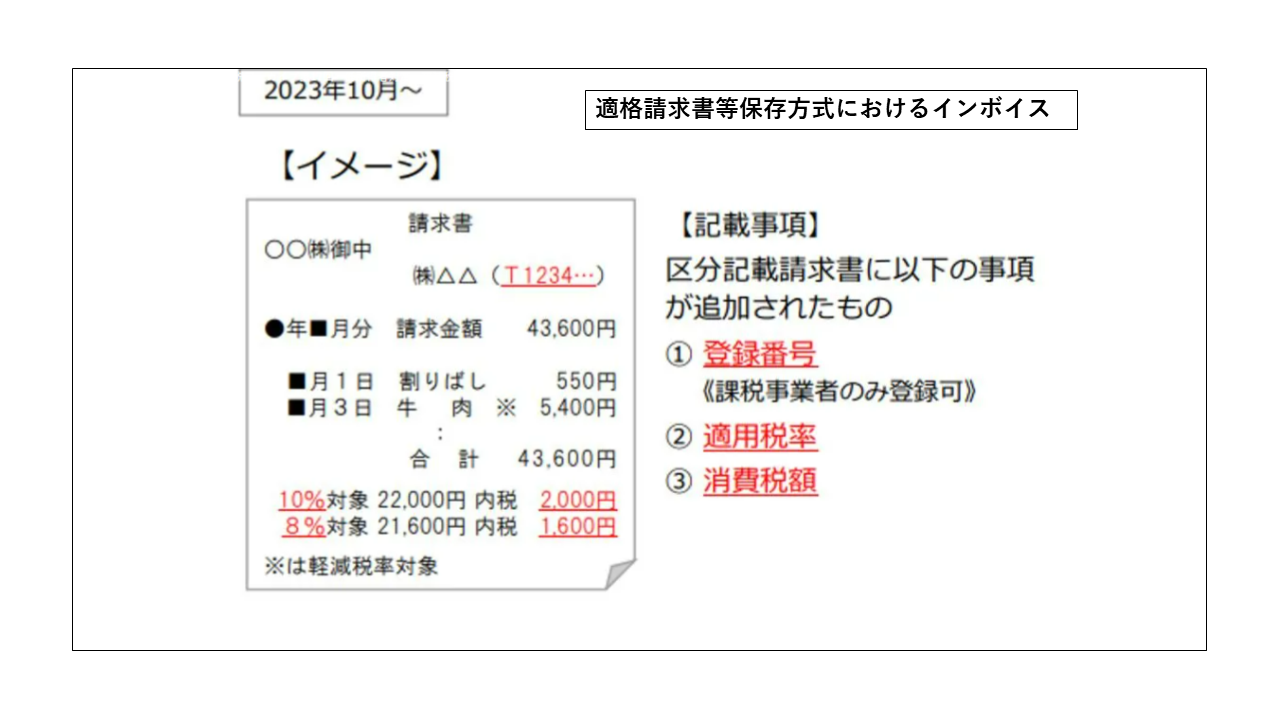

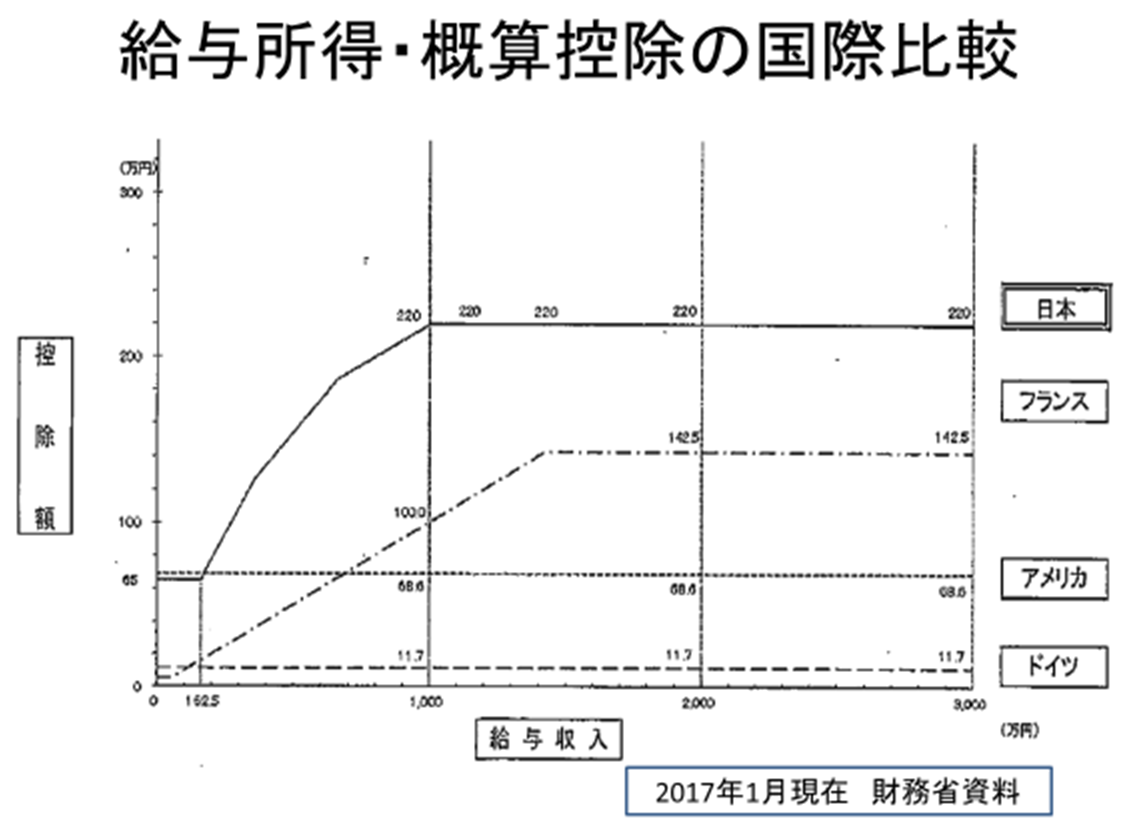

図表1

しかし、現在、概算控除である給与所得控除の水準が高いので、この制度の利用者は少数(3桁といわれている)に留まる。つまり、確定申告をする納税者は改正後もそれほど増えていないのである。

そこで、自主申告制度を導入するには、まず、給与所得控除水準を見直すことが必要になる。これはサラリーマン増税になるので、ここから得られる増収分は、基礎控除など人的控除を引上げることで、制度全体としては税収中立にすることが必要であろう。

政府税制調査会も、長年、「経費控除を縮小し、人的控除を拡充する」という方針で議論をしてきている。平成28年11月14日に公表された「経済社会の構造変化を踏まえた税制のあり方に関する中間報告」の7ぺージにそのことが書いてある。

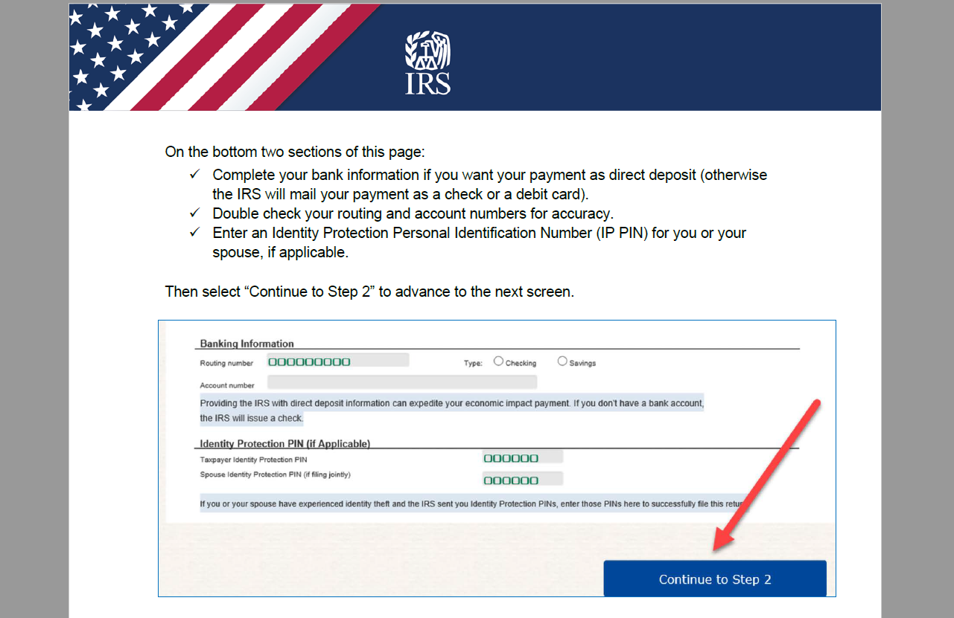

自主申告制度を取り入れるうえでは、米国の方式も参考になる。米国では、給与支払時の源泉徴収が多めになされており、年1回の申告は、大部分の納税者にとって還付になるような制度設計がなされている。この方式では、納税者は自主的に申告をするインセンティブが働くことになる。

自らの税額を申告により確定する自主申告制度を導入することは、納税者意識の高揚をもたらし、社会への参加意識を高め、タックスペイヤーとして税金の使途を監視する目を養い、民主主義の原点につながるという大きな効果をもたらす。

時間はかかるが、この方向を目指した税制の改革が望ましいと考える。