R-2023-011-2

| ・政策修正の模索:量的緩和拡大とマイナス金利 ・持久戦体制の確立:イールドカーブ・コントロール ・昨年からの環境変化:円安の進行とYCCの動揺 ・昨年からの環境変化:2%インフレへの芽 ・黒田前総裁下の日銀10年 |

政策修正の模索:量的緩和拡大とマイナス金利

本稿(上)では、13年4月に開始されたQQE(異次元緩和)が金融市場中心に一定の成果を挙げたものの、日銀が目指した2%インフレの実現には力不足だったことを確認した。このため、消費者物価上昇率がピークアウトした14年半ばから16年初頭にかけて試みられたのは、金融緩和をより強化する方向への政策修正の模索であった。

最初に試みられたのは、QQEⅡとも呼ばれた14年10月の量的緩和の強化である。具体的には、①日銀が保有する長期国債保有額の年間増加額を50兆円から80兆円に拡大し、②購入する長期国債の平均残存期間を7年程度から7~10年程度へ延長するものだった。恐らく日銀は、原油価格の下落などから消費者物価の上昇率がさらに低下することを心配して、急いで対応する必要があると考えたのだろうが、筆者はそのニュースを聞いた途端に「馬鹿げた対応だ」と思った。

その理由は2つあるが、まず第1に、最初のQQEの実験でマネタリーベースを増やしても意味がないことが明らかになっていたからである。実際、巨額の国債購入に伴いマネタリーベースは急増していたが、より広義のマネーストックには目立った増加が確認されなかった[1]。まさにEggertsson-Woodford(2003)の無効命題の世界であり、これでは景気回復も物価上昇も期待できない。第2は、政策の持続可能性が疑われたからである。安倍政権下では(コロナ発生まで)新規の国債発行は年間35兆円程度だった。1~2年でインフレ目標が達成されQQEが終了するのでない限り、日銀の国債保有額を年間80兆円増やし続けるという目標は全く現実性を欠いたものだった。

それでも、量的緩和の強化で円安・株高はさらに進行し、市場関係者は黒田バズーカⅡなどと囃し立てた。しかし、これは金融市場限りのお祭りに過ぎなかった。最初のQQEの時と違って景気ウォッチャー調査のDI(Diffusion Index)が年末にかけて大きく低下するなど、景気回復期待が拡がることもなかった。さらに決定的なことに、消費者物価の前年比は低下を続け、翌15年にはマイナスに戻ってしまった[2]。このQQEⅡの経験は、量的緩和の失敗を決定づけるものだった。

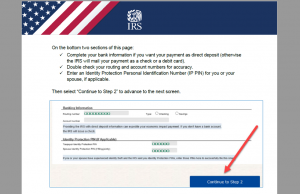

次に日銀が動いたのは16年1月、今度は金融機関が保有する日銀当座預金にマイナスの金利を付すマイナス金利政策の導入だった。量的緩和の有効性には疑問があっても、金利政策は当然有効であり、マイナス金利には海外でも北欧やスイス、ECB(欧州中央銀行)などに先行事例があった。しかし一方で、マイナス金利政策には当初から2つの限界が意識されていた。その第1は銀行券の存在であり、銀行券にマイナス金利を課すことができない以上、大幅なマイナス金利は難しいという点である(大幅なマイナス金利なら銀行券を引き出せばよい)[3]。実際、日銀が課したマイナス金利は僅か-0.1%だった[4]。第2に、マイナス金利が金融機関収益に及ぼす負の影響がある。これで金融仲介機能が阻害されれば、マクロ経済にもマイナスの影響となる可能性がある[5]。

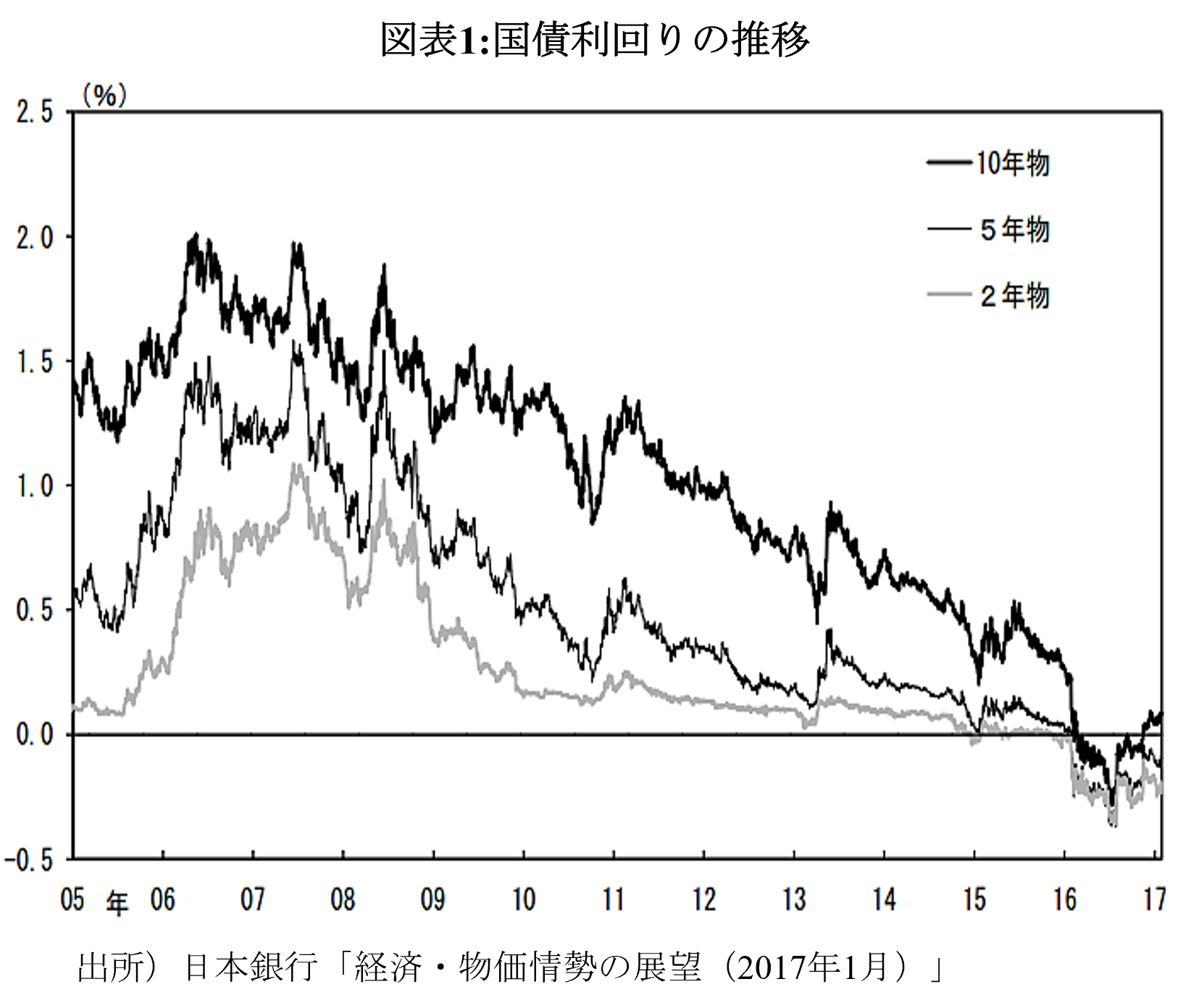

このマイナス金利政策導入に対する市場の反応は円高・株安であった。これは、日本のマイナス金利政策への反応と言うより、15年~16年初のチャイナ・ショックとも呼ばれた中国発の金融市場の動揺により、世界の市場がリスク・オフになっていたためとみられる。加えて、マイナス金利導入後、残存期間10年以上の超長期債まで含めてマイナス金利になってしまい、年金制度の存続可能性にも不安をもたらす結果となった(図表1)。こうしてマイナス金利政策は、日銀にとっても金融機関にとっても大きなトラウマを残す結果となった。

持久戦体制の確立:イールドカーブ・コントロール

以上のように、日銀は2%目標を早期に達成するため、金融緩和強化の試みを繰り返したが、それらはいずれも失敗に終わった。この間、むしろ2%目標の達成の難しさが明らかになる一方(この頃日銀は、「展望レポート」において2%の達成時期の後倒しを繰り返していた)、膨大な国債購入の結果、長期債市場の流動性低下が懸念される状況となった(日銀の長期国債保有比率は50%に迫った)。ここで日銀が目指したのは、①2%目標達成は諦めないが、それには時間が掛かることを覚悟し、②長期間粘り強い金融緩和を持続できる体制を整えることであった。言葉を換えれば持久戦体制の確立である。

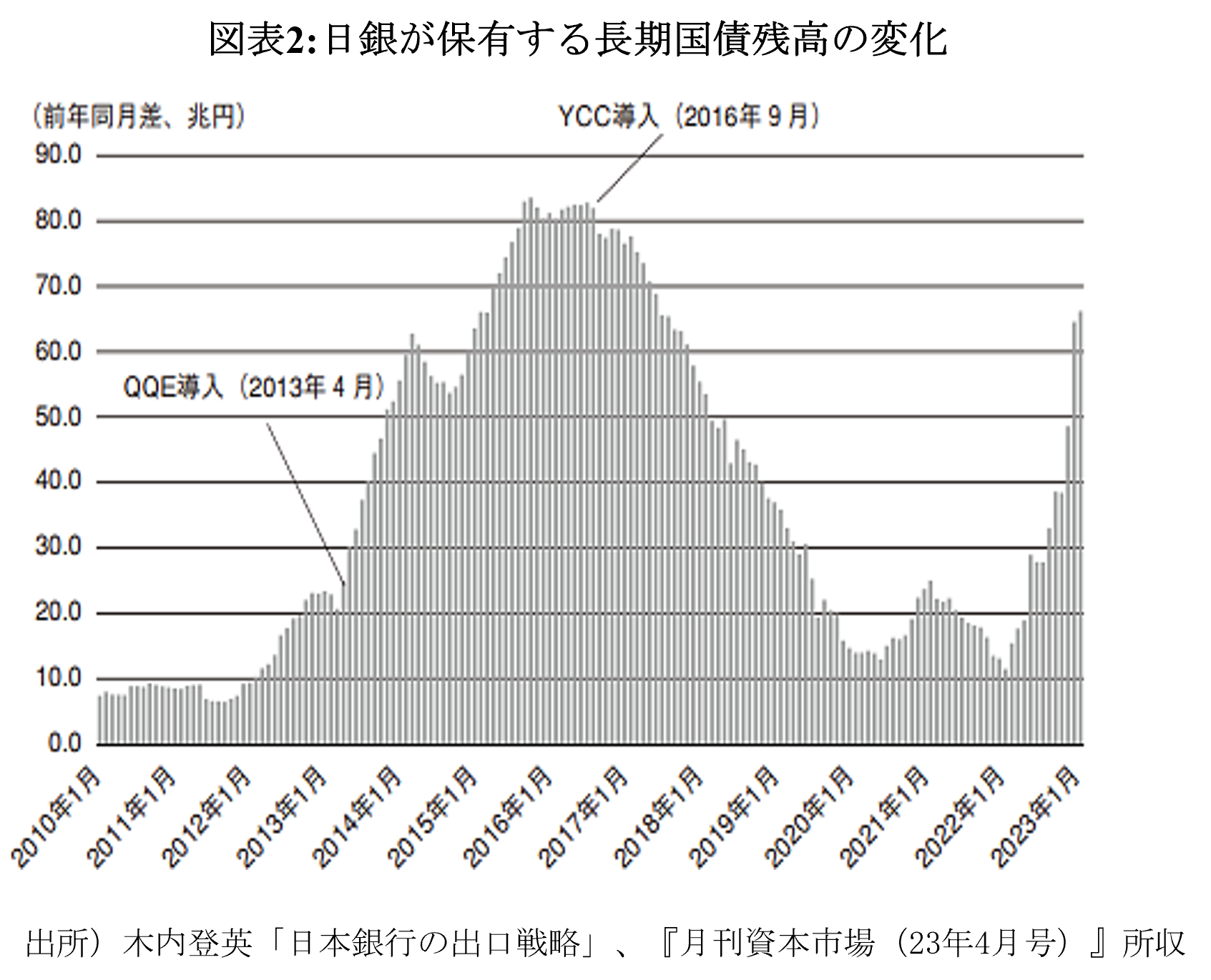

そこで日銀は、これまでの金融緩和に関する「総括的検証」を行った上で、長期金利をターゲットとする[6]イールドカーブ・コントロール(以下、YCC)という政策の枠組みに移行した[7]。その本質は量の政策から金利の政策への回帰である。具体的には10年国債の利回りをゼロ%前後に誘導することとした[8]。筆者はこのYCCを「強力な金融緩和を継続する」と言いながら、実際には国債購入額を減らして金融緩和の持続性を高める賢い(clever)な政策だと評価した(図表2)。実際、日銀が保有する長期国債の増加額は、昨年指し値オペを急拡大するまでは、年間10~20兆円まで減少していた(いわゆるステルス・テーパリング)。

昨年明らかになったように、YCCには海外金利上昇時には長期金利のコントロールが難しくなる弱点が隠されていた。しかし、YCCが導入された16年頃は、低成長、低インフレ、低金利という「日本化(Japanification)」が世界に拡がることが懸念されていた時期であり、海外金利が大きく上昇することは想定しにくかった。実際、米国の利上げが行われた17~18年頃も、利上げ幅は限定的であり、YCCは頑健性を維持した。このため、日銀はYCC導入後の数年間、①コロナ危機への対応[9]を別にすると、②貸出支援基金などの制度金融的措置の拡充、③YCCにおける長期金利の変動幅の小幅拡大(0.1%→0.25%)といったマイナー・チェンジ以外、金融政策の枠組みを殆ど変更することなく、平穏な日々を過ごすことができた。

なお、YCCの導入と同時に公表された「総括的検証」に関しては、優れた分析結果が多数含まれている一方、金融政策の評価に関しては率直に言って恣意的評価や言い訳が目立っている。ただ、その中で最も重要な変化は、日銀が「インフレ期待の形成において適合的な期待のウェイトが大きいことが分かった」と認めたことだろう。インフレ期待がbackward-lookingだという事実は今更認めるまでもないと筆者は思うが、これで「インフレ期待に働きかけるだけでは2%を達成できない」と認めたことになり、YCCのような持久戦体制が正当化されることとなった(これ以降、インフレ率の決定に関しては、期待一辺倒から賃金の役割がより重視されるようになっていく[10])。

昨年からの環境変化:円安の進行とYCCの動揺

しかし昨年になると、日銀の平穏な日々は突然激動に変わる。そのきっかけとなったのは、世界インフレの高進と金融引き締めである。海外インフレについては、米国を中心に本Reviewシリーズでも何回か触れてきたが[11]、消費者物価指数の前年比でみて米国が9%台、ユーロ圏では2桁に達する40年振りの大インフレであった。その背景は様々だが、大雑把にまとめてしまうと、①コロナ・ショックに対して世界中で大規模な金融緩和と財政出動が行なわれたこと、②その後ウィズコロナへの移行に伴って、予想を上回るスピードで景気回復が起こったこと、③ロシアのウクライナ侵攻に伴ってエネルギー・食糧価格が上昇したことに、④サプライチェーンの混乱や労働参加率の低下といった供給障害が重なったためである。インフレとなれば、理由はともあれ金融政策の出番となる。米国の例で言えば、政策金利(FFレート)は昨年初のほぼゼロから5月現在で5%台まで急上昇した。この結果、かつて世界を覆っていた「日本化」(YCCを支えていた要因)のうち、少なくとも低インフレと低金利は終焉することとなった。

海外で金融引き締めが行なわれる中で、日本が金融緩和を続けるなら、当然予想されるのは円安の進行である。周知のように、円ドル相場は一昨年末の115円前後から昨年秋には一時150円台までの急激な円安となった。円安の進行自体驚きではないが、今回の大きな特徴は従来(例えばQQE初期の円安賞賛)と違って「悪い円安」論が高まったことである。これには、円安以前からエネルギーや食料品の価格上昇で物価高が進んでいた影響が大きいが、加えて①企業の海外生産拡大などから、単純に円安→輸出増加→景気回復とは言えなくなってきたこと、②長年の円安により日本の1人当たりGDPが低下し、賃金でもアジア諸国に追い抜かれつつあるといった「安いニッポン」の認識が拡がるなど、国民の通念の変化も少なからず影響したとみられる[12]。結局、政府は9月に24年振りのドル売り介入を迫られるが、そこに至るまで、黒田氏が「円安は日本経済にとってプラス」と繰り返したことは、国民からの強い反発を招いた。

日銀にとってより直接的な問題は、海外金利の急上昇によって、YCCの維持が困難になったことであった。海外金利が上昇する際、そのショックは通常(国内短期金利をコントロールしている場合)国内長期金利の上昇と自国通貨の減価で吸収される。しかし、長期金利を固定すれば、その分自国通貨の減価(すなわち円安)幅が拡大せざるを得ない。もちろん、海外金利の上昇が小幅に止まるなら、17~18年の経験のようにYCCの動揺は避けられるが、今回はbehind the curveに陥ったFRBが急激な利上げを行なうことは容易に予想することができた。だからこそ筆者は、昨年4月時点で過度の円安を防止するためにも、YCCの弾力化が望ましいと主張したのである[13]。

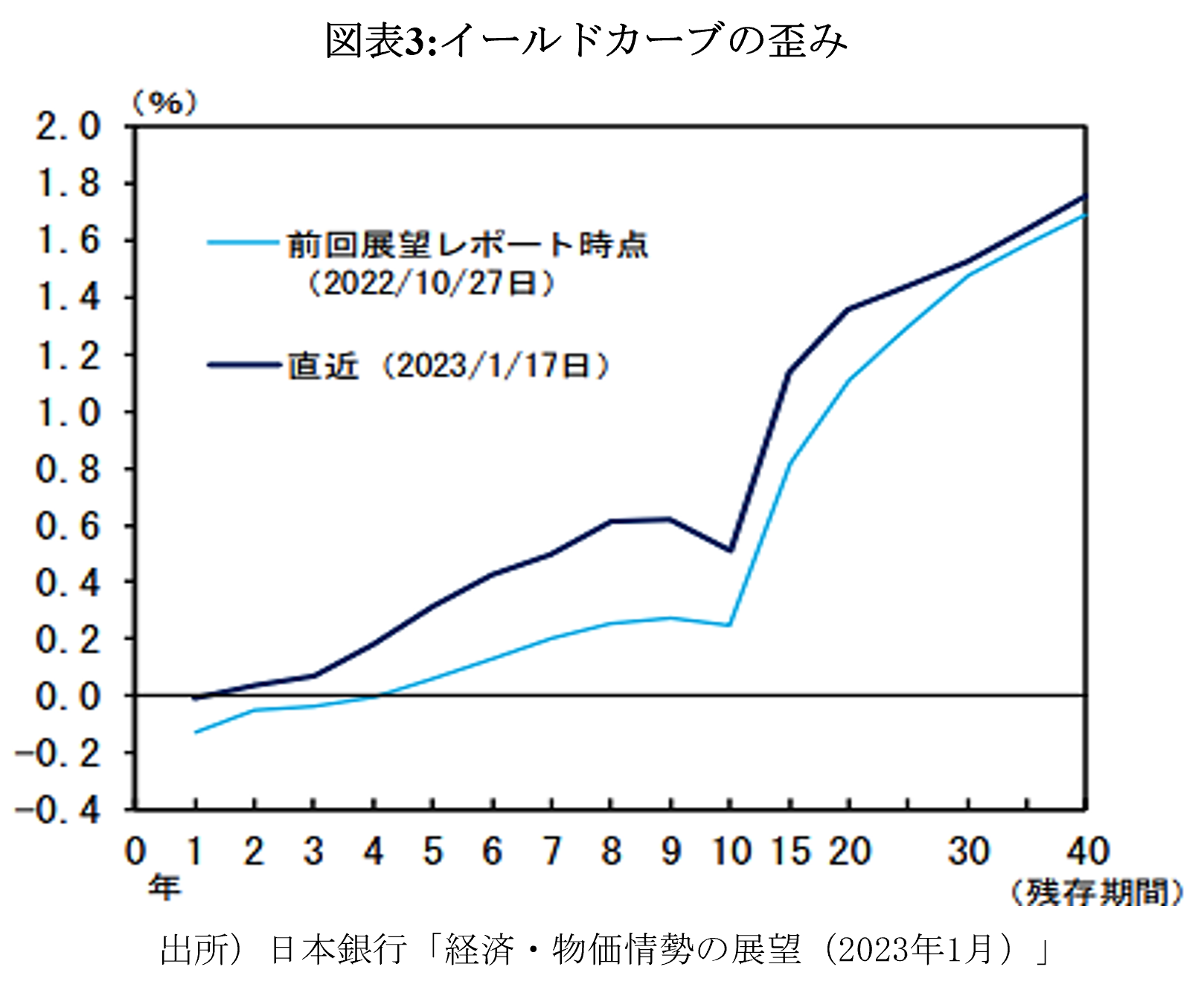

だが黒田氏は、何故か頑なにYCCの弾力化を拒み、「10年国債の上限金利引上げは利上げである」などと発言して、YCCの変動幅を0.25%以下に抑えることに拘った。指し値オペの導入などのYCC防衛策の結果生じたことは、日銀による国債購入の急増(前述の通り、YCCは本来国債購入の圧縮策だった)や、日銀が固定する残存期間10年前後だけ、他の年限に比べて極端に金利が低いといったイールドカーブの歪み(図表3)、これらに伴う長期債市場の流動性低下などであった。結局、日銀はこうした副作用の拡大に耐えきれず、12月にはYCCの変動幅を0.25%から0.5%に拡大することとなった。最終的には正しい選択をしたと思うが、遅きに失した上、市場とのコミュニケーションに大きな課題を残すこととなった(YCCの上限引上げ後、黒田氏は「これは利上げではない」と説明した)。このため、翌年1月の金融政策決定会合前後にも再び海外投機筋による国債空売りで市場が大きく混乱するといった事態が続き、金融市場では「YCCの終焉は近い」という認識が拡がった。

昨年からの環境変化:2%インフレへの芽

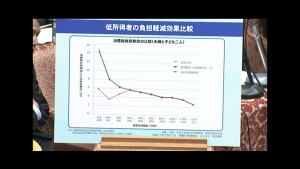

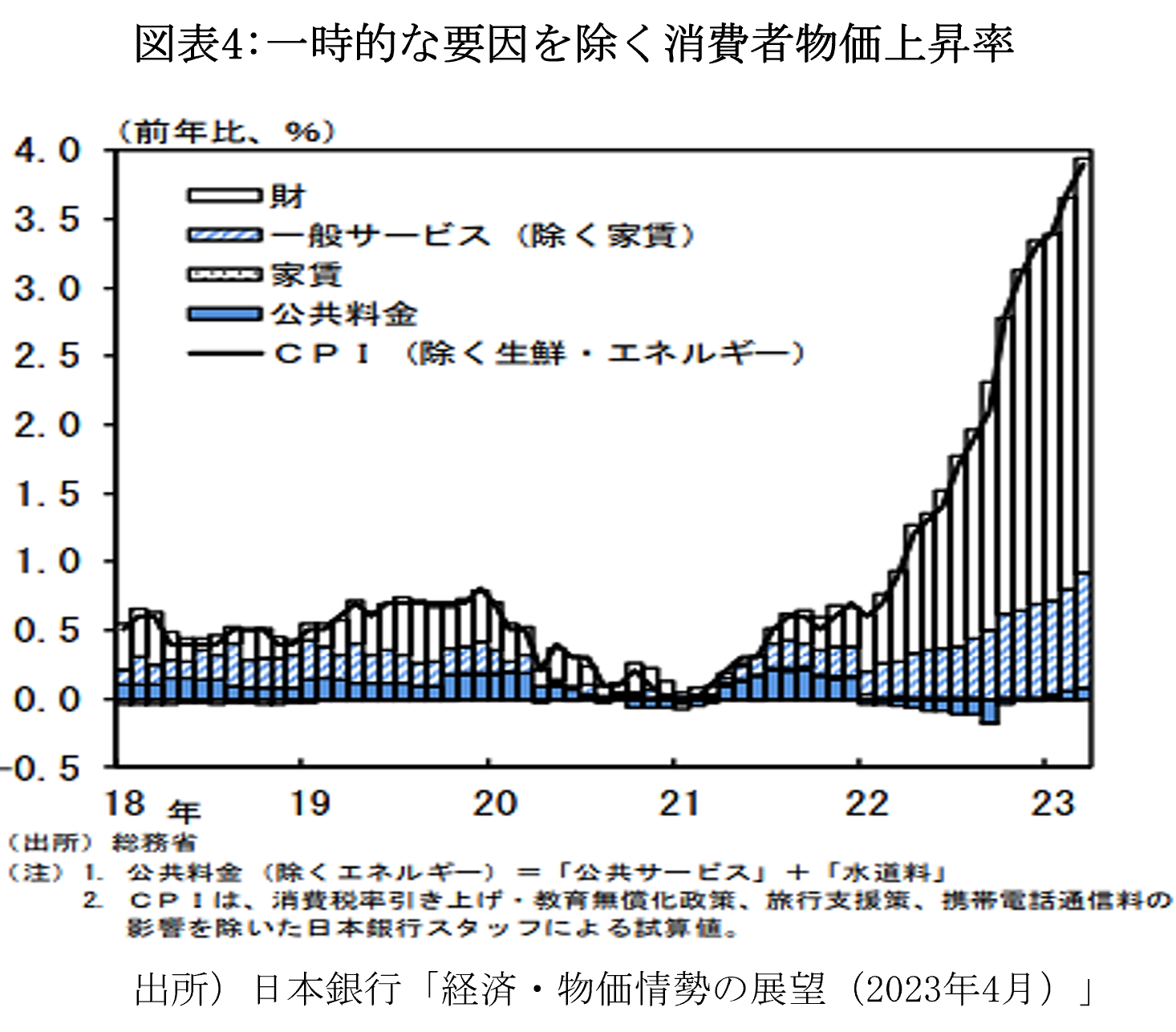

昨年来のもう一つの重要な環境変化は、日本国内でもインフレ率が顕著に高まってきたことである。実際、今年1月の消費者物価(除く生鮮食品の)の前年比は+4.2%と、41年振りの高さとなった。当初は、日本のインフレはエネルギーや食料品価格上昇に伴う輸入インフレに過ぎないと思われていたが、①見掛けの消費者物価前年比こそ、政府の電力・ガス料金への補助金で2~3月は+3.1%に低下したものの、生鮮食品とエネルギーを除いたベース(俗に言う日銀版コアコア)の前年比は1月+3.2%→2月+3.5%→3月+3.8%とむしろ上昇を加速していること、②エネルギー・食糧市況が反落し、円安が止まった後も、日銀や民間の物価見通しは上方修正を繰り返していることを踏まえると、そう単純には言い切れない。

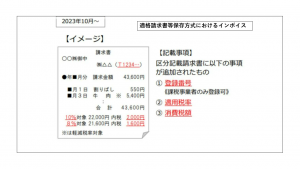

このことは、日銀自身が「展望レポート」に掲げている(図表4)からも明らかだ。ESPフォーキャスト調査による消費者物価の見通し(4月調査)が今年度後半+1.8%前後であり、足もとの物価指標が見通し対比でさらに上振れていることを踏まえると、日銀が繰り返す「23年度後半には、インフレ率は+1%台に低下する」との見通しも徐々に怪しくなっている[14]。その場合、インフレ率は22年度の+3.0%に続き、23年度でも+2%を上回る可能性がある。

もちろん、2%インフレの持続的・安定的な実現は、賃金上昇無くして期待できないが、この面でも賃上げ機運が急速に高まっているのは周知の通りである。今年の春闘賃上げ率は3%台後半に達したとみられ、30年振りの高水準になりそうである。これには、①物価高の下、従業員のモチベーションを維持するには賃上げが不可欠という認識に加えて、②以前から経済界では、これ以上賃金抑制を続けると優秀な社員の確保が難しくなるとの危機感が拡がっていたことなどが影響したと言われる。3%台後半の賃上げでは、2%インフレ持続に十分とは言えないが、今年も物価高が続くことなどを考えると、来年も高めの賃上げが実現する可能性は十分に考えられる。

それ以上に重要なのは、コロナ禍からの正常化が始まった途端、予想以上のスピードで人手不足が拡がったことである。その背後には、アベノミクスの時代に急速に高まっていた女性と高齢者の労働参加率上昇がストップした可能性がある。これは、数年前に川口大司東大教授らが「ルイスの転換点」と呼んで予測していた事態である。もし本当に「ルイスの転換点」に到達したのであれば、今後さらに人手不足が深刻化し、賃金上昇率も高まっていくことになる。黒田氏が10年に亘って追求してきた2%インフレが達成される日も、そう遠くないのかも知れない[15]。

黒田前総裁下の日銀10年

黒田前総裁下の10年間、日銀はQQEをはじめ様々な実験的政策を繰り返してきたが、結局目指した2%の物価目標を達成することはできなかった。しかし、それは日本の「賃金・物価据え置きノルム」がそれだけ根強かったということに他ならない。ただ、米英流のプラグマティズムを貫くのであれば、実験が失敗に終わった場合は、もっと素直に認めるべきだったと思う。QQEがマイナス金利付きQQE、マイナス金利付き・長短金利操作付きQQEなどと複雑化してしまったのは、そのためと言えよう。また、誤りを認めないコミュニケーションは、昨年来のYCCの動揺をより深刻なものとしてしまった。

しかし、その一方で「賃金・物価据え置きノルム」もついに溶解し始めた可能性がある。もちろん、それは日銀の金融緩和だけの成果ではなく、世界インフレや円安、さらには経済界が賃金凍結の限界を感じつつあった結果だろう。だが、日銀が粘り強く金融緩和を続けてきたことが、こうした環境を生み出す一因となったことも間違いないと思う(この環境を持続的・安定的な2%インフレに繋げていくことは、言うまでもなく植田新体制の役割である[16])。

[1] この頃から、大きく積み上がった日銀当座預金は「ブタ積み」と呼ばれていた。この表現には「量的緩和に意味はない」という金融機関の認識が示されている。

[2] 金融市場の反応や消費者物価の動きについては、本稿(上)の(図表1)、(図表2)を参照。

[3] しかし、経済学者の中には、脱税の温床にもなる銀行券を廃止するのが望ましいという強硬論もある。ケネス・ロゴフ『現金の呪い』、日経BP社(2017年)を参照。

[4] マイナス金利政策の金融機関収益への悪影響に配慮して、現実には日銀当座預金金利には+0.1%、ゼロ、-0.1%の3層が設けられた。その後、同制度が政策金融的色彩を強めるにつれて、当座預金の金利はさらに複雑化して行く。

[5] このアイデアはリバーサル・レート仮説と呼ばれており、厳密なモデル化は難しいが、考え方は常識的である。M. Brunnermeier and Y. Koby(2019)“The Reversal Interest Rate”, IMES Discussion Paper Series, Bank of Japan

[6] 長期金利をターゲットとするのは、バーナンキFRB元議長が短期のゼロ金利より強力な金融緩和策として提案したものである。B. Bernanke(2016)”What the Tools the Fed Have Left? Part1-3”, Ben Bernanke Blog, Brookings Institution

[7] なお、YCC導入時にはマネタリーベースを継続的に増やすことを約束するオーバーシュート型コミットメントも同時に導入されているが、これはリフレ派政策委員を納得させるために設けられた「量的緩和のしっぽ」であり、本質的なものではない。

[8] バーナンキが提案した長期金利ターゲットは2年物が対象だったが、日銀のYCCにはマイナスに落ち込んだ超長期債の利回りをプラスに戻すという裏の狙いがあったため、10年債の利回りをゼロとした。

[9] しかもコロナ対応の時に、日銀は長期国債保有の増加額について、「青天井にする」との理由で「80兆円」という非現実的な目標の削除に成功している。

[10] これは黒田前総裁退任後のことではあるが、今年4月の金融政策決定会合の声明では、「賃金の上昇を伴う形で2%の『物価安定の目標』を持続的・安定的に実現することを目指していく」と、政策目標に賃金を明示的に位置付けることとなった。

[11] 米国インフレに関する筆者のReviewとしては、綱渡りを強いられるFRBの金融政策 、米国インフレ、高止まりのリスクなどを参照。より広く世界インフレを扱った書物としては、渡辺努『世界インフレの謎』、講談社現代新書(2022年)などがある。

[12] 第2次安倍政権の成立以降、政府・日銀は一貫して円安政策を追求したが、同時に法人減税、消費税や社会保険料の引上げも行なわれた。これらに対する家計の反発も徐々に強まっていた。

[13] 米国利上げと日本の金融政策-YCC弾力化の可能性-

[14] FRBが当初「米国のインフレは一時的」とみていたように、政策当局の物価見通しの誤りの背景には世界的なインフレ動学の不安定化がある。この点、詳しくは不確実性高まるインフレ動学 を参照。

[15] この点について、より詳しくは賃上げを促す2つの力 ―構造的人手不足に向かう日本経済― を参照。なお、ここで触れた川口教授らの論文は、川口大司・原ひろみ著「人手不足と賃金停滞の併存は経済理論で説明できる」、玄田有史編『人手不足なのになぜ賃金が上がらないのか』、慶應大学出版会(2017年)所収である。

[16] これ以外にも、植田日銀は巨額に膨らんだ保有長期国債やETFの処理、過度に国債(ひいては日銀)依存となった政府財政への対処など、様々な重い課題を抱えることになる。

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)