R-2023-076

| ・はじめに ・縮小後の16~18歳の扶養控除の適用額 ・縮小後の16~18歳の扶養控除による税負担軽減額 ・児童手当受給額と縮小後の16~18歳の扶養控除による税負担軽減額 ・18歳までの児童手当支給と扶養控除縮小による給付の純増額 |

はじめに

児童手当の支給期間を18歳まで延長するとともに、16~18歳の扶養控除を縮小する案が取り沙汰されている。16~18歳の扶養控除について、所得税で38万円から25万円に、住民税で33万円から12万円にすると、所得税と住民税で増税となるが、児童手当が月1万円(年12万円)の給付増となる。本稿では、これが実施されると、16~18歳の子を持つ親にどのような影響が及ぶかを分析する。

拙稿「18歳までの児童手当支給と扶養控除廃止なら誰にどれだけ負担純増となるか(その2)」では、児童手当の支給期間を18歳まで延長するとともに、16~18歳の扶養控除を全廃した場合について分析した。その結果、現在16~18歳の扶養控除の適用を受けている納税者の約10%にあたる1200万円弱以上の給与所得者は、16~18歳の扶養控除による税負担軽減効果が12万円を超えて大きいことから、負担の純増に直面することを明らかにした。

16~18歳の扶養控除を全廃すると、わずかではあるが、負担の純増(児童手当の支給よりも扶養控除の廃止による増税の方が大きい)に直面する個人がいることが明らかとなったこともあってか、16~18歳の扶養控除は全廃せず、縮小することにとどめるようである。

縮小後の16~18歳の扶養控除の適用額

報道等でも、前掲した扶養控除の縮小の効果については、数値例が紹介されている。しかし、控除縮小の影響額は、世帯構成によって異なる。

そこで、本稿では、拙稿「18歳までの児童手当支給と扶養控除廃止なら誰にどれだけ負担純増となるか(その2)」と比較可能にするべく、次の4類型で試算することとする。それは、①大学生と高校生の子がいる片稼ぎ世帯、②大学生と高校生の子がいる共稼ぎ世帯、③高校生と中学生以下の子がいる共稼ぎ世帯、④高校生の子がいる共稼ぎ世帯である。ここでの高校生は、16~18歳の扶養控除の対象者である。③と④の違いは、扶養親族者数が異なることによって、住民税が非課税となる所得水準が異なることを踏まえたものである。[1] ちなみに、現行制度では、中学生以下の子には、扶養控除は一切ない。

前掲拙稿でも言及したが、①は、16~18歳の扶養控除以外の人的控除(世帯員に関連づいた所得控除)が、これらの中で最も多い世帯類型で、基礎控除と配偶者控除(ないしは配偶者特別控除)、大学生に対する19~22歳の特定扶養控除(63万円)が適用される。②は、配偶者控除が適用されない共稼ぎで、基礎控除と大学生に対する19~22歳の特定扶養控除が適用される。③と④は、16~18歳の扶養控除以外の人的控除は、基礎控除しかない。

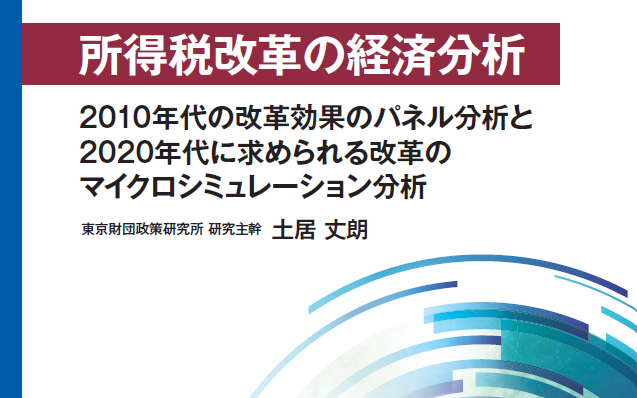

では、給与所得者について、いくらの所得の人に前掲のように縮小された16~18歳の扶養控除がどれだけ適用されているかを確認しよう。それを示したのが、図1である。

本稿では、以下の図における横軸は、拙稿「18歳までの児童手当支給と扶養控除廃止なら誰にどれだけ負担純増となるか(その1)」で示した、16~18歳の扶養控除が適用された納税者の所得階級別累積構成比として表している。この拙稿の表2にあるように、上位10%の所得階級は1200万円超の所得階級であるから、横軸の右端から10%のところに、主たる稼ぎ手の課税前収入が1200万円と目盛られている。対象者の所得の中位は600万円強だから、横軸の中位を示す累積構成比50%のところは、課税前収入が600万円強となっている。また、横軸は、世帯収入ではなく、主たる稼ぎ手の課税前収入である点にも注意されたい。そもそも、扶養控除は、世帯収入に対して適用されるのではなく、主たる稼ぎ手に適用されるものである。

出所:筆者作成

出所:筆者作成

本稿で検討しているのは、16~18歳の扶養控除を所得税で25万円、住民税で12万円に縮小した場合の適用額である。所得税と住民税のそれぞれに適用される額の合計である。その適用額を見極めるには、まず16~18歳の扶養控除以外の所得控除をすべて適用した後に、残る課税対象となる所得があった場合にのみ、16~18歳の扶養控除を適用して、その結果として課税所得がいくらになるかを計算して、16~18歳の扶養控除の適用状況を見極める。ここで16~18歳の扶養控除の適用を受ける者は、課税前給与収入が130万円以上となると、社会保険料を払う(被用者保険での被扶養者でなくなる)こととなると仮定する。16~18歳の扶養親族を持つ所得税の納税者であっても、16~18歳の扶養控除以外の所得控除をすべて適用した後に残る課税対象となる所得が0円以下であれば、16~18歳の扶養控除は、一切適用されていなかったとみなす。

なぜならば、前掲拙稿「その2」と同様に、16~18歳の扶養控除以外の所得控除をすべて適用した後に残る課税対象となる所得が0円以下ならば、この時点で既に所得税負担額は0円であり、もはや16~18歳の扶養控除があったとしても使い残してしまい、所得税負担額を軽減することはこれ以上できないからである。16~18歳の扶養控除以外の所得控除をすべて適用した後に残る課税対象となる所得が0円以下である者は、16~18歳の扶養控除が廃止されても、一切増税にはならない。

このように、本来は所得控除には適用の順番はないのだが、本稿での分析の目的に照らせば、16~18歳の扶養控除以外の所得控除を先に適用したものとし、最後に16~18歳の扶養控除を適用するという順に計算することによって、16~18歳の扶養控除の廃止の影響がきちんと見極められるのである。

①の大学生と高校生の子がいる片稼ぎ世帯(青線)では、主たる稼ぎ手の課税前収入が234万円以下だと、16~18歳の扶養控除以外の所得控除をすべて適用した段階で課税所得は0円となる。したがって、その所得層では、16~18歳の扶養控除が与えられても使い残すことになり、事実上適用されないも同然となっている。235万円以上になると、16~18歳の扶養控除以外の所得控除をすべて適用してもなお残る課税対象となる所得が生じるため、課税所得が0円になる金額まで16~18歳の扶養控除が使われるが、満額の37万円(=25+12)には達しない。そして、331万円以上だと、16~18歳の扶養控除を満額の37万円使い切っても、課税所得は0円以上となる。

同様に、②の大学生と高校生の子がいる共稼ぎ世帯(赤線)でも、主たる稼ぎ手の課税前収入が173万円以下だと、16~18歳の扶養控除が事実上適用されないこととなる。そして、262万円以上だと、16~18歳の扶養控除を満額の37万円使い切っても、課税所得は0円以上となる。

③の高校生と中学生以下の子がいる共稼ぎ世帯(緑線)は、主たる稼ぎ手の課税前収入が103万円以下だと、16~18歳の扶養控除が事実上適用されないこととなる。104万円以上になると、課税所得が0円になる金額まで16~18歳の扶養控除が使われるが、満額の37万円には達しない。そこに、課税前収入が130万円以上となると、社会保険料を払うこととなるため、社会保険料控除が適用される。その際、16~18歳の扶養控除よりも先に社会保険料控除が適用されるため、16~18歳の扶養控除の適用額がその分だけ減少する。課税前収入が129万円では適用額は25万円だが、課税前収入が130万円では適用額は7.5万円となる。そして、151万円以上だと、16~18歳の扶養控除を満額の37万円使い切っても、課税所得は0円以上となる。

④の高校生の子がいる共稼ぎ世帯(茶線)は、住民税非課税の所得水準が異なる分だけ③と異なるが、151万円以上だと、16~18歳の扶養控除を満額の37万円使い切っても、課税所得は0円以上となる。

縮小後の16~18歳の扶養控除による税負担軽減額

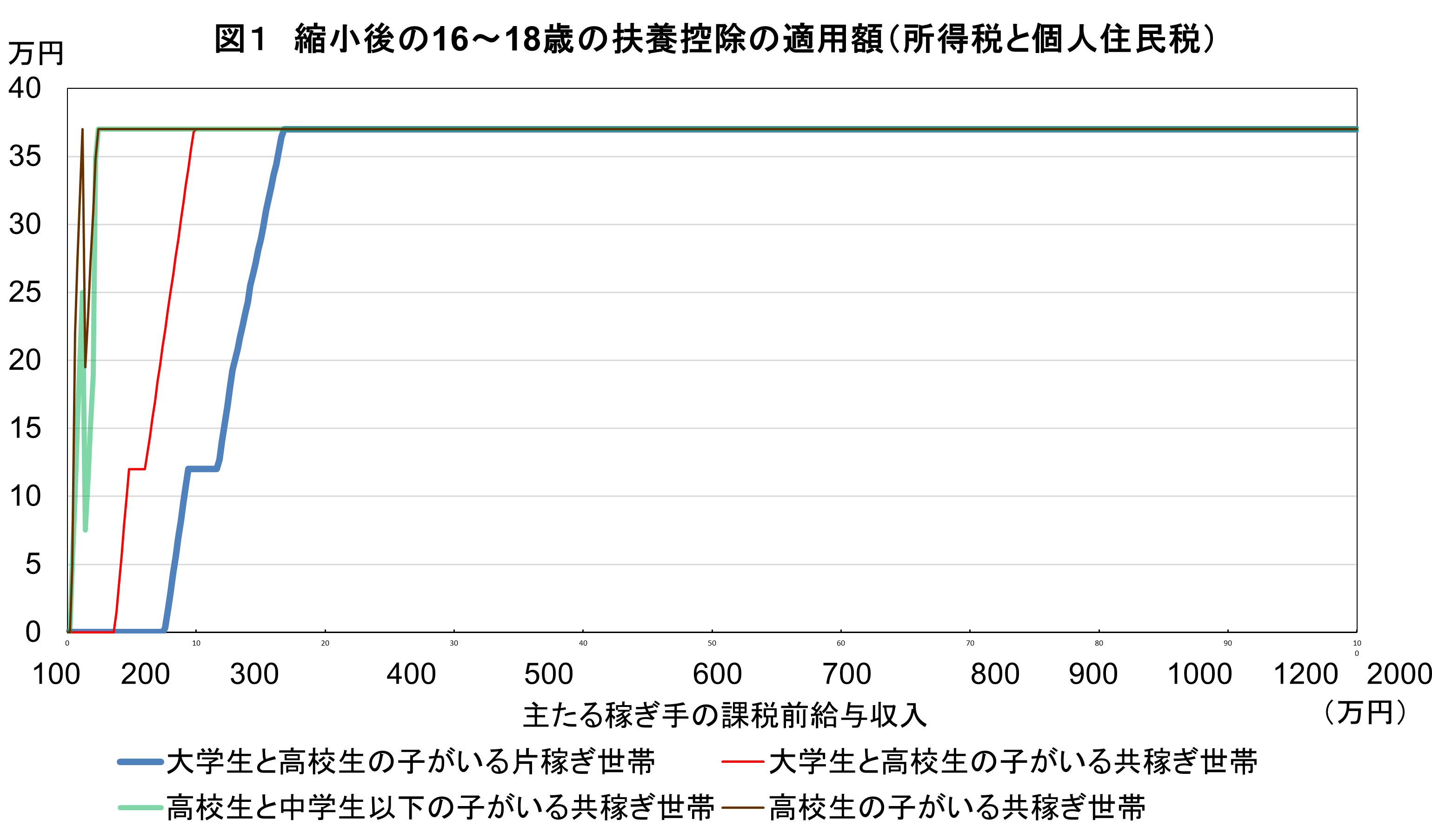

ただ、図1の適用額が、そのまま税負担軽減額となるわけではない。控除が適用された額だけ課税所得が減り、それに税率を乗じて納税額が算出される。したがって、図1の控除適用額に直面する税率を乗じた額が税負担軽減額となる。[2]

これら4類型で、主たる稼ぎ手の課税前給与収入を横軸に、縮小後の16~18歳の扶養控除による税負担軽減額を縦軸にとったのが、図2である。図2の額には、所得税と住民税だけでなく復興特別所得税も含んでいる(以下同様)。

出所:筆者作成

出所:筆者作成

図2を全体的にみると、下位10~20%以下の所得階級では、16~18歳の扶養控除が与えられていながら控除を使い残しており、税負担軽減の恩恵に与れていないことがわかる。別の言い方をすると、16~18歳の扶養控除が縮小されても、税負担は一切増えないということになる。

児童手当受給額と縮小後の16~18歳の扶養控除による税負担軽減額

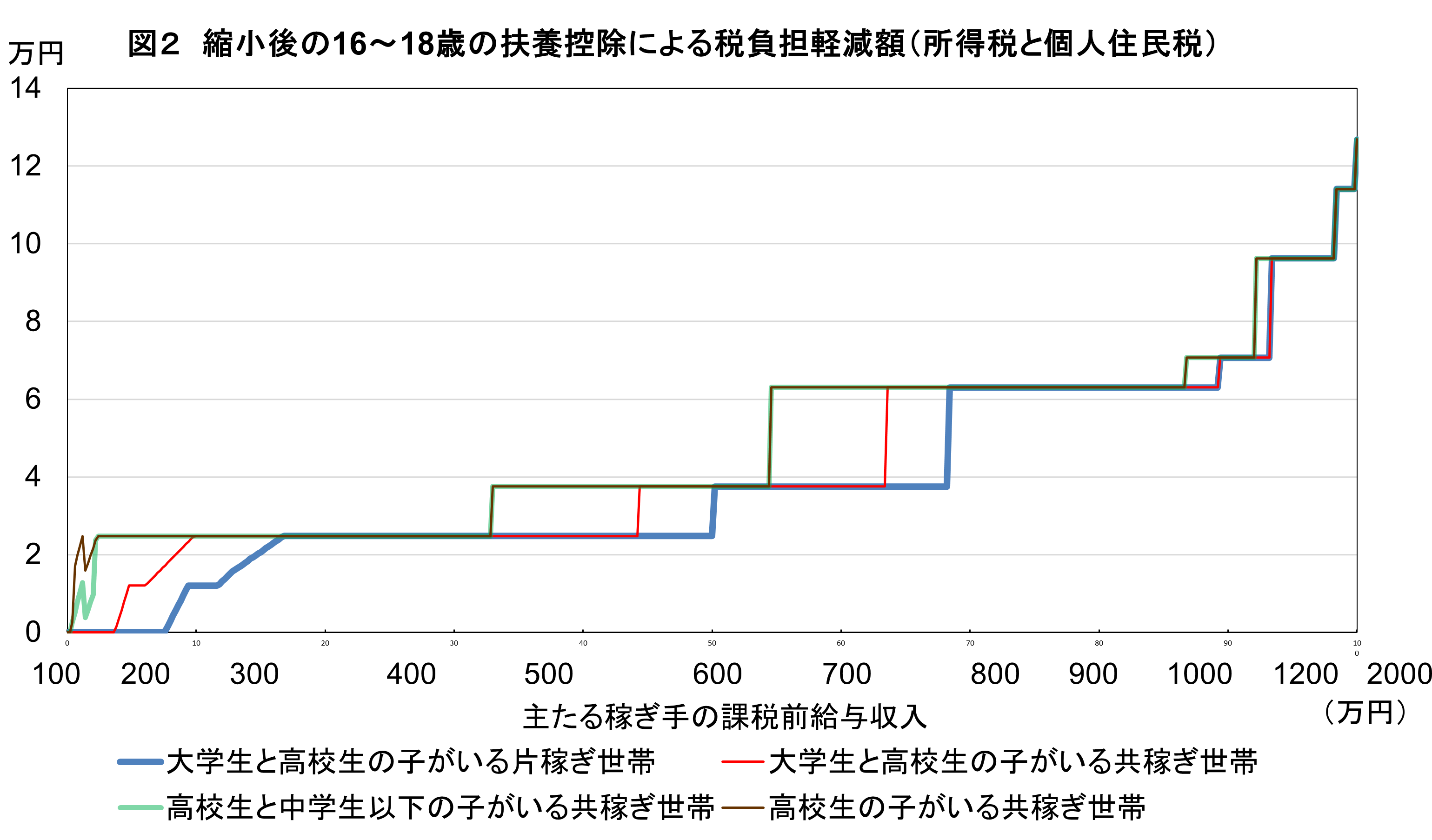

では、縮小後の16~18歳の扶養控除による税負担軽減額と所得制限なしに支給期間が延長された児童手当の受給額の合計額がいくらになるか。それをみたのが、図3の実線である。図3の横軸は、図2と同じである。

出所:筆者作成

出所:筆者作成

図3の実線は、図2に12万円(児童手当の支給年額)を加えたものである。また、図3には、現行制度下で、16~18歳の扶養控除(所得税で38万円、住民税で33万円)によって、適用者が受けている所得税と個人住民税の負担軽減額も点線で示している。この点線で表される額には、(現行では15歳(中学生)までしか児童手当が支給されないから)児童手当の受給額は含まない。

図3において、同じ色同士で実線と点線を比べると、いずれの世帯構成でも実線の方が点線よりも上方に位置していることがわかる。つまり、現行制度よりも、制度改正後(16~18歳の扶養控除の縮小と児童手当の支給)の方が、本稿で分析したどの世帯構成や所得層でも受ける恩恵が多いことを意味する。

まさに、16~18歳の扶養控除を全廃せず縮小にとどめたことにより、負担が純増する所得層がないようにしたという意図がうかがえる。

18歳までの児童手当支給と扶養控除縮小による給付の純増額

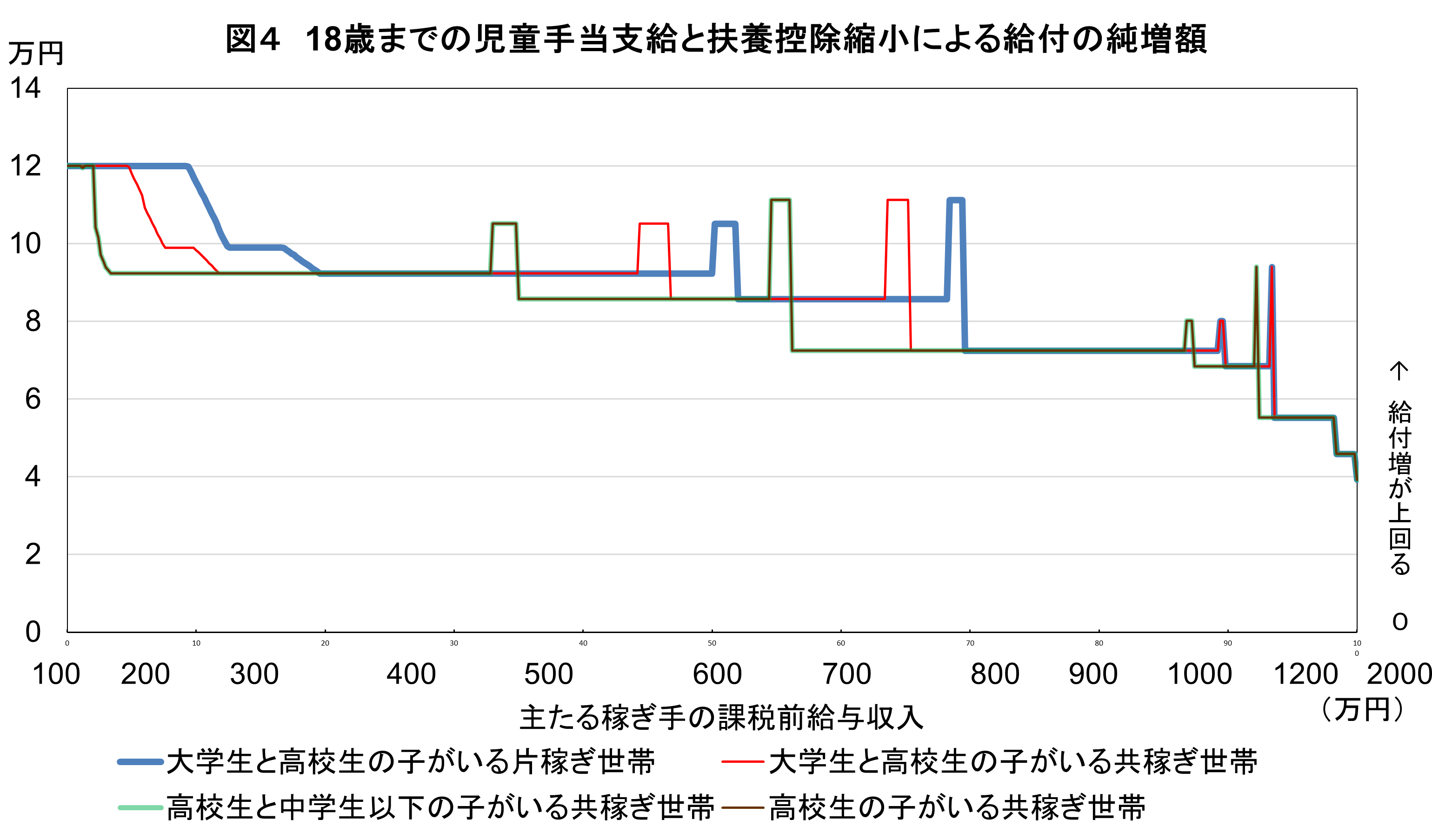

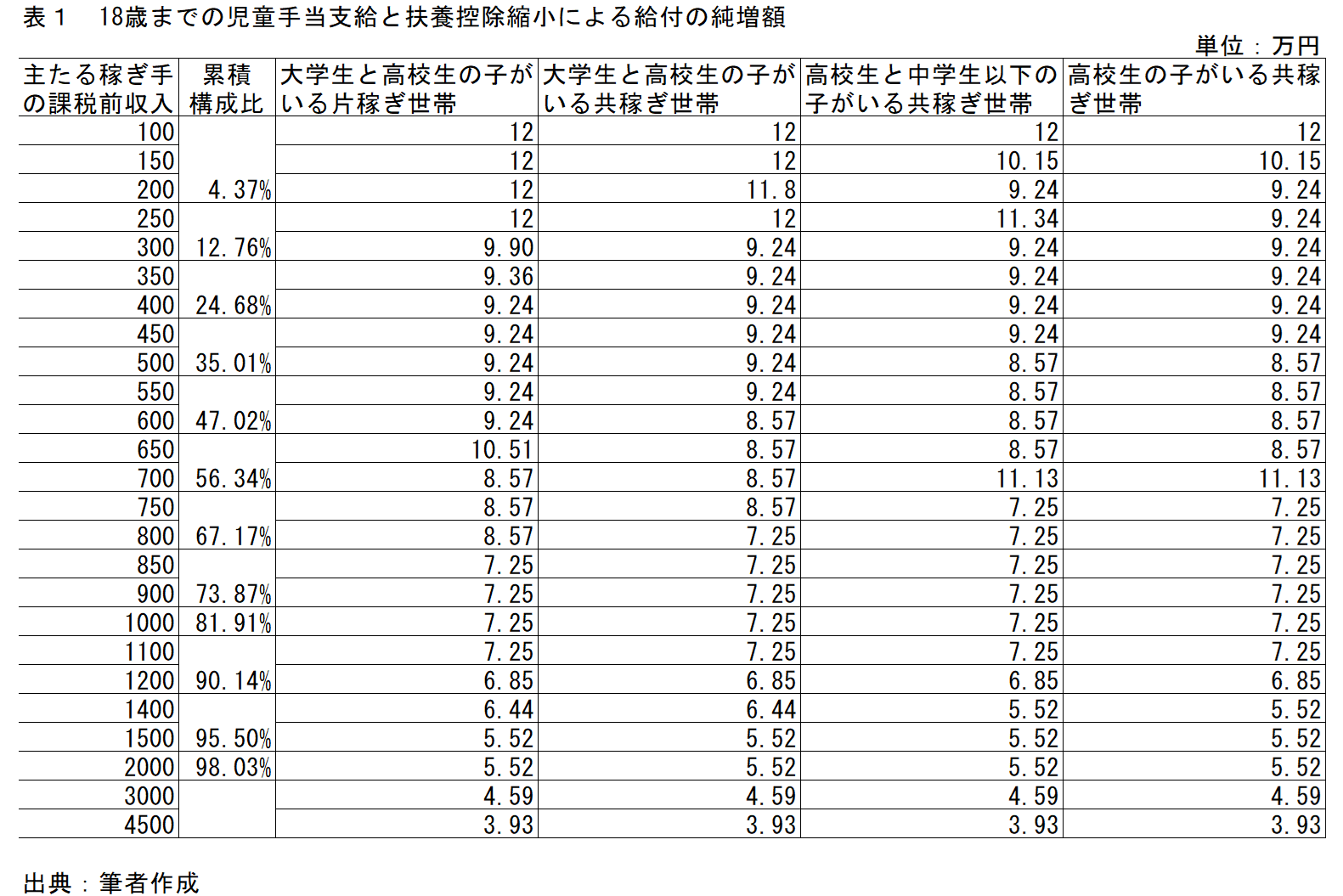

そして、図3における実線と点線の差額をとって縦軸の値として示したのが、図4である。図4の横軸は、図3と同じである。縦軸は、給付の純増額を示している。それがプラスならば児童手当の給付増が上回り、マイナスならば扶養控除の廃止に伴う負担増が上回っている。

出所:筆者作成

出所:筆者作成

図4をみると、本稿で分析したどの世帯構成や所得層でも、制度改正によって負担の純増となることはなく、給付の純増となることがわかる。ただ、給付の純増額は、高所得者になればなるほど少なくなる傾向があるといえる。

他方、ある所得層では、給付の純増額がその前後の所得層よりも多くなることが図4からうかがえる。これは、扶養控除の縮小に伴い直面する(限界)税率が変わることによる効果である。例えば、③高校生と中学生以下の子がいる共稼ぎ世帯と④高校生の子がいる共稼ぎ世帯では、課税前収入が480万円から499万円の主たる稼ぎ手は、扶養控除縮小前(現行制度)下では所得税(復興特別所得税を含む)の(限界)税率が5.105%だが、扶養控除縮小後は10.21%となる。これは、扶養控除が縮小したことに伴い、課税所得が増えたことによるものである。前述のように、直面する(限界)税率が高いほど、扶養控除による税負担軽減額は大きくなる。

確かに、扶養控除が縮小される分だけ税負担軽減額は小さくなる要因となるが、他方で直面する(限界)税率が上がると扶養控除による税負担軽減額は大きくなる要因となり、最終的にその両者が合わさった形で図4に表れる。多くの所得層では、扶養控除が縮小されても直面する(限界)税率は変わらない。しかし、他の世帯構成でも、別の所得層で同様に(限界)税率上昇の効果が生じるところがある。

また、各所得水準における給付の純増額のより厳密な金額は、表1に示している。

これが、16~18歳の扶養控除について、所得税で38万円から25万円に、住民税で33万円から12万円にするととともに、児童手当を18歳まで支給期間を延長して所得制限なしに月1万円(年12万円)の支給した時の、16~18歳の子を持つ親への影響である。

[1] 個人住民税(所得割)の非課税限度額は、給与所得(厳密には総所得金額等)が35万円×(扶養親族数+1人)+42万円である。ここでは、16歳以下の扶養親族も含める。

[2] その効果について、さらなる詳細な説明は、拙著『入門財政学(第2版)』(日本評論社)を参照されたい。