R-2021-049

政府は、成長と分配の好循環の実現を目指して、2022年度の税制改正で「賃上げ促進税制」を推進しようとしている。提案されている制度は、大企業であれば給与総額を前年と比べて、3%以上増加させることを条件にして、給与増加額の最大30%を法人税から控除(税額控除)することを認めるというものである。

同時に、資本金10億円以上で従業員を常時1000人以上抱えている大企業には、従業員の持続的な賃上げや教育訓練などの人的投資をどう進めるかなどについて、インターネット上で公表することを求めている。中小企業には、給与総額の1.5%以上の引上げを条件に、増加した賃金に対して、大企業より大きな割合で控除を適用することとしている。また、大企業、中小企業とも、控除上限額は改正前と同じく、法人税の20%とされている。

この税制改正案がこれから国会で審議されるその矢先、唖然とするニュースが報じられた。「アツギ東北が5月末で生産終了 青森・むつ工場500人以上解雇」(毎日新聞、2022年1月22日)、「女性従業員「ただただショック」、市長「雇用危機」…アツギ東北工場閉鎖に悲鳴」(読売新聞、同日付)の見出しで、1966年操業開始の老舗工場が経営難を理由に閉鎖され、生産拠点を中国に移すことになったと伝えられた。それによって地元では雇用危機が生じることとなった。

このように、雇用の確保さえ困難となっている企業があることも事実である。また、たとえ賃金を上げても赤字では、減らすことのできる税金もない。成長と分配の好循環のために給与総額を引き上げることも一案であるが、働く人の報酬を上げ、同時に雇用を確保するための道を切り拓くべきではないのか。そうした道の一つとして、ここでは「賃上げ促進税制」と比較しつつ、「税と社会保険料負担の一体改革」について考えたい。

| ・「賃上げ促進税制」のねらいと問題点 ・「税と社会保険料負担の一体改革」の目指すもの ・「一体改革」をどう実現するか |

「賃上げ促進税制」のねらいと問題点

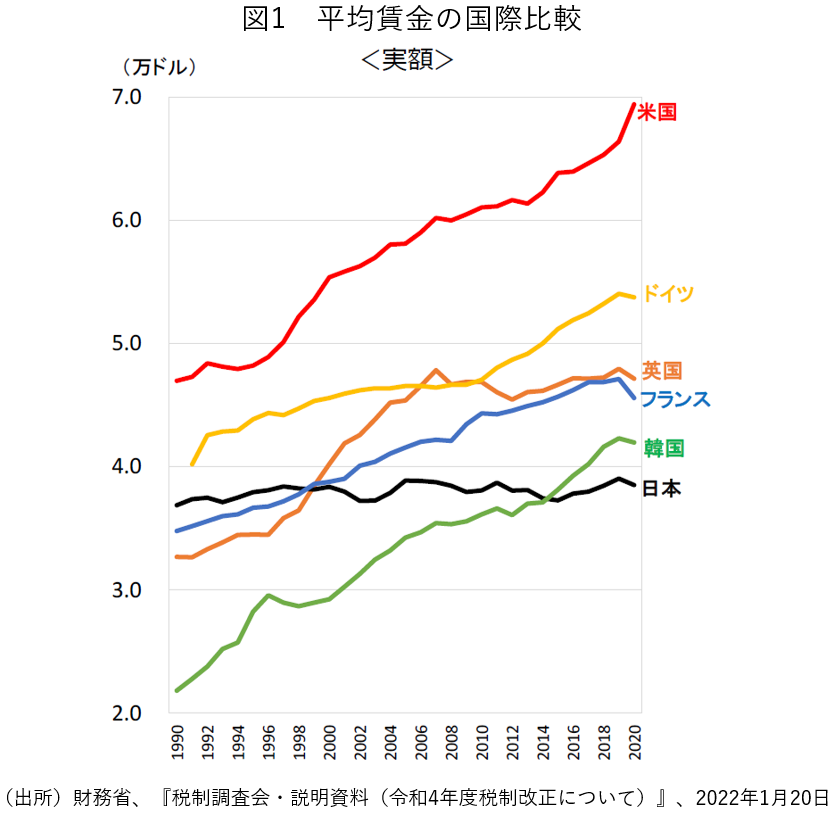

日本の賃金は過去30年近く停滞し、この間イギリスやフランスに追い抜かれただけではなく、韓国にも遅れを取っている。それを示したのが図1の「平均賃金の国際比較」だ。

日本の平均賃金は、長期にわたり4万ドル、ほぼ400万円であった。それに対して図に示された各国の賃金はいずれも大きく上昇し、現在では日本が最下位となっている。

この状態の改善を目指しているのが、賃上げと法人税減額(税額控除)を組み合わせた「賃上げ促進税制」だ。成長の糸口として、まずは賃上げが必要だという、そのねらいはわかる。しかし、この提案には重要な問題点があることも事実だ。ここでは懸念される3点を指摘したい。

第1に、図1に示されているのは平均賃金であり、その背景をもっと知る必要がある。賃金は、高齢になるに従って低下する一方、日本の高齢者の労働参加率は世界的にみてもっとも高いと言われている。とすれば、賃上げ促進税制を考えるに当たって、平均賃金の引下げ方向に働く高齢化要因を除いた賃金も参照すべきある。そのほか、平均賃金では見えない、雇用の多様化による影響も見定める必要がある。

第2に、雇用者の給与総額を引き上げても、賃上げを真に必要としている働き手に効果が行き渡るかわからない。大会社であれば、継続的に雇用される正規社員を優先した賃上げとなるかもしれない。また賃上げ以前に、プラットフォームを介して働いているフリーランスなどの「自営業者」は視野に入っていない。

第3に、賃上げ促進税制の制度設計上の問題である。はじめに触れた「アツギ東北」のような赤字企業、あるいは法人税をあまり払っていない企業では、還付される法人税がないか、あっても少ないので、賃上げ促進税制は力を発揮することができない。また、雇用主の賃金負担を軽減する仕組みもないので、雇用維持にも役立たない。

「税と社会保険料負担の一体改革」の目指すもの

賃上げ促進税制では、見えていない現実、手の届かない問題のあることを指摘した。これに対して、税と社会保険料負担の一体改革は、収入階層別の税と社会保険料の負担を踏まえて、働き手の所得を増やすだけではなく、雇用主の賃金負担を軽減することによって雇用を支えることを目指している。

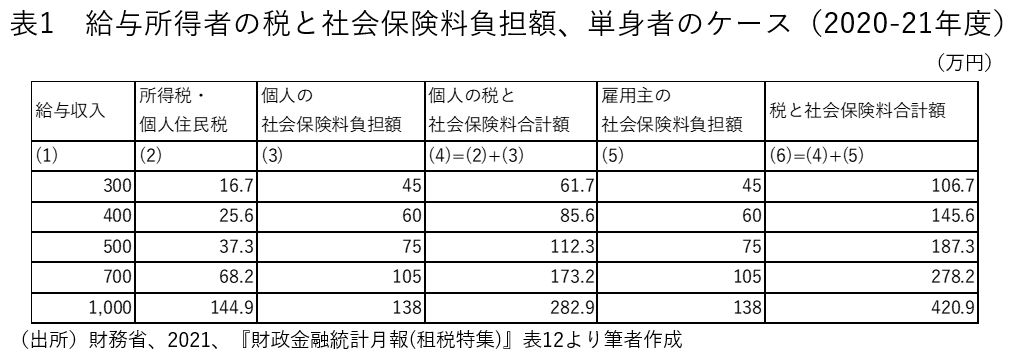

給与所得者の収入別にみた税と社会保険料負担額は、表1に示した。この表は、財務省資料(2021)より作成したもので、2020-2021年度の制度を反映している。表では、単身者のケースを取り上げ、300万円から1000万円までの各収入階級の個人にかかる税(所得税と個人住民税合計)と社会保険料負担額、および雇用主の社会保険料負担額を示している。以下、2点指摘したい。

・表中では1000万円の給与所得者を除いて、税負担額は社会保険料負担額より小さい。それだけではなく、収入が低くなるに従って、税負担額と比べた社会保険料負担額は大きく、300万円の収入では、社会保険料は税負担額の2.5倍であり、700万円の収入でほぼ1.5倍、1000万円の収入では0.95倍となっている。なお、財務省資料にしたがって、ここでは給与所得900万円以下の社会保険料控除率は15%、900万円を超え1800万円以下では「3%+108万円」とし、同額を個人と雇用主の社会保険料負担額としている。

・雇用主も社会保険料負担額の半分を負担するので、その分、雇用者への支払い額は増加する。給与収入が300万円であれば、雇用主サイドで45万円の負担が生じる。その結果、雇用主にとっての賃金コストは345万円となる。

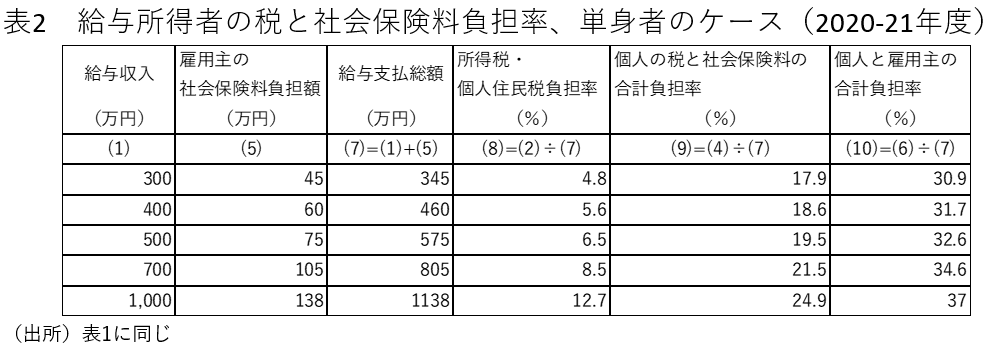

以上が、所得階層別にみた給与所得者に係る税と社会保険料負担額であるが、これを負担率で示したのが表2である。ここでは上で述べた、給与収入に雇用主サイドで支払った社会保険料を加えた額を「給与支払い総額(表中、第(7)欄)」と呼び、それに対する個人の税・社会保険料と個人・雇用主の合計負担率を示した。

税負担と比べて社会保険料負担の大きいことは表1で指摘したが、表2は、税負担と比べて税・社会保険料を加えた負担率は、はるかに逆進的であることを示している。表の第(8)欄に示された所得税・個人住民税の負担率は、給与収入300万円では4.8%、1000万円では12.7%であり、税負担率はこの間、2.6倍である。

同じ給与収入に対する税と社会保険料の個人の合計負担率(表中、第(9)欄)は、給与収入300万円では17.9%、1000万円では24.9%である。格差は1.4倍であり、税負担格差よりはるかに小さくなる。つまり、社会保険料負担が低所得層に重くのしかかっていることがわかる。また、雇用主の社会保険料負担を合わせた、個人と雇用主の合計負担率(第(10)欄)は、すべての収入階級で30%を超え、社会保険料によって、税負担だけからは見えない大きな負担がかかっていることがわかる。

「一体改革」をどう実現するか

給与所得者の税と社会保険料負担の実態から明らかなのは、賃上げしてもその分、働き手は豊かになるわけではなく、また上がった賃金には雇用主サイドでも社会保険料負担が加わり、雇用に水を差すということだ。働き手の手取り収入を増やし、同時に、雇用を促進するためには、根底にある社会保険料負担まで含めて考えることが不可欠であり、税と社会保険料負担を一体的に調整する仕組みを作らなければならない。

改革の具体的なイメージは、次の通りだ。第1に、働き手の負担の軽減と逆進性の是正が必要だ。そのためには、中低所得者の社会保険料を軽減することによって、手取り収入を増やす。第2に、雇用の維持・促進のために、雇用主の社会保険料負担の軽減を図らなければならない。

以上が改革の方針とすれば、それを実行する仕組みづくりが必要である。その骨格となるのが、税と社会保険料負担の一体調整だ。具体的には、個人と雇用主に社会保険料負担軽減を目的とした税還付(税額控除)制度を作る。これによって、個人にせよ、雇用主にせよ、かかった社会保険料の一部は、税を通じて払い戻される。

税と社会保険料の支払いと税還付を同時に行えば、実態的には、社会保険料は軽減され、その分、個人では手取り収入が増え、雇用サイドでは賃金負担が減る。仮に、年収300万円の人にこの制度が適用され、社会保険料45万円のうち、税額控除額が20万円とされれば、納税時にこの額が個人に還付され、社会保険料の実効負担額は25万円となる。雇用サイドも同様の仕組みで法人税が還付される。これによって、個人の手取り収入は増え、同時に雇用主の負担を下げることができる。

あるべき姿は描けたとしても、次はそれをどう実現するかである。ここで示した本格的な税還付の仕組みを日本の税執行の場にどう導入するのか、また、必要な財源をどう調達するのかなど、むしろ、ここからが改革の始まりである。困難も予想される。しかし、日本経済を長期にわたる停滞から脱出させるためには、「一体改革」を貫き、働き手の所得を増加させ、雇用主の負担の引下げを実現すべきだ。

参考文献

閣議決定、『令和4年度税制改正の大綱』、2021年12月24日

財務省、「説明資料〔令和4年度税制改正について〕」、2022年1月20日

財務省財務総合研究所編、『財政金融統計月報830号(租税特集)』、2021年9月