法人税減税

トランプ政権のもとで法人税減税が計画されている。すでに資本市場では減税を期待して株価が上がっている。法人税改革をめぐってトランプ政権の構想と下院共和党の提案の違いなど細部は不明であるが、市場の関心は単に法人税率の引下げだけではなく、下院共和党の主張する国境調整税(border adjustment tax)に向かっている。ここで国境調整税とは、法人税計算上、輸入品は費用として認めず、輸出品には税をかけないことを指す。

下院共和党が発表した税制改革のブループリントでは、「現状、国境調整税がないため法人税はアメリカの輸出品にはかかる一方、輸入品にはかからない。これはまるでアメリカが自ら輸出品に一方的に罰金(self-imposed unilateral penalty)を課し、輸入品には補助金(self-imposed unilateral subsidy)を与えているのと同じだ」と論じている。

ブループリントはまた、世界貿易機関(WTO)は間接税である付加価値税には国境調整税を認めているが、所得への課税は直接税だとの理由で国境調整税を認めないのはおかしいと強い不満を表明している。すこしテクニカルになるが、これはキャッシュフローベースの法人税に国境調整税を適用することで、アメリカは付加価値税と同一の仕組みを導入することができるという主張である。ブループリントの取りまとめの中心人物の一人で、下院歳入委員会(ways and means committee)の委員長であるKevin Brady氏もフィナンシャルタイムズ誌のインタビューで、「法人税の国境調整税は、アメリカの税制を輸入に税をかけ、輸出に税をかけていない世界100か国以上の付加価値税採用国と同じにするだけのことだ」と論じている。法人税改革については課税ベースのあり方などを含めて検討すべき多くのことがあるが、ここではKevin Brady氏のいう国境調整税は付加価値税と同じだという主張を考えてみたい。

付加価値と税の関連

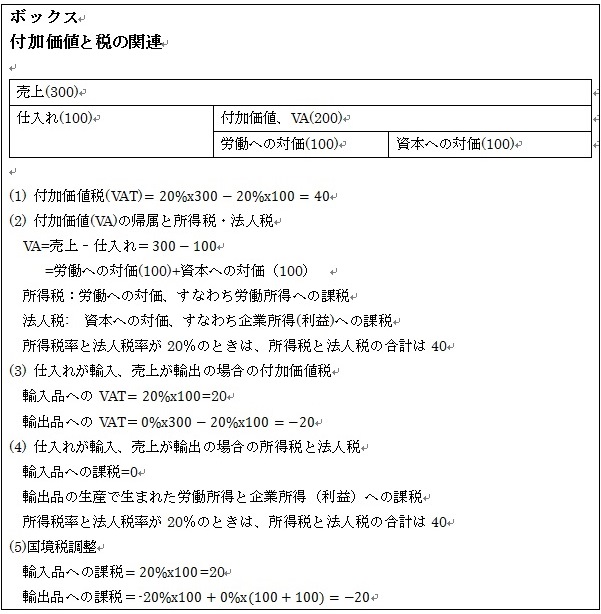

以下では説明のために用意したボックスを使って、付加価値税と税(所得税と法人税)の関連について考える。この検討を通じて法人税における国境調整税と付加価値税は同じ効果を持つことを説明する。

説明のために用いるのは売上が300、そのうち仕入れが100の企業である。売上から仕入れを引いた額はこの企業の付加価値で、それは労働と資本への対価として支払われる。所得課税の言葉でいえば労働への対価とは労働所得のことであり、資本への対価とは企業所得(利益)のことである。ここでは付加価値はこの二つの所得に100ずつ帰属することとする。

ボックス中の(1)は、この企業に付加価値税が課された場合である。税率は20%とする。説明するまでもなく、300の売上に20%の付加価値税がかかり、一方、100の仕入れに20%でかかっていた付加価値税は控除される。これより付加価値税額は40である。付加価値と所得の関係は上に述べたとおりである。ボックス中の(2)は、この企業の生み出す付加価値への所得課税である。所得税、法人税の税率を20%とする。付加価値額200は、労働所得と企業所得に100ずつ分配される。そのうえで各所得には20%の税率がかかるので、所得税と法人税の合計は40である。これから明らかなとおり、付加価値税と所得への課税(所得税と法人税合計)は、同じ税率ならば同じ税収をあげることになる。付加価値は所得の源泉であることを考えればこれは当然である。

さて、下院共和党のブループリントが問題とするのは、仕入れが輸入品で売上が輸出品の場合である。仕入れと売上に分けて議論することもできるが、ここでは仕入れが輸入品、売上が輸出品の場合を考える。ボックス中の(3)がこの場合の付加価値税である。付加価値税は仕向け地課税、すなわち消費地での課税が原則なので(destination principle)、輸入品には20%の付加価値税がかかる。この時点で20の税収があがる。しかし、輸出品はゼロ税率、すなわち付加価値はかからず、仕入れ税額は控除される。したがって、税収はゼロで20の仕入れ税額控除がなされる。しかし、輸入品が国内に入る時にかかった時に20の付加価値税がかかっているので、国全体でみれば付加価値税はかからない。これは輸出品が国内で消費されないので、付加価値税がかからないことを意味している。

問題は付加価値税がなく、所得への課税しかない場合である。ボックス中の(4)でこの場合の税負担を考える。輸入品を仕入れた場合、法人税では費用となるので税はかからない。一方、国内販売であろうと輸出であろうと売上から生じる利益には課税されるので、20%の税率のもとでは所得税と法人税を合わせて40の税がかかる。このように輸入には税がかからず、輸出にはかかる。ブループリントの指摘する、self-imposed unilateral subsidyとself-imposed unilateral penaltyとはこのことである。

国境調整税は、この一方的な罰金と補助への対策である。ボックス中の(5)からこのことをみていくことにする。まず、国境調整税では輸入品は費用とはならないので、20%の法人税率では、輸入品には20の税がかけられ、輸入業者が負担する。次にこの輸入品を仕入れて生産物をすべて輸出する企業は、仕入れが控除される一方、売上である輸出品には税がかからないので、20の税還付がなされる。国全体でみれば、輸入業者に課せられた20の税は輸出業者の税還付となり、輸出品には税(所得税と法人税)がかからないことになる。ボックス中の(3)は同じケースの付加価値税の場合であったが、これと国境調整税の税負担を示した(5)を比べればわかるように、付加価値税と国境調整税は税負担に関して同じとなっていることがわかる。このことから下院歳入委員会の委員長は、国境調整税は付加価値税と同じ効果を直接税という方法で実現しているに過ぎないと主張しているのである。

法人税改革の全体像

アメリカ発の法人税減税が世界の注目を浴びている。ここでは国境調整税と付加価値税の関係について検討を行ったが、論ずべきことはたくさん残されている。国境調整税に限っても、国境調整税が導入されることによって、米ドル表示の輸出価格が安くなり、輸入価格が高くなることから、他の通貨に対してドル高になることが予想される。それにともない、ドル建ての債務を抱えている国や企業の債務返済が困難となることが懸念される。

下院共和党の提案する法人税改革案は、正確には「仕向け地原則に基づくキャッシュフロー法人税(destination-based cash flow taxation)」と呼ばれ、以上述べた国境調整税のほか、法人税の課税ベースを(有形・無形資産の即時償却を前提とする)キャッシュフローとするものである。これにともない支払利子控除は認めらないことになる。そのほか、海外源泉所得についてはアメリカがこれまで採用してきた全世界所得課税を廃止し、国外所得免税の採用を提案している。このようにアメリカでこれから議論されようとしているのは、この数十年にわたって法人税の根本的検討を「ほったらかしに」してきた結果、連邦法人税だけでも35%に達していたり、アメリカ企業が海外に2兆ドルを超える所得を留保している現状を見直そうというものである。法人改革を進める上で重要な取り組みが始動したと思われる。日本での改革を視野にその動向を見定める必要がある。

【参考文献】

- アメリカ下院共和党の税制改革報告書、A better way: our vision for a confident America, Tax 2016年6月24日

- Jopson, Barney, Sam Fleming and Shawn Donnan, Trump and the tax plan threatening to split America: Will the president back the radical reform that pits importers against exporters? Financial Times, February 14, 2017.

- Greene, Megan, A border tax could turn the Trump dream into a nightmare: Yet it is difficult to imagine how else the White House would fund its spending plans, Financial Times, February 8, 2017.

- Feldstein, Martin, The shape of US tax reform, Project Syndicate, January 30, 2017.

- Feldstein, Martin, The house GOP’s good tax trade-off, Wall Street Journal, January 5, 2017.