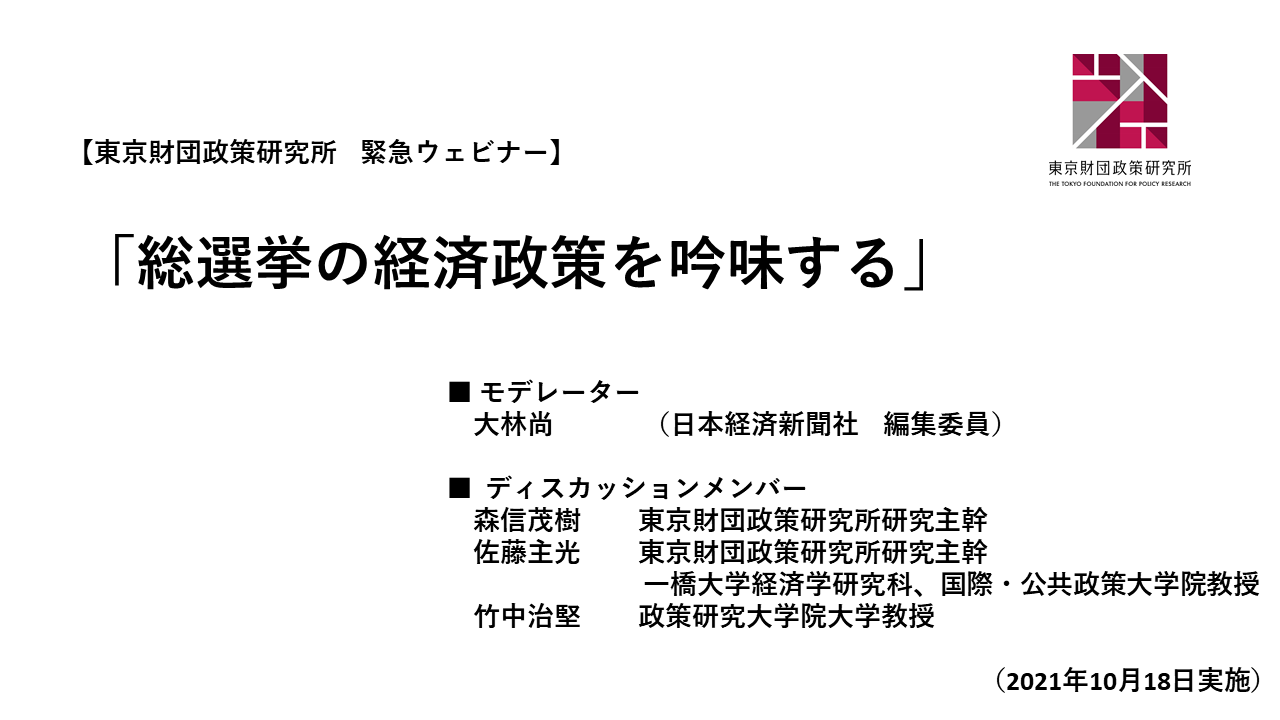

R-2023-038

10月1日から消費税インボイス制度(適格請求書等保存方式)が始まる。一方で、制度の導入を前に、免税事業者の問題がクローズアップされている。以下、この問題を整理するとともに、インボイスをデジタル化することにより、バックオフィス業務だけでなく、事業全体の大幅な効率化につながるということをみていきたい。

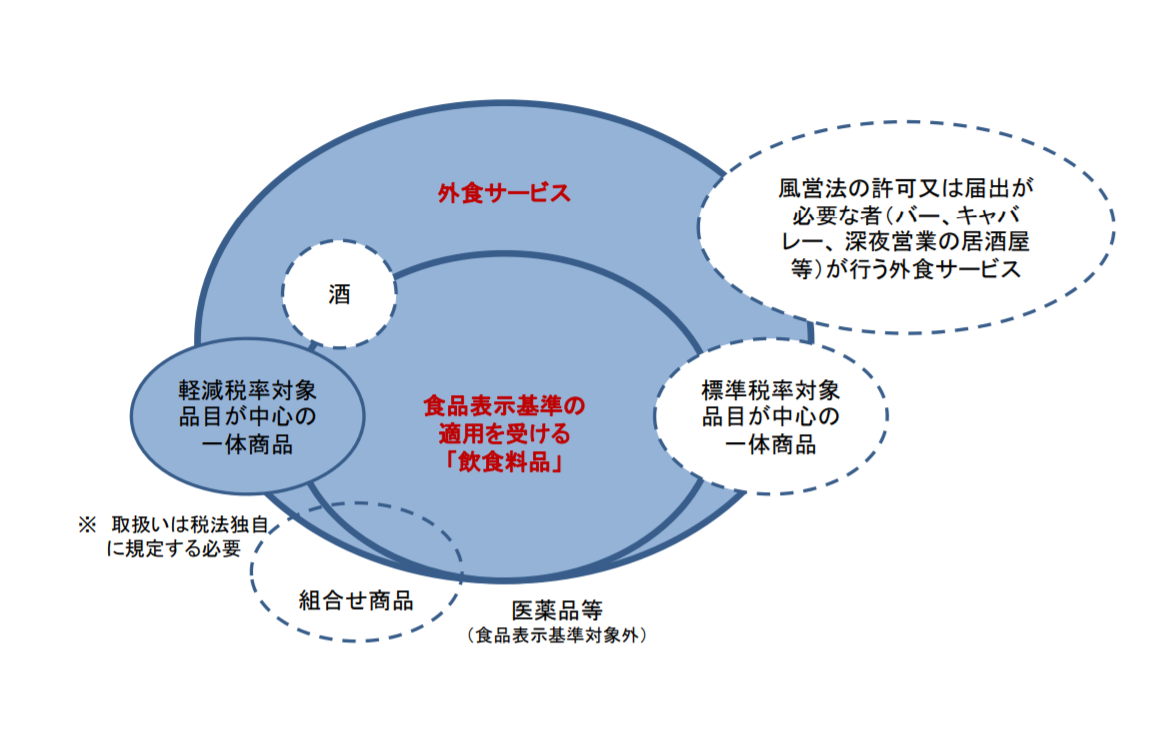

インボイス制度の導入理由は、食料品等の取引に軽減税率制度が導入された結果、消費税計算に必要な仕入れ税額控除を正確で効率的に行うためには、インボイスが必要となったことである。

消費税は、売上げに係る消費税額から仕入れにかかる消費税額を控除(仕入れ税額控除)して、事業者が納税義務者として納付する。これは、生産、流通、販売などの段階で、税の累積を排除しつつ、次段階に消費税相当額を転嫁させ、最終的に消費者に負担させる(間接税)ためとられた仕組みである。

ある企業の仕入が前段階の企業の売上になるという連鎖(リンク)の中で、事業者相互に消費税額を正確に計算する相互牽制が働く。消費税が、脱税の生じにくいすぐれた税制といわれる所以である。

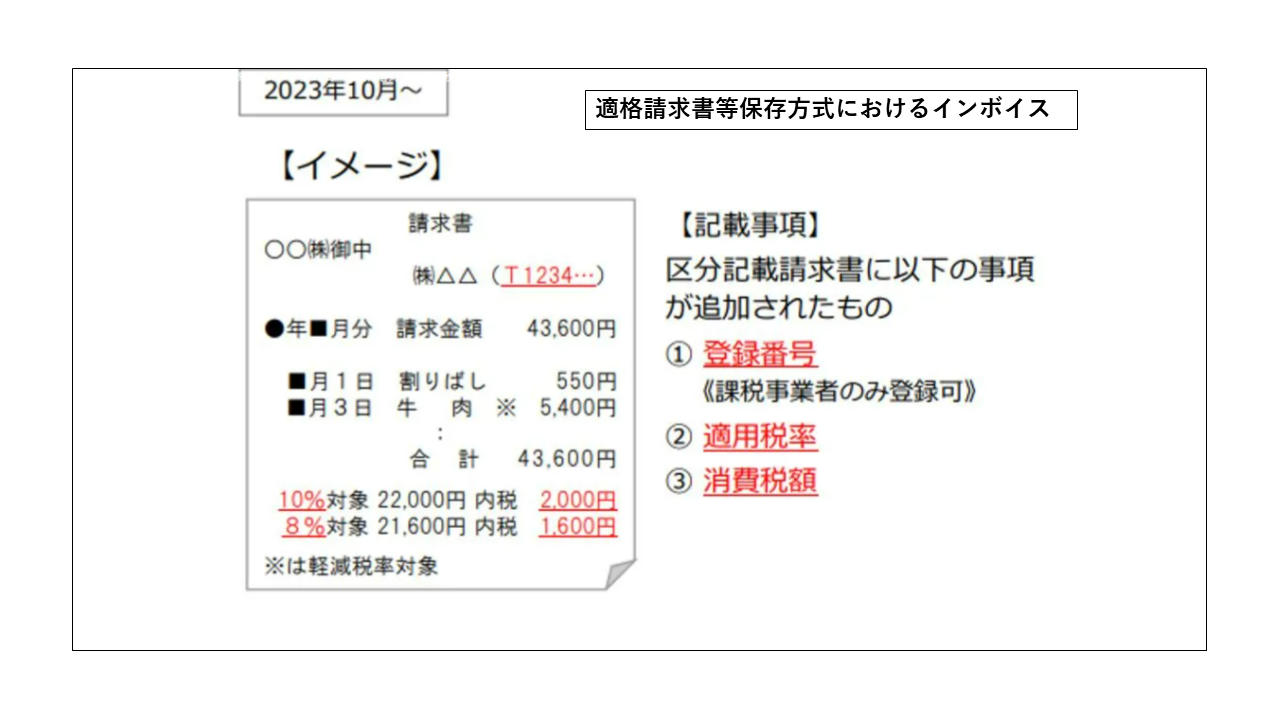

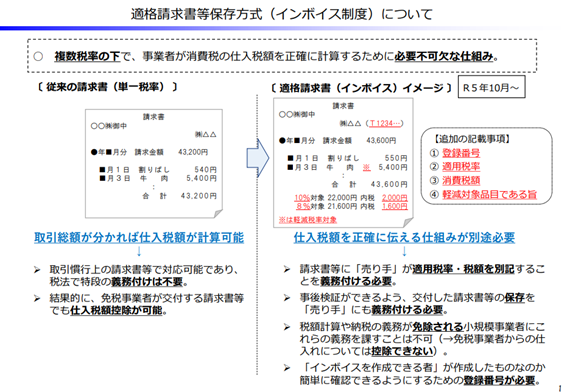

仕入れ税額控除を確実に行うため、売手が買手に対して、正確な適用税率や消費税額等を伝えるものがインボイスで、具体的には「登録番号」「適用税率」「消費税額」の記載がされた請求書である。

すでに300万者と言われる課税事業者(課税売上1,000万円超)の9割超が登録申請を済ませている。

出所:内閣府資料(siryou.pdf (cas.go.jp))

あらためてインボイス制度の意義やメリットを整理すると以下のようになる。

まず、事業者は複数税率制度の下で、仕入れ税額控除を適正に行うことが可能になる。税率の異なる仕入れがあっても、消費税額が別記されているので、それを足し上げることで正確かつ効率的に計算を行うことができる。これが最大の意義である。

次に、税額が別記されたインボイスの発行により、BtoB(業者間)の取引において価格転嫁がスムーズに行えるようになるという効果が期待できる。わが国ではこれまで、下請け業者が買いたたかれたり、消費税分を価格転嫁ができなかったりするという問題がたびたび指摘されてきた。このような問題は、インボイスの導入により大幅に減ることになる。

最後に、マスコミ等で指摘されてきた、「国庫に納められるはずの消費税が納められず事業者の手元に残る」いわゆる「益税」問題が解消に向かう。

現行の請求書等保存方式の下では、免税事業者からの仕入れについても仕入れ税額控除が可能なので、免税事業者が消費税を負担していないにも関わらず、相手側はその分も控除できる。このことが、国庫に納められるはずの消費税が事業者の手元に残る「益税」として非難されてきた。インボイスの導入により、これがなくなり消費税制度の信頼が向上する。

このようなメリットの一方で、免税事業者を中心に問題も生じている。

それは、10月1日から、課税売上1,000万円以下のBtoB取引を行っている免税事業者者が、インボイスを発行できなくなることから生じる取引関係への影響である。

免税事業者の取引先は仕入れ税額控除ができなくなるので、自らの税負担が増加する。そこで、免税事業者との取引を敬遠したり、これまで支払っていた消費税分10%を削減したりすることにより、自らの負担を少なくしようとする行動に出る。

免税事業者からすれば、取引先から締め出されたり、自らの売り上げの減少を招いたりするという事態に陥る。この場合、免税事業者でも登録すればインボイスの発行が可能になるので、この事態を回避することができるのだが、登録すれば納税義務者となるので、自らの消費税負担が生じる。加えて、納税の手間もかかることになる。

このような免税事業者の悩みに対して、政府はさまざまな激変緩和措置を講じてきた。

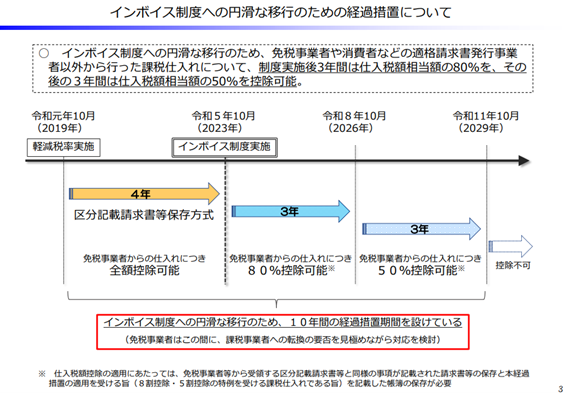

まず、免税事業者からの仕入れについて、インボイスがなくても、3年間は8割、その後の3年間は5割の仕入れ税額控除をできることにした。

したがって、取引先がこれまで支払ってきた10%の消費税分を支払わないという対応は、独占禁止法等違反になると公正取引委員会は警告を発し、この点についての監視を続けるとしている。

免税事業者に対し、「登録を必要としない、これまで通りの条件で取引を継続する」と表明する企業も相当数でてきている。

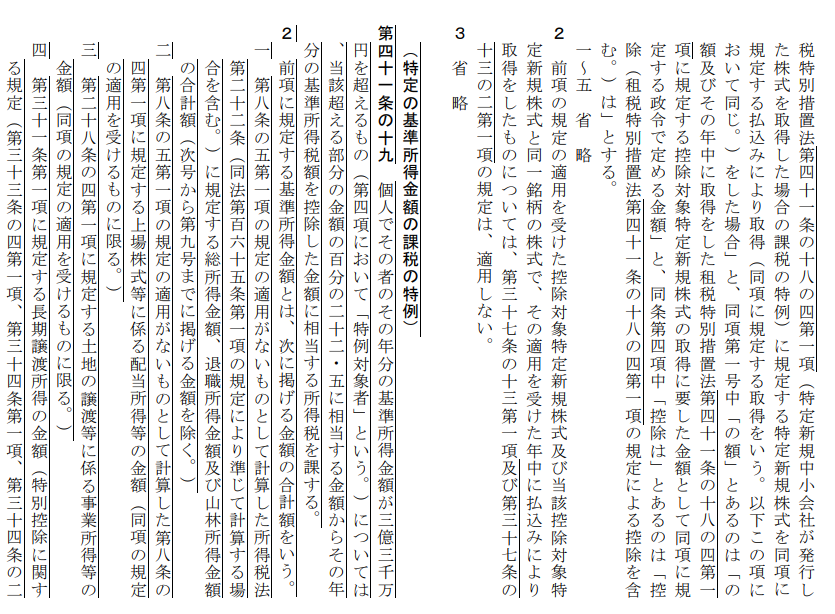

出所:内閣府資料(siryou.pdf (cas.go.jp))

出所:内閣府資料(siryou.pdf (cas.go.jp))

次に、免税事業者がインボイス発行事業者を選択した場合の消費税額を、3年間は売上税額の2割(売上げのおおよそ2%)に軽減する措置も導入した。

このような激変緩和措置が導入された趣旨は、3年の猶予期間のうちに、売り手買い手双方で相談しつつ、適切な取引価格を話し合ってほしいということである。

筆者は、この機会に、以下のこともあり、将来事業が拡大し課税事業者になる可能性があるならば、課税選択を考慮に入れてはどうかと考える。

インボイスには、今後の事業を考えていく上で大きなメリットがある。

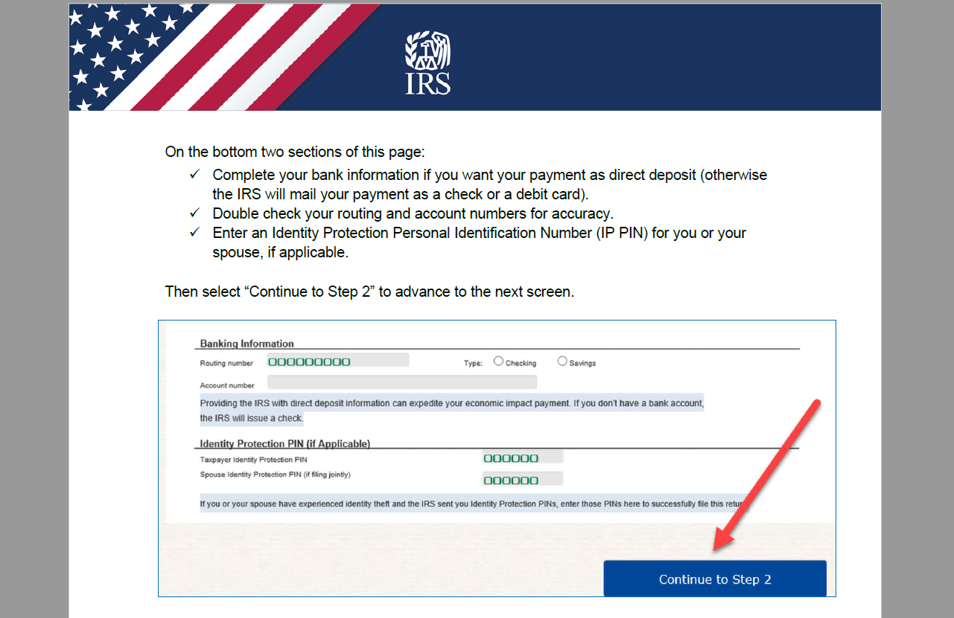

それは、デジタル・インボイスにし、全銀EDIと連携させれば、入金消込業務など資金決済事務の合理化が図れることだ。最終的には、受発注から入金チェック、記帳までのプロセス全体を効率化させることが可能になる。

さらには、自社の取引データがリアルタイムで入手できることになるので、バックオフィスにとどまらず、事業全体の生産性の向上を図ることも可能になる。

現在、中小・小規模事業者から大企業に至るまで幅広く、容易かつ低コストで利用でき、グローバルな取引にも対応できる電子インボイスの標準仕様Peppol(Pan European Public Procurement Online)の導入に向けて「デジタルインボイス推進協議会(EIPA)」(代表幹事法人:弥生株式会社)(https://www.eipa.jp/home)で協議が行われ準備が整いつつある。

このように、デジタル・インボイスの導入は、わが国経済のDX(デジタルトランスフォーメーション)を一層進めていくことにつながっていく。事業者は、インボイス導入の機会を、生産性向上につなげるチャンスととらえ、未来志向で対応していくことが望まれる。