脱炭素に向けての動きが世界全体に大きく拡がっている。日本では、昨年10月に菅首相が2050年カーボンニュートラルを宣言したばかりだが、今年4月の気候変動サミットでは2030年に温室効果ガスの排出を2013年対比で46%削減する新たな目標を掲げた(従来目標は同期間に26%減)。最近では新聞や経済誌の目次に気候変動や脱炭素といった文字が並ぶのが日常となっており、産業界の関心も急速に高まっている。

本稿では、なぜ脱炭素が望ましいのかではなく、通常であれば自らの利益追求を目的とする企業などがなぜ脱炭素の目標を掲げ、それを実現しようとしているのか、その経済的論理について考えてみたい。筆者の見るところ、その原動力は金融の力と世論・政策の相互作用にある。併せて、本稿の後半では脱炭素に向けて日本が抱える困難についても指摘する。

| ・地球温暖化の影響拡大 ・巨大な機関投資家の存在 ・ESG投資の拡がり ・ESG投資のパフォーマンス |

地球温暖化の影響拡大

脱炭素への関心の高まりを促した最大の要因は気候変動、なかでも地球温暖化の影響が目立って拡大してきたことだろう。もちろん、主要先進国が温室効果ガスの削減目標を最初に定めた京都議定書の締結は、今から四半世紀近く前の1997年だったから、地球温暖化自体は新しい話題ではない。しかし、当時気候変動問題に熱心だったのは主に環境主義者や同勢力の強い欧州諸国などであり、会議が日本で行なわれたにも関わらず、日本国民一般がこの問題に強い関心を抱いていたとまでは言えない[1]。実際、筆者自身も当時は、①地球温暖化が本当に不可逆的に進んでいるのか(地球の歴史は温暖化と寒冷化の繰り返しだった)、②温暖化の原因は本当にCO2などの温室効果ガスの増加なのか(太陽黒点活動の影響もあり得る)について、証拠不十分ではないかと感じていた。

こうした状況が大きく変化したのはここ10年余りである。まず第1は、2014年に気候変動に関する政府間パネル(IPCC)の第5次評価報告書が公表され、上記2つの問いに関する肯定的な答えが科学者間のコンセンサスとなったことである。現在でもなお異論を唱える論者はいるが、このレポート以降は気候変動の事実自体を争うのではなく、気候変動を事実とした上で如何に対処すべきかが主に議論されるようになった。

第2に、2016年には京都議定書以来約20年振りに、各国の温室効果ガス削減目標を掲げたパリ協定が合意された。京都議定書と違って、中国やインドなど温室効果ガスを大量に排出する途上国についても削減目標が定められたことが大きな特徴である。気候変動自体がフェイクだとするトランプ前大統領が米国の協定からの離脱を決めるといった問題もあったが、今年1月にバイデン政権が成立すると、直ちに米国が協定に復帰したのは周知の通りである。

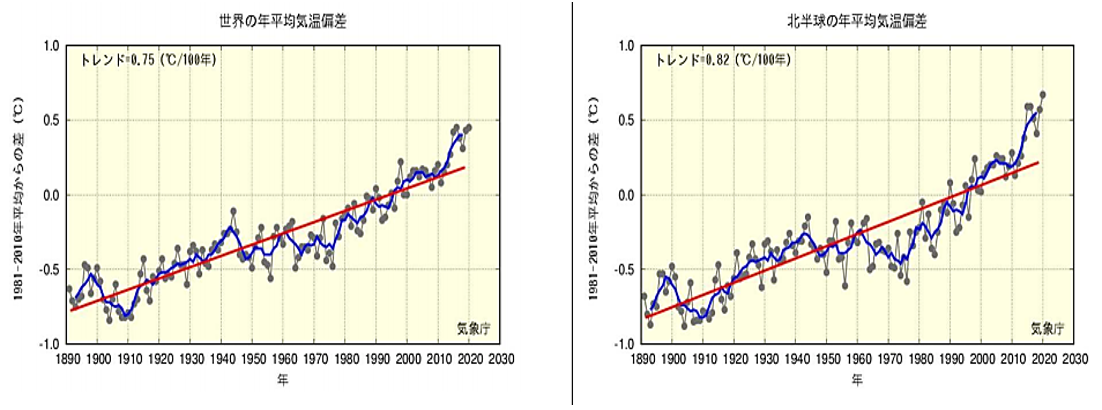

そして第3に、それら以上に影響力があったのは、世界の人々が温暖化を現実のリスクとして痛感するようになったことだろう。日本について言えば、今では真夏に最高気温が40℃以上を記録するのは、ごく普通のことになってしまった(気象庁が「猛暑日」という言葉を使い始めたのは2007年からだ)。また、ごく最近だけでも2018年に中国地方を襲った西日本豪雨、19年に関東を襲った台風15号と19号など、豪雨や台風の凶暴化傾向も明らかである。さらに海外に眼を転じれば、最近は米カリフォルニア州やスペイン等では毎年のように大規模な山火事が発生しており、これらに伴う人的・経済的被害が目立って拡大している[2]。

(図表1)世界の年平均気温の推移

出所)気象庁「気候変動監視レポート2020」、2021年3月

こうして気候変動の悪影響は広く認識され、何らかの対処が必要と考えられるようになった。しかし、だからと言って、個々の企業がこの問題を自分事として捉え、脱炭素に取り組むとは限らない。「ある企業がコストを負担して温室効果ガスの排出を削減しても、そのメリットを享受するのは自社だけではない」という、経済学で言う外部性の問題があるからである。確かに、日本が高度成長期に悩まされた公害問題では、様々な環境規制の導入に加え、公害発生者に被害者への損害賠償義務を課すことで、問題の大部分を解決することができた[3]。だが気候変動に関しては、温室効果ガス排出の影響が地球大に及ぶという問題の性質上、誰が誰にどれだけの損害を与えたのか(したがって、誰が誰にどれだけの損害賠償を行なうべきなのか)を認定することは殆ど不可能である。

巨大な機関投資家の存在

それでも、中には気候変動を自分事として受け止めるべき経済主体が存在する。その一例が巨大な機関投資家だ。個々の企業にとって気候変動は外部性であっても、企業部門全体のパフォーマンスは気候変動の影響を受ける。したがって、世界の企業全体をポートフォリオに組み込む巨大な機関投資家が存在すれば、その投資家にとって気候変動の影響は(消費者への影響部分を除いて)完全に内部化されるからである。十分に大きな機関投資家には、気候変動の影響を考慮するインセンティブが働くと考えて良いだろう。すなわち、巨大機関投資家はサステイナビリティーを重視するESG(Ecology Social Governance)投資を活発に行なうと考えられる[4]。具体的には、気候変動を抑止する(悪化させる)企業の株式や社債を購入(売却)するほか、株主として企業に環境関連の提案を行なうことができる。

もう一つ、気候変動には現在世代が温室効果ガスを排出しながら利益を享受する一方、そのコストは将来世代が負担するという構図が広くみられる。この問題に対処し得るのは年金基金だ。と言うのも、年金基金にとっては目先の収益率ではなく、自らのポートフォリオの30年間、50年間を通じての収益率が重要だからである。モラルハザードを抑止するような上記のような投資を行なうと考えられる。

現実の世界には、ブラックロック(BlackRock)のように日本のGDPを遙かに上回る8兆ドルもの運用資産規模を持つ超巨大機関投資家が存在する。「ブラックロックに外部は存在しない」と言っても良いだろう。実は、ブラックロックは比較的最近までESG投資に不熱心ということで批判を浴びていたのだが、昨年1月に「今後は投資戦略の中心にサステイナビリティーを置く」というサステイナビリティー宣言を行ない、金融界に大きな衝撃を与えた。また日本には、公的年金の運用を担当する世界最大の年金基金GPIF(年金積立金管理運用独立行政法人)が存在するが、このGPIFは2015年からESG投資を本格化し、日本国内におけるESG投資のリード役となっている。

ESG投資の拡がり

とは言え、機関投資家が自主的にESG投資を始めた訳ではない[5]。実際に引き金を引いたのは、アナン事務総長時代の国連である。国連は2006年に、「投資分析と意思決定のプロセスにESG課題を組み込む」、「所有方針と所有慣行にESG問題を組み入れる」、「投資対象の企業にESG課題についての適切な開示を求める」といった項目を含む責任投資原則(Principles for Responsible Investment、PRI)を制定し、機関投資家に署名させたのだ。

こうして機関投資家がESG投資を活発化させると、環境負荷の小さいグリーン企業と環境負荷の大きいブラウン企業では、資金調達コストに大きな差が生じることになる。そうすると、事業会社にも「自分はグリーンだ」と主張して資金調達コストを下げるインセンティブが生まれ、脱炭素の動きが拡がっていくことになる。金融の力が企業部門全体を動かし始めたのだ。

実際、近年は地球温暖化対策や再生可能エネルギーなど、環境問題への取り組みに特化した資金を調達するための債券=グリーン債の発行が急増している(図表2)。また、グリーン債の適正な発行には上記PRIにも掲げられていたように、企業によるESG課題に関する情報開示が必要になる[6]。この点でも、2015年にはG20の金融安定理事会(FSB)の下で気候関連財務情報開示タスクフォース(TCFD)が結成された。因みに、日本でもグリーン債の発行額は昨年1兆円を超え、昨年10月時点でのTCFDへの参加機関数は日本が世界最多だったようである。

(図表2)世界のグリーン債発行額

出所)金融調査研究会「気候変動リスクと銀行経営」、2021年3月

ESG投資のパフォーマンス

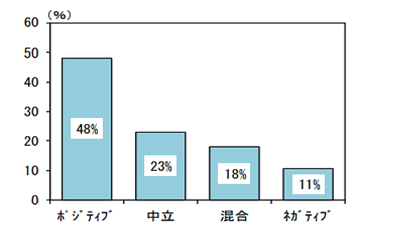

以上では、巨大な機関投資家にはESG投資を行なうインセンティブが存在することを指摘した上で、ESG投資の活発化が事業会社にも脱炭素に向けた動きを促していることを確認した。しかし、この動きが持続していくには、機関投資家にとってESG投資が実際に儲かること、企業にとっても脱炭素の事業が実際に儲かるということが重要になる。正直に言って、ESG投資に関する研究で最も困難なのはこの経済的動機を確認する部分である。実際、今のところ投資対象のESG評価(具体的にはESG格付け機関による評点)と当該企業の業績の間の因果関係を証明した研究は存在しない。

にもかかわらず、これまでに行なわれた多数の実証研究を概観すると、両者の間に正の相関関係が存在するという経験則はかなり強固なようである。例えば、日銀の調査論文でも、こうした相関関係を確認する図表が掲載されている(図表3)。もし、こうした観察が正しいのであれば、金融面でのESG投資活発化と企業の脱炭素の動きは今後も継続していくことになる。

(図表3)ESG投資と企業業績の関係(既存論文のサーベイ結果)

出所)荒尾・清水・小川「ESG投資を巡るわが国の機関投資家の動向について」、日本銀行調査論文2020年7月

ここから先は筆者の臆断とならざるを得ないが、容易に想像されることは、炭素税にしても、各種の補助金(例えば再生可能エネルギー発電にかかる固定価格買取制度であるFIT)にしても、脱炭素の企業活動に対して様々な政策的補助が与えられており、これが企業業績に寄与している可能性である。各国政府が一段と意欲的な温室効果ガス削減目標を掲げる中、こうした間接税・補助金政策は一段と強化されていくだろう[7]。また、消費者が「環境に優しい商品」に対して、多少値段は高くても好んで購入している可能性もある。明確に断定することはできないが、このように金融の力と世論・政策の間に相乗作用が働くことで、「環境に優しいグリーン企業は実際に儲かる」という関係が成立しているのではないかと筆者は考えている。

コロナ・ショック下の金融と経済(第17回)脱炭素の経済的論理(下)―日本が直面する2つの困難―

[1] だからこそ当時の日本では、京都議定書の目標設定は「欧州の陰謀」とする見方があった。1990年を基準とすると、エネルギー効率が際立って低い東欧で削減すれば、欧州は大幅な温室効果ガス削減が可能だった。このため、1990年比で欧州が8%、米国が7%、日本が6%削減という京都議定書の目標は、「日本にとって厳しい」と評価された。

[2] この結果、損害保険の対象となる自然災害による損失額も急増している。因みに、近年の損害額がとくに大きいのが米国と日本である。

[3] 経済理論では、取引費用が存在しない場合、明確な権利設定さえ行なわれれば、当事者間の交渉により最適な資源配分が行なわれることが知られており、Coaseの定理と呼ばれる。

[4] ESG投資は当然S(Social)やG(Governance)をも重視するものだが、本稿ではESGは主にE、すなわち環境関連の投資を意味するものとして扱う。ESG投資全般に関しては、例えば小平龍四郎『ESGはやわかり』(日経文庫、2021年2月)を参照。ただし、同書でも圧倒的にEを扱う部分が多く、人々の関心が環境関連に集中していることが分かる。

[5] 細かいことを言えば、ESG投資にはコストが掛かる(例えば、どの企業がどれだけ環境保全に努力しているか調べる費用)一方、その利益は個別の投資家に帰着する訳ではないので、巨大投資家であっても外部性問題は完全には解決しない。

[6] ミスリーディングな情報開示に基づいてグリーン債を発行したりすることはgreen washなどと呼ばれる。

[7] なお、ESG投資に代表される資本市場面だけでなく、金融監督を通じて間接金融の面からもグリーン企業に有利な環境が生まれつつあることは本稿(下)で論じる。