R-2024-019

| ・円安が金融政策正常化を促す側面 ・円安が金融政策正常化を困難にする側面 |

日銀は今年3月にマイナス金利を解除したが、金融市場では遅くとも今秋(9~10月)には追加利上げに踏み切るとの見方が一般的である。(実際には、7月末に追加利上げが決定された)また、高金利が続いてきた米国では、この9月には第1回目の利下げが行なわれることが確実視されるに至っている。こうした中、足もとの円ドル相場は一時の1ドル=160円台と比べればやや円高方向に戻したものの、IMF(国際通貨基金)の試算で1ドル=90円程度とされる購買力平価(PPP)に比べて極端な円安水準が続いている[1]。したがって、円安が日々進行するということではなくPPP等から乖離した円安水準が続くという意味で、一昨年頃から始まった歴史的円安が定着しつつあると言ってよいだろう。

ただ、筆者は昨年12月に円安が続く理由に関するReview円安が止まらない理由 | 研究プログラム | 東京財団政策研究所 (tkfd.or.jp)を公表しており、最近もこの点に関する重要なレポートや書籍が相次いで公刊されている[2]。そこで以下では、円安傾向の定着が日銀が進めようとしている金融政策の正常化に与える影響(これには円安が金融政策正常化を促す側面とそれを困難にする側面の双方がある)について考えてみることとしたい。

円安が金融政策正常化を促す側面

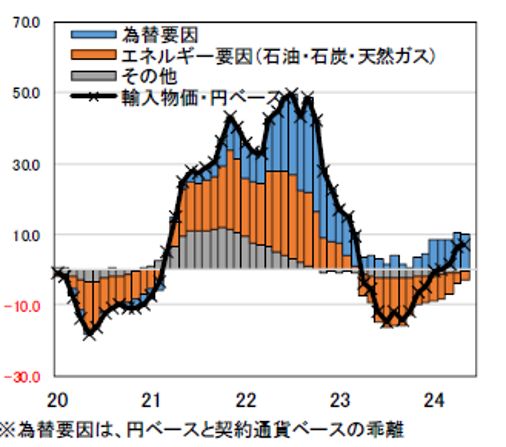

円安が金融政策の正常化を促すルートとして一番分かりやすいのは、円安が円ベースの輸入物価を押し上げ、それが日銀が政策目標とする消費者物価の上昇要因となることだろう。企業物価指数から最近の輸入物価の動きを見ると(図表1)、2021年初から大幅な上昇が始まっており、当初はロシアのウクライナ侵攻に伴うエネルギー、食糧等の国際商品市況高騰によるものだったが、円安の進行がこれを大きく増幅していったことが分かる。その後、国際商品市況の落ち着きを背景に輸入物価は一時前年比マイナスとなったことから、消費者物価も今年に入って食料品などの騰勢が鈍化していた。しかし、最近の輸入物価の前年比は再び上昇に転じており、これはほとんど専ら円安の影響である。今後は、賃上げに伴うサービス価格の上昇と、円安に伴う輸入コスト上昇の価格転嫁が消費者物価の押し上げ要因となろう。

(図表1)円ベース輸入物価の前年比(%)推移

出所)第一生命経済研究所「企業物価指数(2024年6月)」

円安が金融政策正常化を促す第2のルートとしては、円安が賃金上昇につながる点を指摘できる。円安の企業業績への影響は業種によって区々だが、企業部門全体としてはプラスが勝る。とくに春闘相場に対しては、自動車総連、電機連合など輸出型の製造業大企業が多く加盟する金属労協の労組・企業の影響が大きいことを考えると、円安が賃上げにつながることは明らかだろう。

しかし、それ以上に重要なのは1997~98年の金融危機以来、企業が業績好調時のボーナス増は認めても、ベースアップは一貫して避けてきた理由を考えることである。金融危機時に倒産のリスクに直面し、厳しい雇用調整を余儀なくされた企業は、それ以来固定費の増加に強い恐怖感を抱くようになった。それが設備投資抑制、非正規雇用の活用、内部留保の積み上げといった企業行動につながった訳だが、中でも賃金に関しては引き下げが容易なボーナスと違って、一度上げたら下げられないベース賃金の引き上げを忌避する姿勢が強かった[3]。典型的には、円安によって収益が増えても、先行き円高が進んで業績が悪化することを恐れて、ベースアップは認めなかったのである。

それが大きく変わったのは、2022年からの急激な円安によって、「もう1ドル=80円台、70円台といった超円高はやってこない」、「円高が進んでもせいぜい130円台」といった見方が広がったからだと考えられる。つまり、2023年、2024年と2年連続で予想を上回る大幅な賃上げが実現したのは、企業が足もとの円安を一時的なものではなく、円安基調の定着と受け止めた結果だと考えられる。

実は、上記に近いことが日銀でも起こっているのではないか。と言うのも、日銀が利上げの可能性を検討する場合、常に意識されたのは足もとの景気、物価動向だけではなく、海外の金融政策、とりわけ米国FRB(連邦準備制度理事会)の金融政策の行方だった。実際、日銀が利上げを実施した前後にFRBが利下げに踏み切れば、為替レートが急激に円高に向かい、これに伴ってインフレ率も急低下する。その結果、日銀の利上げは失敗だったとされるリスクを抱え込むことになるからだ。このため、かつては「FRBが利下げを始めれば、もう日銀は利上げ不可能」というのが金融市場の「常識」とされていた時期さえあった。

ところが現在では、冒頭にも述べた通り、この秋口にはFRBの利下げがほぼ確実視される中で、近い将来の日本の利上げが予想されるようになっている。これは、「日米の金利差が若干縮小しても、急激な円高に結びつくことはない」という認識が広がったために他ならない。つまり、円安傾向が定着したことは、結果として日銀の金融政策の自由度をかなり高めていることになる。

円安が金融政策正常化を困難にする側面

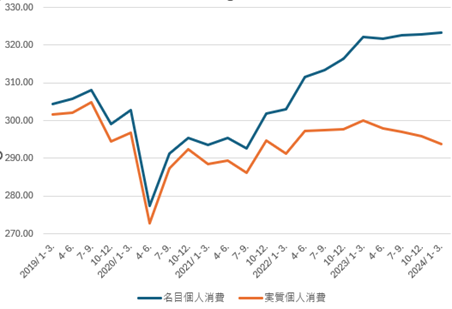

しかし、日銀は円安の定着を喜んでばかりはいられない。それは、個人消費の弱さ(図表2)などがネックになって、追加利上げのタイミングがなかなか見極められなくなっているからだ。

(図表2)名目個人消費と実質個人消費(兆円)

出所)GDP統計より筆者作成

正直に言って、こうした個人消費の低迷は日銀に限らず、筆者らを含む大方のエコノミストにとっても大きな誤算だった。実際、昨年の今頃は「春闘で予想を上回る賃上げが実現したことと、コロナ禍からの経済生活の正常化が重なり、2023年は個人消費を中心とした緩やかな景気回復が期待できる」との見方が一般的だった。ところが、賃金はおおむね予想通りに上昇したにもかかわらず、円安の進行も一因となってインフレ率が予想以上に高止まった(昨年4月末の「展望レポート」における2023年度コア消費者物価の日銀見通しは+1.8%だったが、実績は+2.8%と大きく上振れた)。このため、実質賃金は2年以上にわたって前年比マイナスを続けることとなり、GDPベースの実質個人消費は2023年4~6月から2024年1~3月まで4四半期連続のマイナス成長という惨憺(さんたん)たる結果になってしまったのである。

もちろん、この物価の上振れと円安を一因とする企業収益の上振れの結果、今年の5%賃上げが実現したという面があり、企業が個人消費の弱さにおびえて値上げを手控えない限り、やや長い目でみれば円安は2%物価の定着にプラスに働くだろう。また、5%賃上げを背景に名目賃金の上昇率は着実に高まってきており、今年後半には実質賃金のプラス転化も十分期待できる状況にある。ただ、昨年来の経験は、賃金交渉が決着した後の追加的な円安は景気にとって短期的にマイナスであり得ることを示すものだったと言えよう[4]。

上記はしょせん利上げのタイミングを巡る問題であるが、より重要なのは日本経済が「金利のある世界」へ戻っていくに当たって円安がリスク要因となるか否かであろう。この点、筆者が今年4月のReview植田日銀、金融政策正常化へ本格始動(下)―当面の金融政策と「金利のある世界」の課題― | 研究プログラム | 東京財団政策研究所 (tkfd.or.jp)で指摘したように、最大のリスクは金利上昇下での財政の持続可能性である[5]。もちろん、よく知られているようにプライマリーバランスの赤字が小さい場合[6]、国債金利(r)<名目成長率(g)が成り立つ限り、国債残高/名目GDP比率(D/Y)が発散する心配はない。実際、ここ2年程度はインフレで名目成長率が上昇する一方、国債金利はほとんど上がっていない(長期金利が多少上昇しても、ストックベースの国債利回りの上昇はごくわずか)ため、これまで上昇を続けてきたD/Yはいくぶん低下している。

経済学界でこの問題に関する議論をリードしているOlivier Blanchard氏(元MIT(米マサチューセッツ工科大)教授、元IMFチーフエコノミスト)は、様々な理由を挙げて近年はr<gになりやすいと主張するが[7]、筆者は必ずしも納得していない。同氏は主に米国のデータを用いて分析しているが、米ドルは基軸通貨であるため世界中から資金が流入し、rが低くなりやすいという「法外な特権」(exorbitant privilege)があるからだ。また、r>gとなる可能性があることはBlanchard氏自身も認めるところである。

現実的な問題としては、インフレ率が上昇した際に中央銀行が政策金利を低めに抑えたり、国債購入などで長期金利の上昇を抑制するといった「金融抑圧」(financial repression)が可能か否かが重要になる。純粋理論的にはこれは不可能とされているが[8]、現実の歴史では1951年のアコード成立まで米国の財務省・FRBが行ってきた長期金利の釘付けなど、幾つかの事例が知られている。ただし、これは規制金利時代の話であって、現在の日本が規制金利に逆戻りすることは考えられない。唯一、日本国民が円資産に強い選好を持ち、実質金利がマイナスでも日本国債を含む円資産を持ち続ける(これは「ホームカントリー・バイアス」と呼ばれる)ならば、金融抑圧も可能かも知れない。

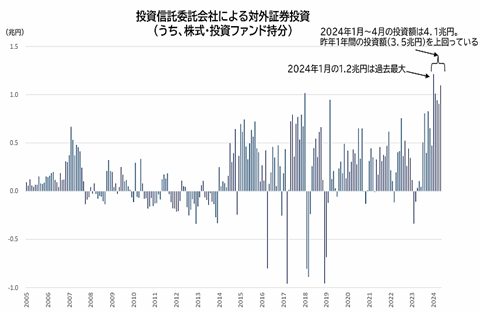

実は日本はホームカントリー・バイアスの強い国として知られており、従来は「日本国債を持っているのはほとんど日本人だから、 ギリシャのような財政危機は起こらない」といった主張がよく聞かれていたし、筆者自身も「最大のリスクは日本人の円売り」だと語ってきた[9]。しかし周知のように、ごく最近は新NISA導入をきっかけに日本の個人投資家による海外証券投資(主に海外投資信託)が急増している(図表3)。もし、これが日本人のホームカントリー・バイアスの低下を意味するものだとすれば、日銀が国債金利の上昇を抑えようとしても、個人の円売り→円安→インフレ率上昇→金利上昇という悪循環に直面することとなり、金融政策の正常化は財政の持続可能性という面で困難を抱え込むこととなろう[10]。

(図表3)個人の対外株式投資

出所)財務省「国際収支から見た日本経済の課題と処方箋」懇談会報告書(2024年7月)

[1] もちろん、これにはドル高の影響もあるが、米ドルだけでなく多数の通貨との関係を示す実質実効為替レートで見ても、円の価値は変動相場制移行後の50年間で最低水準にあることが分かる。

[2] 代表的なレポートとしては、まず財務省の神田眞人前財務官の下で行われた「国際収支から見た日本経済の課題と処方箋」懇談会の報告書(2024年7月)が挙げられる。

また、最近の円安のマイナス面に注目する論調を主導してきたみずほ銀行チーフマーケット・エコノミスト唐鎌大輔氏の新著『弱い円の正体 仮面の黒字国・日本』、日経プレミアシリーズ 、日経BP 日本経済新聞出版(2024年7月)も刊行された。この本で唐鎌氏は多くの大胆な仮説を提示しており、筆者はその全てに賛成はできないが、大変刺激的な書物であることは間違いない。

[3] 拙著『金融政策の「誤解」』、慶應義塾大学出版会(2016年)の第4章を参照。さらに、2022年10月の週刊エコノミスト誌のインタビュー(「私の97年11月」)で筆者は、金融危機後、大企業とその労組の間で「企業は正社員の雇用を守る代わりに、労組はベースアップを求めない」という「密約」が成立したとの観測を述べている。

[4] なお、この間日本の政策金利はほぼゼロであったから、実質金利は大幅なマイナスだったことになる。そして、マクロ経済学の教科書には、「実質金利の低下は貯蓄率の低下を通じて個人消費を刺激する」と書いてある。「物価さえ上がれば景気は良くなる」というアベノミクス、ないし異次元緩和の信者はこの実質金利低下の効果を強く期待していたと考えられる。しかし、注3の拙著で詳しく述べたように、日本経済を対象とした実証研究では、「実質金利の貯蓄率への影響は小さい」、「高インフレで消費者心理が委縮すれば、貯蓄率が上昇することもあり得る」ことが以前から知られていた。

[5] この問題に関する筆者の見方については、注3に示した拙著の第5章、および2022年6月のReview近年の積極財政論について:MMT派と主流派の異同 | 研究プログラム | 東京財団政策研究所 (tkfd.or.jp)を参照。

[6] 7月末公表の「中長期の経済財政に関する試算」で、政府は2025年度からプライマリーバランスが黒字化する姿を描いているが、これは高成長を前提としたものである。

[7] Blanchard氏は、2019年の全米経済学会(AEA)における会長講演(“Public Debt and Low Interest Rates”, American Economic Review)で積極財政論を展開して注目を集めたが、その後論点を拡張して著書『21世紀の財政政策 低金利・高債務下の正しい経済戦略』、日経BP社(2023年)を刊行している。

[8] 経済理論的には、インフレ率が1%上昇した場合、政策金利を1%以上引き上げなければ経済が不安定化することが知られている。現在では、これはスタンフォード大学テイラー教授の名前を冠してテイラー原理(Taylor principle)と呼ばれているが、元々は19世紀末から20世紀初に活躍したスウェーデンの経済学者クヌート・ヴィクセルが唱えた累積過程(cumulative process)の考え方に基づくものである。

[9] 黒田東彦総裁時代の末期に日銀は長期国債金利の抑制(一種の金融抑圧)に努めたが、これに失敗した。ただし、これは日本の投資家が日本国債を見放した結果ではなく、海外投資家による国債空売りによるものだった。

[10] 国債のデフォルトと言うと、中南米の事例が想起されることが多い。中南米でデフォルトが多いのは、同地のとくに富裕層が自国通貨に対する不信感を抱いており、米ドル等へのキャピタル・フライトがしばしば発生するためである。国債デフォルトを含む財政危機の歴史については、カーメン・ラインハート、ケネス・ロゴフ著『国家は破綻する 金融危機の800年』、日経BP社(2011年)を参照。