東京財団政策研究所「リアルタイムデータ等研究会」メンバー

東北学院大学経済学部准教授

1. はじめに

景気の動向を適切に把握することは適切なマクロ経済政策の前提となる重要な課題であり一般的な関心も高い。これまでの論考では、様々な経済統計を用い計量経済学の手法を用いることによって、日本の景気後退確率を推計する手法を検討しその推計値を示してきた。その際共通しているのは、景気の現状に関する統計に着目してきたことである。景気動向を示す指数[1]として、政府で景気循環の判断を担当している内閣府経済社会総合研究所 (Economic and Social Research Institute:ESRI) は、先行指数・一致指数・遅行指数の3つを公表している。先行指数は景気の数ヶ月先を測るもの、一致指数は現状を測るもの、遅行指数は動きを確認するなどの役割を持っているとされる。これまでの論考では、このうちの一致指数を中心に検討してきた。具体的に推計に用いた系列としては、(1) 景気動向指数の中の一致指数の構成9系列(具体的系列名は表1の中で後述する。)から絞り込んだ小規模系列群、(2) (1)の絞り込んだ系列群に、一致指数では把握しきれていないと考えられるサービス業・個人消費に関する経済統計を追加した系列群、(3)産業別工業生産指数などを加えた100系列以上の大規模系列群などである。

本稿では、景気の先行きを表すとされる景気動向指数の先行指数やこれを構成する系列を対象とする。その理由は以下の二点である。第一に、先行系列は景気に先行して動く変数と定義されており、ESRIは11系列(具体的系列名は表1の中で後述する。)を採用して指数を算出している。景気の先行きを示す情報であれば、増税による景気への影響を実体経済の動きに先行して推し量るなどのニーズに応えうる有益な指標であろう。しかし、そうした設定の統計情報にも関わらず、先行指数の構成系列入れ替えや有効性を検証する議論はあまり行われていない。

第二に、日本国内の景気判断の視点が海外とズレている面があるからである。ESRIによる景気判断は一致指数の動きに基づいて行われている。しかし、経済協力開発機構 (Organisation for Economic Co-operation and Development:OECD) など海外調査機関が公表する日本の景気指数や判断は新規住宅着工戸数などの経済指標を用いて作成される。新規住宅着工戸数などは、国内では先行系列に分類されるものである。これにより、国内と海外から見る日本の景気判断に乖離が起きている可能性がある。

本稿では、第一の点(経済の動きに先行する指標についての更なる議論の必要性)に着目し、景気に先行する指標の特性について考察を行う。

2. 先行指数とこれを構成する系列の特徴及び景気に対する先行性

2.1 先行指数と他の指数との比較

本節では、我が国で利用されている景気動向指数の先行指数と他の指数(一致指数・遅行指数)との比較を行う。指数の作成方法にはコンポジット・インデックス (Composite Index:CI) とディフュージョン・インデックス (Diffusion Index:DI) があるが、以下では景気の数量的な動きを表すとされるCIに注目する。

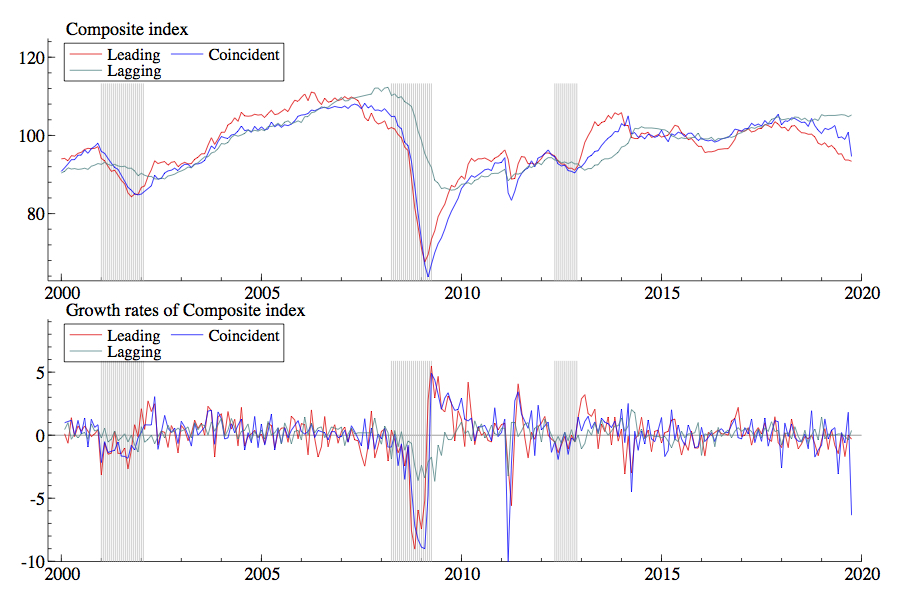

図1は、先行指数・一致指数・遅行指数の3種類のCIを2000年1月から2019年10月まで描いたものである。ただし、上段はCIの水準(内閣府の公表値、縦軸の単位は2015年=100)、下段は筆者が水準から作成したCIの変化率(縦軸の単位は%)を示す[2]。また、実線の種類は、先行CI(赤、ラベル名:Leading)、一致CI(青、ラベル名:Coincident)、遅行CI(緑、ラベル名:Lagging)を意味し、影部分はESRIが定める景気後退期を表す。図1上段の水準の動きを見ると、世界金融危機に伴う2000年代後半の景気後退期においては、先行CI(赤)は一致CI(青)よりも早く下落し始めている。そして、足元では先行CI(赤)が、2018年5月の102.5ポイントを山として断続的に下落し始めている。図1下段の変化率の動きをみると、2000年以降の各景気後退期では、先行と一致CIの変化率はほぼ同じ動きとなっており、水準の動きとは異なる。

図1 先行・一致・遅行CIの動き(2000/1-2019/10)

本稿では、先行指数やこれを構成する系列がどのような特性を持つかについて考察することから、以下では先行CIの特性について調べる。先行指数が一致指数にどれだけ先行するのかを「時差相関係数」[3]という統計量を使い、分析をする。時差相関係数の詳細は脚注で説明しているが、今回の分析との関連でいえば、この係数が上限である+1に近い程、正の相関関係が強いことを示す。また、二つの系列に時間的なラグ(時差)を持たせて相関の度合を計測しており、係数が最も大きいものが一番関係の強い時差であることを示す。

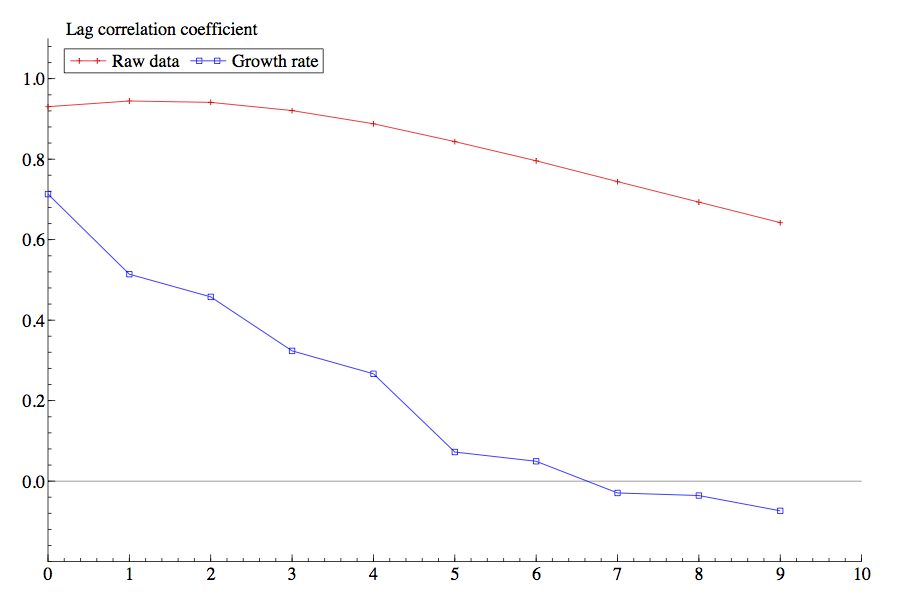

図2は、2000年1月から2019年10月までの先行CIと一致CIの時差相関係数について水準(赤線、ラベル名:Raw data)と変化率(青線、ラベル名:Growth rate)を描いたものである。縦軸は相関係数を表し、横軸は時差(ここでは先行CIを後ろにずらしている期数)を表す。例えば、横軸が1の時は、当期の一致CIと1期前の先行CIを用いて相関係数を求めた結果を意味する。まず、水準(赤)では、2期ラグの時点で(=当期の一致CIと2期前の先行CIを用いて相関係数を求めた場合に)、時差相関係数が0.945と最も高い値を示し、それから緩やかに減少していった。一方で、変化率(青)の場合には、時差が0のとき、すなわち同時点での相関係数が0.713と最も高く、その後は水準よりも早く0へと減少していった。このことから、水準であれば、先行CIは一致CIの動きを2カ月先行して動いていることが示唆される。しかし、変化率に変換した場合には、先行CIの先行性は観測されない。

図2 先行CIと一致CIの時差相関係数

2.2 先行CIを構成する系列による一致CIの予測可能性

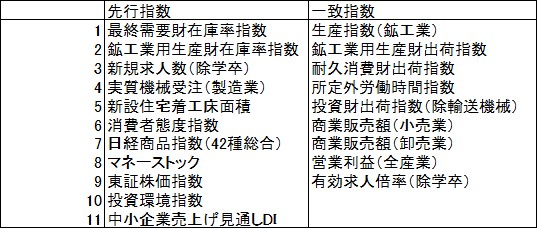

本節では、先行CIを構成する系列について焦点をあてる。現在、先行CIを構成する統計データは11種類である。具体的な構成系列は、一致CIの構成系列とともに表1にまとめられている。先行指数の構成系列の中には、設備投資の先行指標となる機械受注、株価、住宅関連指数など、海外でも景気を見る上で重要とされる指標が含まれている。最終需要財在庫率指数と鉱工業用生産財在庫率指数は、在庫率(=在庫÷出荷)の上昇が将来の生産減による景気悪化の可能性を示すものであることから、景気の浮き沈みとは逆の反応をする[4]。

表 1 先行CIと一致CIの構成系列

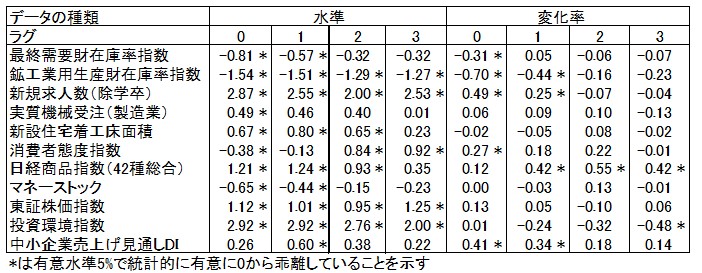

ここでは、この先行指数を構成している系列について、どの統計データが景気の現状に対して先行しているか検証する。その際、先行系列が景気予測に果たす役割に関して幾つかの先行研究があるが[5]、本稿では、より単純な回帰分析(系列同士の関係を示す方程式を推定する分析手法)を行う[6][7]。一致CIの水準と変化率の2パターンを被説明変数(方程式の左辺の変数)とし、11の先行系列を個々に時差(ラグ)をつけながら説明変数(方程式の右辺の変数)とする回帰分析を行った場合の推定結果は参考表2にまとめている[8]。結論のみ述べると、水準の結果を見ると、同時点から3期ラグまでの全てで係数がゼロではないと統計的に判断された変数が、鉱工業用生産財在庫率指数、新規求人数、東証株価指数、投資環境指数の4つであった。前節で最も時差相関が高かった2期ラグの結果では、上記4変数に加え、新設住宅着工床面積、消費者態度指数、日経商品指数の3変数も係数がゼロではないと統計的に判断された。

次に、変化率の結果に着目すると、同時点から3期ラグまでの全てで係数がゼロではないと統計的に判断された変数はなかった。同時点の推定結果では、在庫率関連の2指数、新規求人数、消費者態度指数、中小企業売上げ見通しDIの5変数の係数がゼロではないと統計的に判断された。このように変化率の結果では同時性が高いことが分かる。ただし、日経商品指数が1期以降のラグでは全て係数がゼロではないと統計的に判断されたことから、変化率に変換したデータでは商品指数関連に先行性が見られる可能性があることが示唆される。

3. まとめ

本稿では、経済の動きに先行する指標についての更なる議論の必要性に鑑みて、景気の先行きを示すとされる先行指数やその構成系列に着目した。まず、景気動向指数の先行指数が一致指数に比べ、どれだけ早く動いているかを時差相関係数で探索した。その結果、水準は2期、変化率は同時点で関連性が強いことを示した。次に、先行指数の構成系列の予見性を検証するために、回帰分析を行った。推定結果より、水準では、鉱工業用生産財在庫率指数、新規求人数、東証株価指数などの金融関連指数が3期ラグにおいても有意であったことから、これらの指数は現在の景気より早く動いている可能性があることや、変化率では、時差相関係数を用いた結果と同様に、同時性が高いことが示された。経済の動きに先行する指標に関する研究は今後も進めていきたい。

最後に、今後の課題としては、Christiansen et al. (2014) で検証されているようにセンチメント(期待)がどれだけ景気予測に有効かについて検証する必要があることなどが挙げられる。

脚注

[1] 景気動向指数の数値や算出方法などの解説については、https://www.esri.cao.go.jp/jp/stat/di/menu_di.html参照。

[2] CIは「外れ値処理」をしていない系列を用いた。変化率は、マルコフ切替モデルなどの統計モデルで景気循環分析をする際に、よく使用されるデータ形式である。

[3] 相関係数は、変数同士の関連性を測り、-1から+1までの値をとる指標である。例えば、ある2つのデータの相関係数が+1に近いとすれば、ともに同じ動きをしていることを意味する。一方で、-1に近ければ、片方が上がれば、もう片方は下がるというように反対の動きをしていることを意味する。時差相関係数は、変数間に時間差を持たせた相関係数である。仮に先行CIが一致CIよりも2カ月早く動くとすると、同じ時点の一致CIと先行CIの相関係数よりも、2カ月前の先行CIと一致CIを用いた方が高い相関係数がでることになる。現実では、どれだけ先行しているのかは未知であることから、この時差相関係数によって先行度合いの探索を行う。

[4] 逆サイクル系列と呼ばれることがある。

[5] 例えば、Levanon et al. (2015) では、景気の状態をダミー変数(景気後退期であれば1、拡張期であれば0とおく)として、先行系列がアメリカの景気をどれほど予測出来ているかを回帰モデルで分析をしていた。また、Filardo and Gordon (1998) などのように景気状態を未知の潜在変数として、プロビットモデルにより過去の先行系列が現在の景気状態をうまく説明できているかを検証した研究もある。

[6] 被説明変数は一致CIとし、説明変数は先行系列の11種類とする。そして、先行性があるかをみるために、説明変数に1期ずつ時差(ラグ)をとって、回帰分析を行う。データの期間は、2000年1月から2019年9月までとする。

[7] データを調整するために、被説明変数はその平均値を引き、説明変数は基準化したものを用いる。

[8] 系列相関が確認された場合には、コクラン・オーカット法によって推定した結果を示している。

参考表2 回帰分析の結果

参考文献

Christiansen, C., Eriksen, J. N., and Møller, S, V. (2014), “Forecasting US recessions: The role of sentiment”, Journal of Banking & Finance, 49, pp. 459-468.

Filardo, A. J., and Gordon, S. F. (1998), “Business cycle durations” Journal of Econometrics, 85(1), pp. 99-123.

Levanon, G., Manini, J-C., Ozyildirim, A., Schaitkin, B. and Tanchua, J. (2015), “Using financial indicators to predict turning points in the business cycle: The case of the leading economic index for the United States”International Journal of Forecasting, 31(2), pp. 426-445.

大塚 芳宏 東北学院大学経済学部准教授

大塚 芳宏 東北学院大学経済学部准教授

1979年東京都生まれ。2006年千葉大学修士(経済学)、金融機関の営業・調査部に勤務。2012年一橋大学経済学研究科で博士号取得後、北海道大学大学院経済学研究院助教、長崎県立大学経済学部講師を経て、2015年から現職。