| ・バイデンの”BBBバズーカ” ・Ⅰ BBBプランの支出を読み解く ・Ⅱ BBBプランの財源を読み解く ・Ⅲ「富ではなく労働に報いる税制改革」 ・おわりに |

バイデンの”BBBバズーカ”

2021年1月20日に就任したバイデン大統領は、3月31日に法人税・国際課税増税を財源とした大規模なインフラ投資等を柱とした「米国雇用プラン」を、そして4月28日には富裕層や金融所得課税を財源とした子育て支援策の充実等を柱とした「米国家族プラン」を矢継ぎ早に発表した。

これらは、コロナ後を見据え、「今は原状回復を目指す時ではない。新たな発想で新しい経済を再建すべきときだ」とすることを目指した10年間で総額4.5兆ドル・470兆円規模の長期経済政策であり、"バイデンの Build Back Betterバズーカ”(より良い再構築)とでも呼ぶべきプランの提示だ。

就任からわずか40日でコロナ緊急経済対策「米国救済プラン法」(1.8兆ドル)を成立させ、5月初めには全国民の半分にワクチン接種を終えたことでコロナ抑え込みにメドを立て、経済活動再開に道筋をつけた米国のバイデン大統領には、いち早くコロナ後を語る資格があるといえよう。

本稿はバイデンの経済政策(「BBBプラン」)について2回に分けて検討し、コロナ後の財政・税制を構想・展望する上で参考になる点を探るものである。(その1)はBBBプランの全体像と米国家族プランが示した富裕層課税、金融所得課税を中心に論ずる。法人税、多国籍企業課税については(その2)で論じる。(米国家族計画に盛り込まれた措置の詳細については、文末「(資料)アメリカ家族プランの主要項目」参照。なお、本稿における金額は米民間調査機関・シンクタンクの推計値によった。

Ⅰ BBBプランの支出を読み解く

(1)財政支出における「投資」と「給付」

米国議会予算局レポート(以下「議会レポート」)の枠組み[1]を参考に、バイデンのBBBプランの意味を理解することから始める。

政府による財やサービスの購入は「投資」(investment)と再分配のための「給付」(transfer)に分けることができる。そして、財政支出による投資は、民間部門の生産性向上を通じて経済成長をもたらすものとして捉えられている。

「雇用プラン」における2兆ドル規模の巨額のインフラ投資や、「家族プラン」における0.5兆ドル規模の幼児教育無償化や短大の無償化は「投資」にあたるだろう。一方、家族プランにおける1.8兆円規模の親に交付される子育て支援や雇用プランにおける2百万戸の住宅供給などは「給付」と捉えることができる。

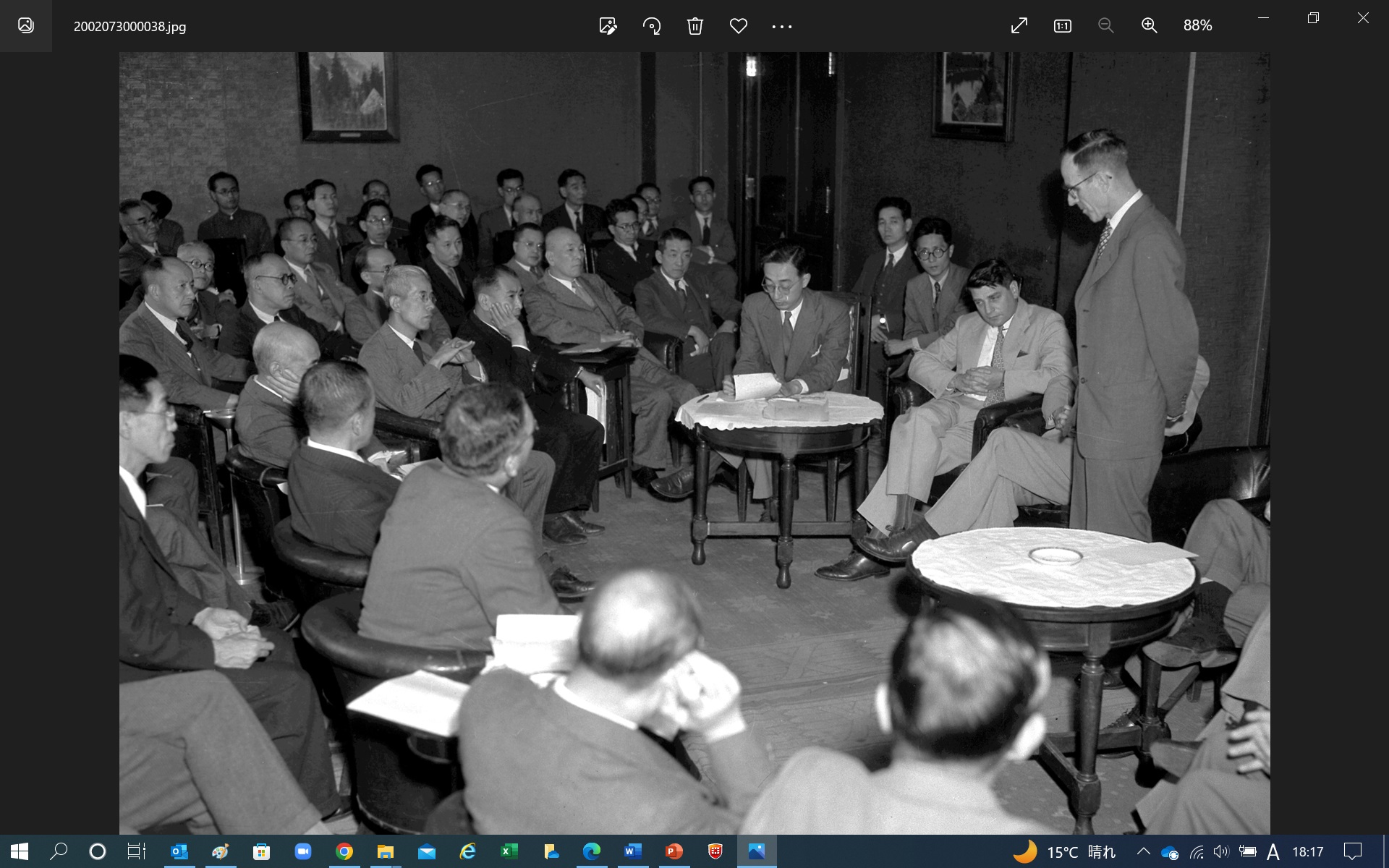

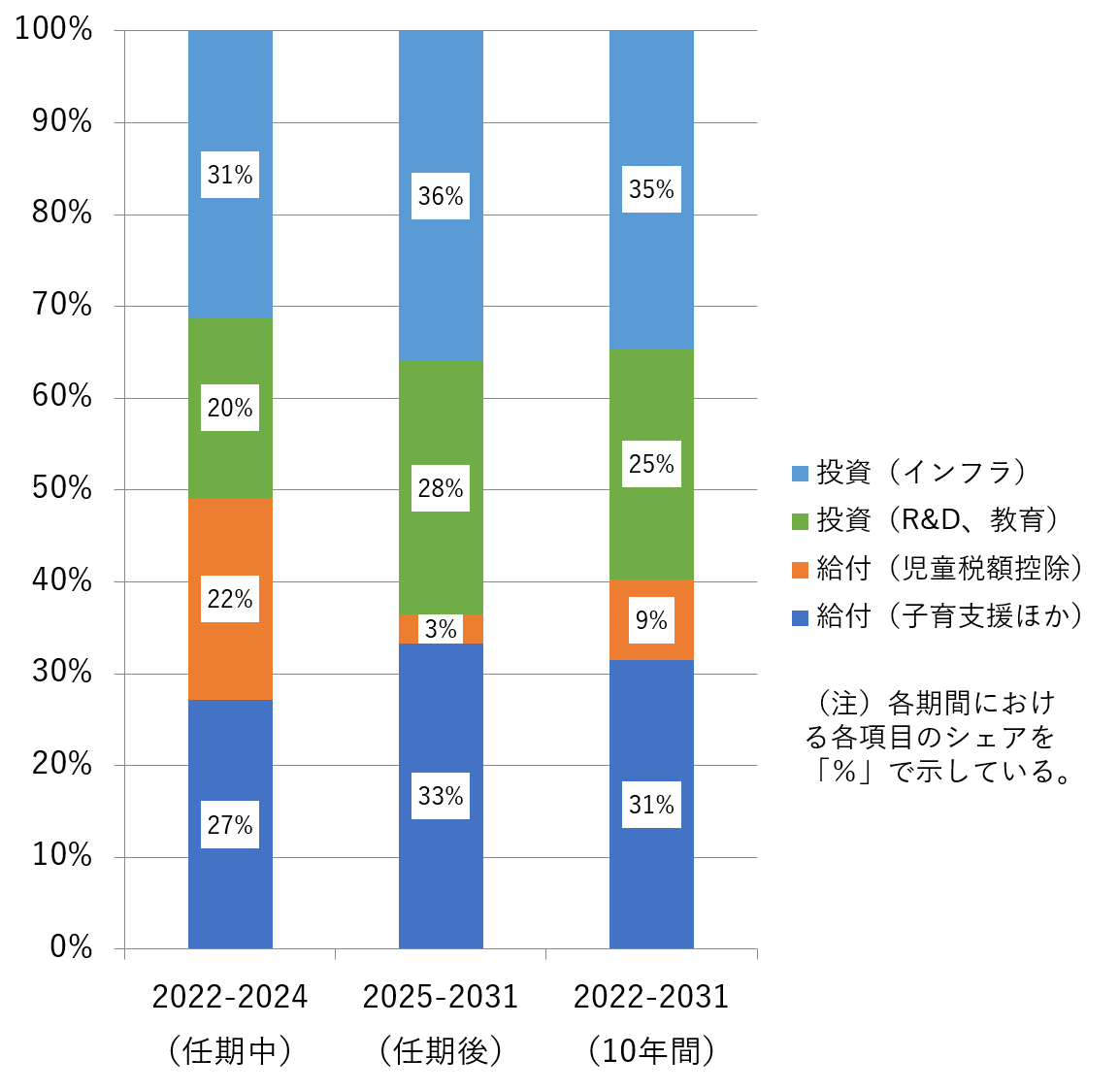

図1 BBBプランの全体像:支出

(出所)Moody’s Analytics (2021a) (2021b)の推計値より筆者作成

図1の一番右の列から、バイデンのBBBプランは全体の6割が運輸インフラやR&Dに対する投資であり、4割が子育て支援等の給付に向けられていることが読み取れる。しかし、大統領任期中の支出をみると両者はほぼ50:50となっている。主な理由は、3月に成立した「米国救済プラン」で実施したコロナ対策のための児童税額控除(税という名のついた給付)の拡充を2025年まで継続することを提案しているためだ。

コロナ禍における緊急経済対策に盛り込まれた項目の延長や恒久化がBetterかどうかは別として、コロナ禍後も大きな政府(Big)を継続するのであれば、大きな政府をどのようにファイナンスするのかが重要になるはずだ。財源の問題については後で述べる。

一方、図2に示すように、インフラ投資等の実施のタイミングは給付項目を前倒しした分、やや後回しになっている。

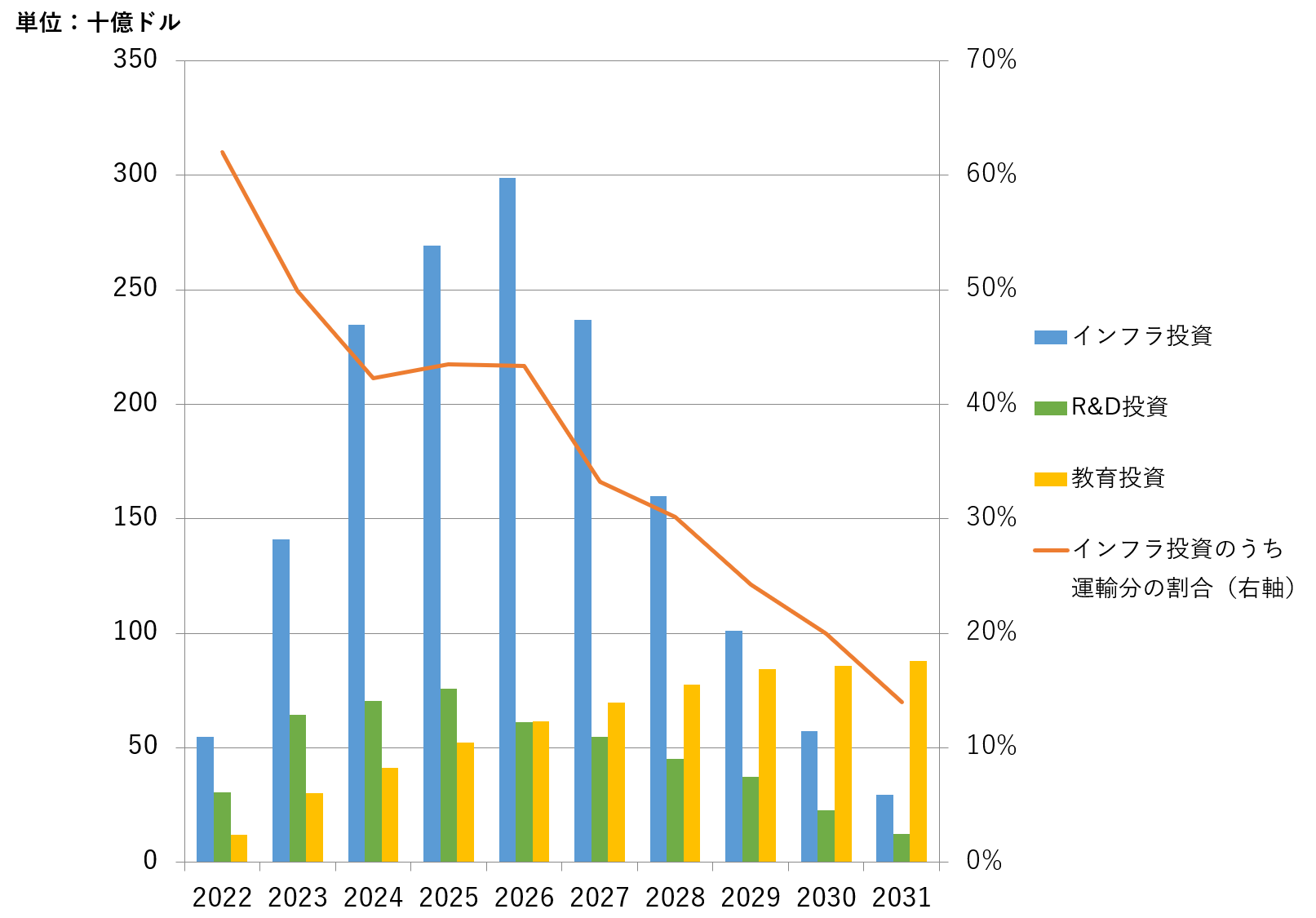

図2 「投資」項目実施のタイミング

(出所)Moody’s Analytics (2021a) (2021b)の推計より筆者作成

(注)「運輸分」には、道路、鉄道等の運輸インフラ投資が含まれる

議会レポートは、インフラ投資が民間の生産性向上に実を結ぶためには時間を要することを指摘している。R&Dや教育への投資からのリターンは更に時間がかかる。

経済的なリカバリーを優先すれば、投資は前倒しで行うことに理屈がある。しかし、次世代との公平を念頭におくとき、このタイムラグはむしろ利用する価値があるかもしれない。今日我々の税金で行った投資が未来の社会に届くのだ。次世代の国民が利用できる有効な人的・物的資源を残すことができれば将来世代の福祉に貢献することができるだろう。

(2)バイデンのインフラ投資はペイするか

議会レポートは、政府投資は民間投資より効率が悪いことも指摘している。実証的な知見に基づき、連邦政府投資のリターンは民間の半分程度であること、また、連邦政府の支出があるとその分野において民間や州政府が投資を減らすため、実質的な投資価値は当初支出の2/3にディスカウントされると推定している。

米国の著名な税シンクタンクの一つであるタックスファンデーションのホッジ会長は、こうした知見を考慮すれば、バイデンの米国雇用プランの2兆ドルの投資はペイしない可能性が高いとする。この時期に増税や財政赤字により新規に大規模な投資を行うことは大きなかけであり、民間の手に委ねた方が経済成長に資するのではないかと指摘している。

Ⅱ BBBプランの財源を読み解く

(1)財源調達の選択肢

BBBプランをどのように賄うのかも重要なポイントだ。議会レポートは、財源調達の選択肢としては、①増税、②公債発行、③歳出の質の向上(スクラップアンドビルド)があり、この中で経済成長に資する観点から最も好ましいのは③であると指摘している。徴税強化部分を除いたBBBプランの財源は、およそ2/3強を①、1/3弱を②に依存し、③はゼロである。また、増税オプションとしては、(a)所得課税(個人所得税や法人税)、(b)金融所得課税、(c)消費課税がある。(これらのほかに資産保有課税(富裕税)もあるはずだ)。

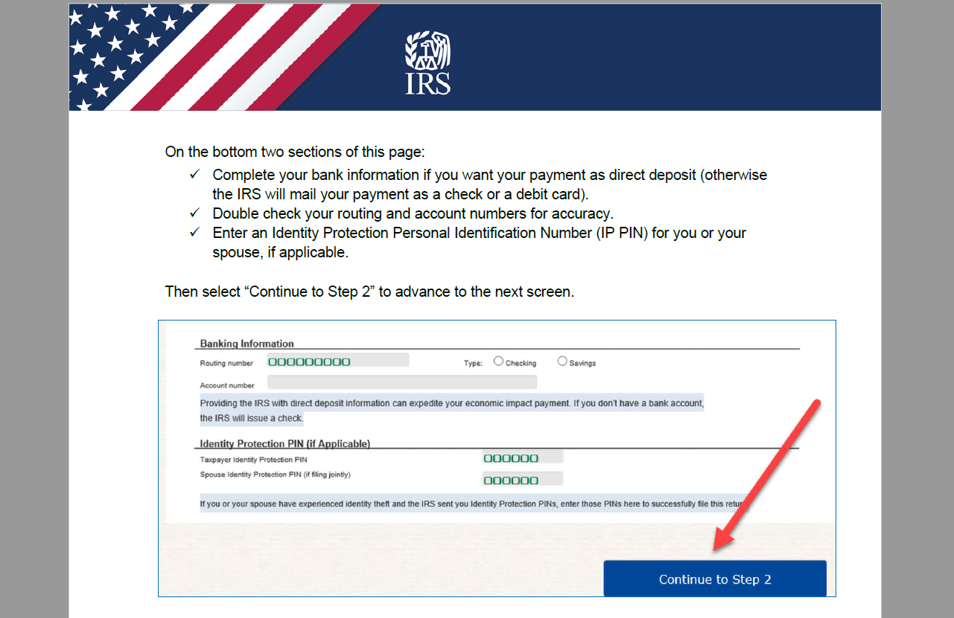

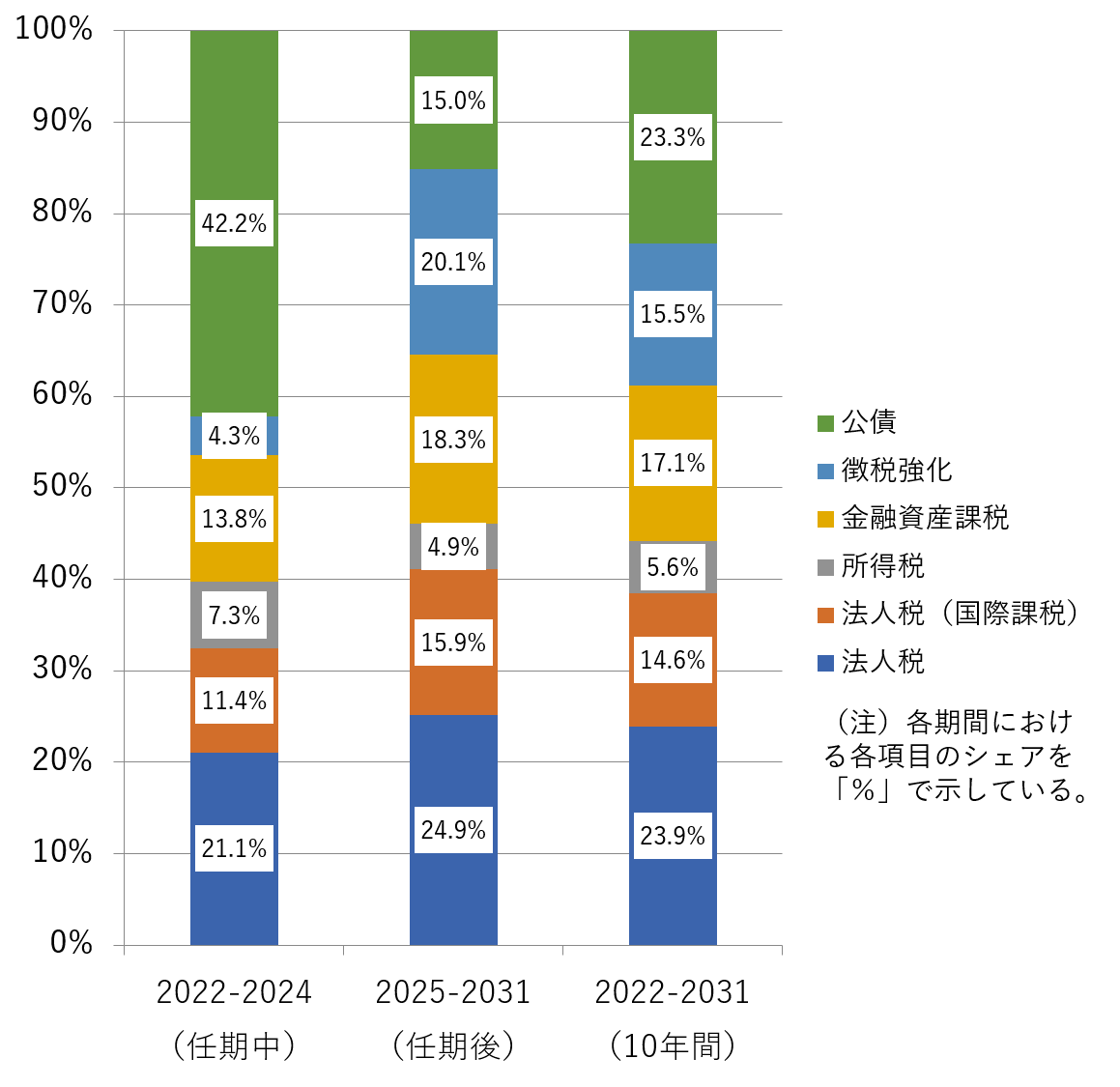

図3 BBBプランの全体像:財源

(出所)Moody’s Analytics (2021a) (2021b)より筆者作成

(2)公債や課税強化で賄われる給付(再配分)

図3を読み解く切り口の一つは、財源の安定性・確実性だ。バイデン政権の任期中には財源の半分(46.5%)を公債発行及びIRS(日本の国税庁に相当)の徴税強化により賄うことが予定されている。納税者の理解を得られることが前提となる増税により賄われるのは残りの半分だ。これは、意図したというよりは、必要な支出の半分の財源しか手当することができなかったからというのが実態だろう。

こうしたやや不安定な財源をあてにして行われる支出の半分は子育て支援(4396億ドル)や医療/介護の拡充(1854億ドル)などを含む給付(再配分)だ。

内容も手厚い。2025年までの延長適用を提案している児童税額控除(3月のコロナ緊急対策で優遇を拡充したもの)[2]は、子供1人あたり最大年間3600ドルを17歳になるまで、親に現金支給する。しかも、毎月300ドルずつIRSが自動的に給付する制度が導入された。新しい給付の仕組みには注目すべき点もあるが、将来の生産性向上に貢献する投資と目される幼児教育無償化(213億ドル)と比べていかにも突出している。直接給付だからバラマキと決めつけるつもりはないが、国民による納税という強固な財源で賄い切れないのであれば、支出項目の意義について通常に増して精査する必要があると言えないだろうか。

Ⅲ「富ではなく労働に報いる税制改革」

(1)超富裕層・金融所得課税

バイデン税制改革のキーワードは、「富ではなく労働に報いる税制改革」だ。具体的には、富裕層課税と金融所得課税を指す。バイデンは、法人税率や所得税の最高税率を引き下げたトランプ税制改革の“巻き戻し“にとどまらず、キャピタルゲインへの軽減課税など富裕層が利用してきた長年の抜け穴(ループホール)の廃止に切り込むと訴えている。

BBBプランには、100万ドル、50万ドル以上などの金額基準を設けた上で超富裕層の金融所得をターゲットにした増税項目がずらりならんでいる。

|

対象となる納税者(所得金額基準) |

内容 |

税収(推計)及びBBBプラン所要額全体に対する割合 |

|

100万ドル |

長期キャピタルゲイン(1年以上保有)の課税強化(20%→39.6%)※通常税率の適用 |

4,303億ドル・9.4% |

|

3.8%の「純投資所得税」課税(付加税)の徹底 未実現の相続財産の時価課税など |

3,389億ドル・7.3% |

|

|

50万ドル(単身者の場合) |

最高税率引上げ37%→39.6%(トランプ税制改革以前への巻き戻し) |

1,117億ドル・2.4%

|

(注)100万ドル、50万ドルが該当する所得水準は、2018年の申告実績による。短期キャピタルゲインは累進税率で課税されている。なお、日本の所得税(国税)最高税率は45%。他に復興特別所得税(所得税額の2.1%)が課税される。

これをみると、税収の観点からは最高税率の引上げはどちらかと言えば象徴的な意味にすぎない。一方、“財源”という実利の観点からは、金融所得の課税強化が大きな意味を持つことが分かる。これは、格差問題の縮小という観点からも意味を持つ。

なお、キャピタルゲイン課税強化は市場を委縮させ税収も減るという主張があるが、これについては実証研究に基づき28%程度までは税率を上げると税収も増えるはずと主張する有力な反論もある。(拙稿「トランプ vs バイデンと税制改革(その1)」2. キャピタルゲイン課税の本質参照)。少なくとも現在の20%という水準が低いという指摘には理由があると言うべきだろう。

(2)分配に与える影響

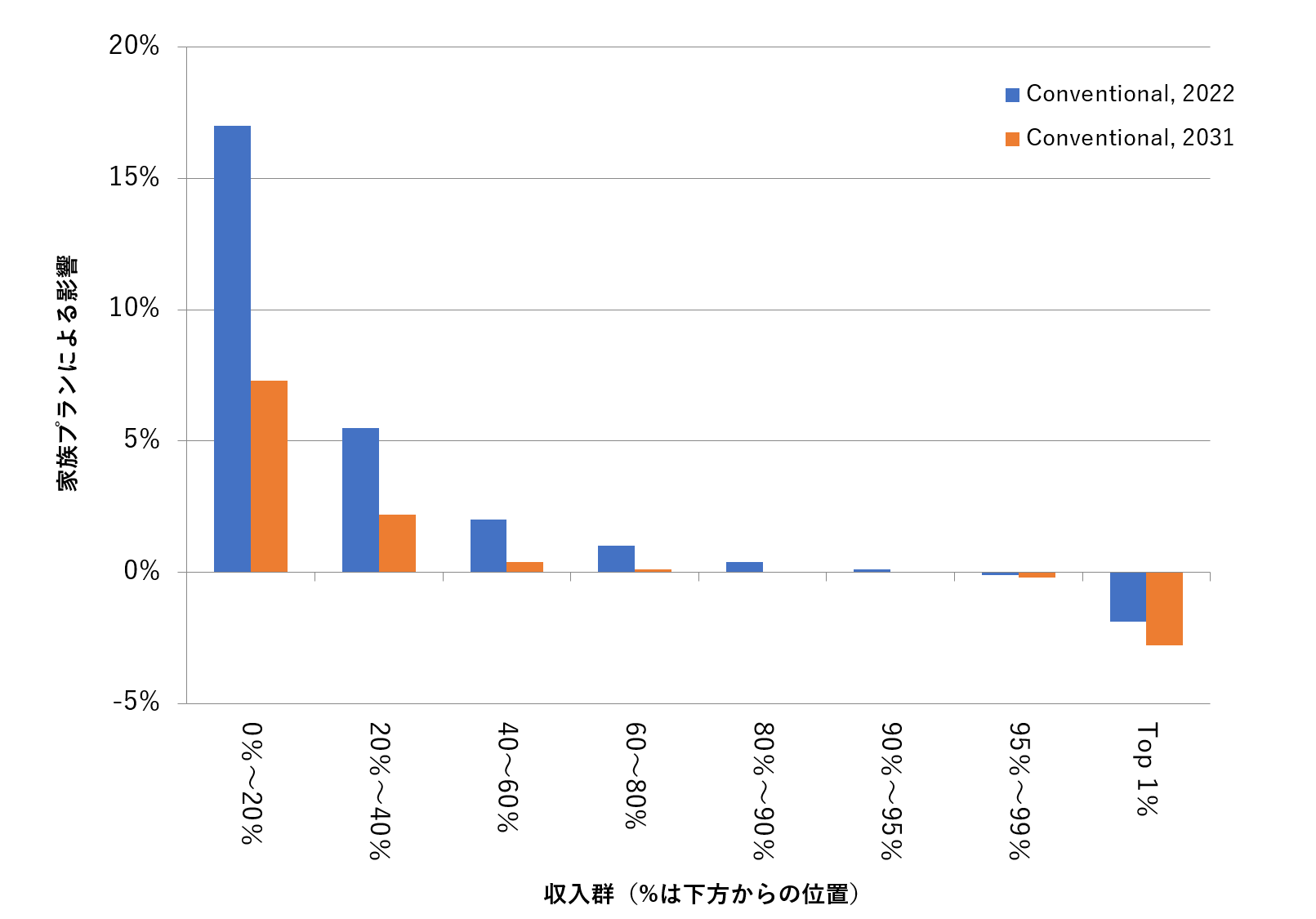

「米国家族プラン」は3月のコロナ緊急経済対策(米国救済プラン)の内容の多くを引きづっており、「子育て支援」という形で低・中所得者に対する給付に軸足をおいている。その結果、所得分位の低いグループの税引き後所得は大幅に増えることが予想されている。

図4 米国家族プランの分配に与える影響(所得階級別・税引き後所得の変化)

(出所)Tax Foundation「Details and Analysis of Tax Proposals in President Biden’s American Families Plan」Table4より作成

(注)IRS SOI統計によれば、各所得階級に該当するために必要な所得のイメージはこうだ(2017年): Top1%:51.5万ドル超、Top10%(下から90%):14.5万ドル超、Top20%(下から80%):9.7万ドル超、そして、下から60%は5.4万ドル以下、下から20%は1.5万ドル以下。

おわりに

バイデンは、「新たな発想で新しい経済を再建する時だ」としてBuild Back Betterを力強く訴えたが、プランの内容はインフラ等への投資及びそれと同規模の給付のための施策から成っている。しかも給付のための施策の多くは、3月に成立した「米国救済プラン法」でコロナ緊急対策のために拡充した措置がそのまま「延長」「恒久化」して盛り込まれたものだ。ここからは、“Better”より先に“Bigger”(大きな政府)を感じてしまう。

ポスト・コロナの経済対策では、財源の選択と財政支出の質の確保がこれまでに増して重要になるだろう。日本の現状を巡り、篠沢尚之氏は、「経済対策で財政赤字が増えるのは仕方ないが、日銀が事実上『財政ファイナンス』をやっているため、財政支出の質が落ちているような気がする」と指摘している(2021年5月1日東洋経済オンライン)。BBBプランの歳出項目を巡って今後米国議会で行われる議論をつぶさに見守ることとしよう。わが国のコロナ後の税・財政を考える上参考になるやりとりがあるにちがいない。

一方、中低所得者層の給付を拡充するための財源を、納税者を超富裕層に限った上で金融所得に通常の税法を適用することに求めたバイデン税制改革の手法は、「富と労働を課税上同様に扱い、富裕層も一般人と同じように扱う」(米国家族プラン ファクトシート)という点でここ数十年の税ポリシーの大きな転換であることはもちろんだが、巧妙なアプローチでもありそうだ。

IRSによると、2018年に4600万人もの納税者(所得10万ドル以下)が、バイデンが拡張・延長を目指している児童税額控除、勤労税額控除の恩恵を受けている。他方、金融所得増税のターゲットになる100万ドル以上の所得のある者は納税者全体の0.35%(53万人)だ。

米国もわが国も、これまで金融所得については一般の人に適用される税法より低い税率を適用することをあたりまえのこととしてきた。理由の一つに、課税を理由とした資金の海外流出への警戒がある。高額所得者にとって、最高税率が適用される総合課税されるか、金融所得に分類され低い税率の分離課税で済むかは大きな意味があるからだ。

更に、バイデンは、課税上労働を同じに扱うという問題提起を行い、金融取引従事者の得るキャリードインタレストという名の報酬の優遇廃止を盛り込み、年に14億ドル(約1470億円)もの増収を見込む。これはファンドマネジャーが受け取る役務提供の報酬の一類型だが、総合課税となる所得でなく金融所得扱いとしてきた。わが国もこうした報酬支払は米国等にもある商慣行で経済合理性があるとして、今年から一定の条件を満たせば金融所得として20%の税率で分離課税することを認めることとした。理由は海外の高度金融人材を日本に誘致するためとされる[3]。これもまた地理的に移動する富や活動への課税の影響を考慮したためのものだ。

国境を越えて移動する金融所得課税が成功するためには、税務署が外国の情報にアクセスできる必要があるが、国外の金融資産に対する各国税務当局のアクセスを巡る環境は近年大きく変わってきている。OECD共通報告基準(CRS)に基づく銀行情報の交換の開始により国税庁は1年間に220万件もの情報を外国から受取っており、その数は年々増えている。

金融所得課税について、バイデンは超富裕層という限定を設けた上で課税強化することでコロナ後の財政を賄う方向に舵を切った。政治的にハードルの高い金融所得課税の実をあげるための巧妙なアプローチであり、今後わが国を含めた各国のポリシーに影響を与える可能性があるだろう。

次回(その2)は、BBBプランの法人税増税、国際課税強化などについて検討する。

[1] Congressional Budget Office 「The Macroeconomic and Budgetary Effects of Federal Investment」(2016)

[2]児童税額控除は、すでに2045万人により3,623億ドルが利用されている。タックスファンデーションのホッジ会長の2021年4月27日の議会証言によると、トランプ税制改正で児童税額控除の金額が1000ドル引き上げられたことで、納付税額ありの納税者が400万人減少した。タックスファンデーションの推計によると、3月の米国救済プラン法で優遇幅が更に拡張されたため、今年の申告では5840万が納付税額がない申告になるだろうとしている。。

[3]「ファンドマネジャー誘致 報酬、税率を明確化」2021年4月2日、日本経済新聞。自由民主党・公明党「令和3年度税制改正大綱」3頁

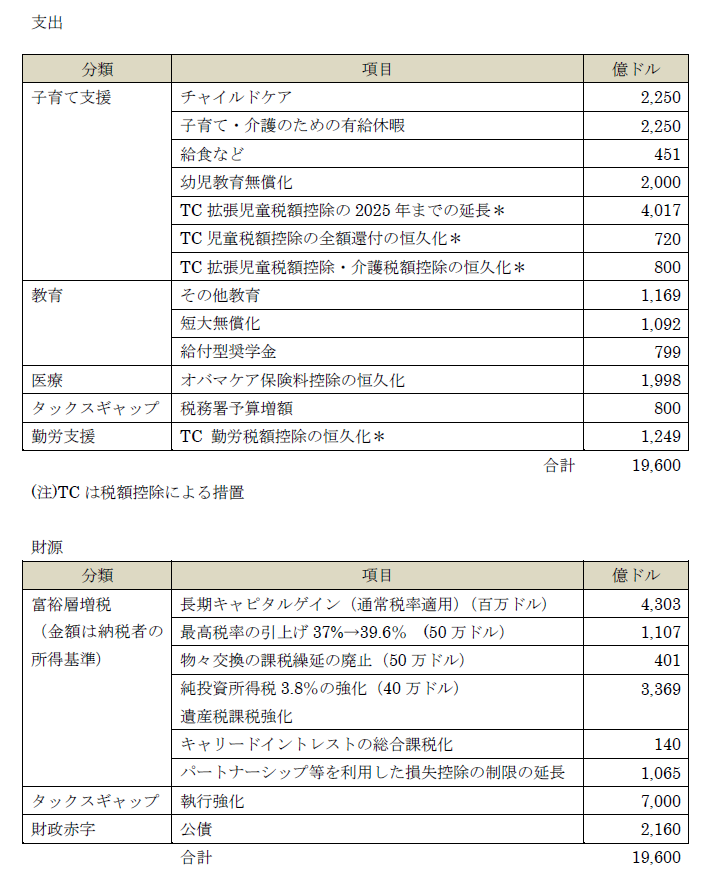

(資料)アメリカ家族プランの主要項目

(出所)Whitehouse「The American Families Plan」(2021 年 4 月 28 日)、Moody's Analytics「The Macroeconomic Consequences of the American Families Plan and the Build Back Better Agenda」(03 May, 2021) などにより筆者作成。