X-2025-044

|

税・社会保障研究 レビュー・論考・コラム 令和7年4月より、「税」や「社会保障」をテーマとしたコラム(Review)を、以下の執筆者が交代で執筆してまいります。掲載されたコラムは「まとめページ」からご覧いただけます。 |

| ▼トランプ大型歳入・歳出法案と財政赤字へのインパクト ▼ 2017年トランプ減税の恒久化 ▼「選挙公約」の減税 ▼子育て支援・教育 ▼外国の不公正な税制への対抗規定~増収措置 ▼おわりに・日本の対応 |

2025年5月22日、米下院は全1,000ページに及ぶ「トランプ大型歳入・歳出法案」を僅差で可決し、法案は上院に送付された。

2025年6月16日、上院財政委員会委員長は550頁余りの「上院修正案」を公表した。税制関連部分については、2017年トランプ減税の恒久化等、下院案の大枠を変えないものとなっていると評価されている。

共和党が多数派を占める上院では、独立記念日である7月4日までの可決および大統領署名を目指し、6月23日の週に審議が行われる予定と伝えられている。

下院通過法案には、第二次トランプ政権の経済政策が包括的に盛り込まれている。

- 2025年に失効する2017年トランプ所得減税の恒久化、ならびに選挙戦で公約されたチップ(心づけ)、残業代、年金に対する非課税措置などの減税策

- バイデン政権下で導入されたグリーン税制の大幅な縮小や不法移民への税優遇の適用制限などによる増収策

- デジタルサービス税やOECDのグローバルミニマム税(UTPR)を導入した国の居住者に対する米国の課税を強化する、「対抗措置」の創設

- メディケイドへの就労要件の導入、食料給付の制限、学生ローン制度の要件強化など、社会保障・セーフティネット・高等教育分野における歳出削減策

- 連邦債務上限の引き上げ(現行の36.1兆ドルに対し、4兆ドルを追加)

本稿では、下院通過法案に基づき、この大型政策パッケージに盛り込まれた税制措置を概観し、その評価を行うとともに、日本の対応を整理することとしたい。

▼トランプ大型歳入・歳出法案と財政赤字へのインパクト

「One Big Beautiful Bill Act」と名付けられたこの法案は、米議会予算局(CBO)の推計によれば、今後10年間で歳出を1.25兆ドルカットする一方、税収など歳入を3.67兆ドル減らす。結果として財政赤字は2.4兆ドル拡大し、2025年末にGDP比101%と見込まれる債務残高は、2034年には123.8%に達すると予測されている[1]。

元政府効率化省(DOGE)長官で実業家のイーロン・マスク氏が、この法案を「忌まわしい愚策」と酷評し、同省の成果を台無しにすると非難したことが報道された。法案の成立を巡っては、こうした財政赤字拡大の懸念が論点の一つになるが、政権および共和党指導部は、CBOの別の推計を根拠に、トランプ関税によって今後10年間で最大2.8兆ドルの歳入が見込まれ、財政赤字は抑制可能だと反論している。

表1 トランプ大型歳入・歳出法案(下院承認)と財政への影響(10年間)

| 財政赤字拡大 | 財政赤字縮小 | ||

| 税収減(Net) | 3.7兆ドル | 歳出削減(Net) | 1.3兆ドル |

| 純増赤字 | 2.4兆ドル | ||

(出所)米議会予算局(CBO)の推計から筆者作成[2]。

※ 2025年6月16日の上院修正案には、児童税額控除拡大幅の縮小など、

財政コスト縮小に資する項目が含まれている。

▼2017年トランプ減税の恒久化

主な減税項目を表2にまとめる。主要部分は、2025年で失効する2017年トランプ減税(本稿では2017年トランプ税制改革を「TCJA」と呼ぶ)の恒久化であり、減税規模は10年間で6.7兆ドル(約1千兆円)に達する。

表2 主な減税項目(減収額の大きいものなど)

|

項目 |

百万ドル |

兆円 |

|

TCJA所得減税の恒久化(所得税率) |

▲2,177,465 |

▲316 |

|

TCJA代替的ミニマム税の適用免除の恒久化 |

▲1,408,046 |

▲204 |

|

TCJA所得減税の恒久化(所得税定額控除) |

▲1,308,313 |

▲190 |

|

TJCAパススルー事業所得の控除の適用延長 |

▲819,713 |

▲119 |

|

TCJA児童税額控除の拡充の恒久化・適用延長 |

▲797,254 |

▲116 |

|

TCJA相続・贈与税非課税枠拡大の適用延長 |

▲211,725 |

▲31 |

|

一定の資産についての即時償却 |

▲147,904 |

▲21 |

(注)TCJA:2017年トランプ税制改革による所得税の減税。金額は10年間についてのもの。

1USD=145円で換算。以下同じ

(出所) JCX 26-25より筆者作成

TCJAは、個人所得税の税率引下げと課税所得を計算する際に控除することができる「標準所得控除額」の引上げを行っている。概要を表3に示す。

表3 TCJA所得税減税 税率引下げ(単身者の場合)

|

|

所得税率 |

標準所得 控除額 |

||

|

低所得者層 |

中間層 |

富裕層 |

||

|

TCJA(2018~) |

~38,700 12% |

~82,500 22% |

500,000ドル~ 37% |

12,000ドル |

|

2017年以前 |

~37,950 15% |

~91,900 25% |

418,400ドル~ 39.6% |

6,350ドル |

(出所)筆者作成

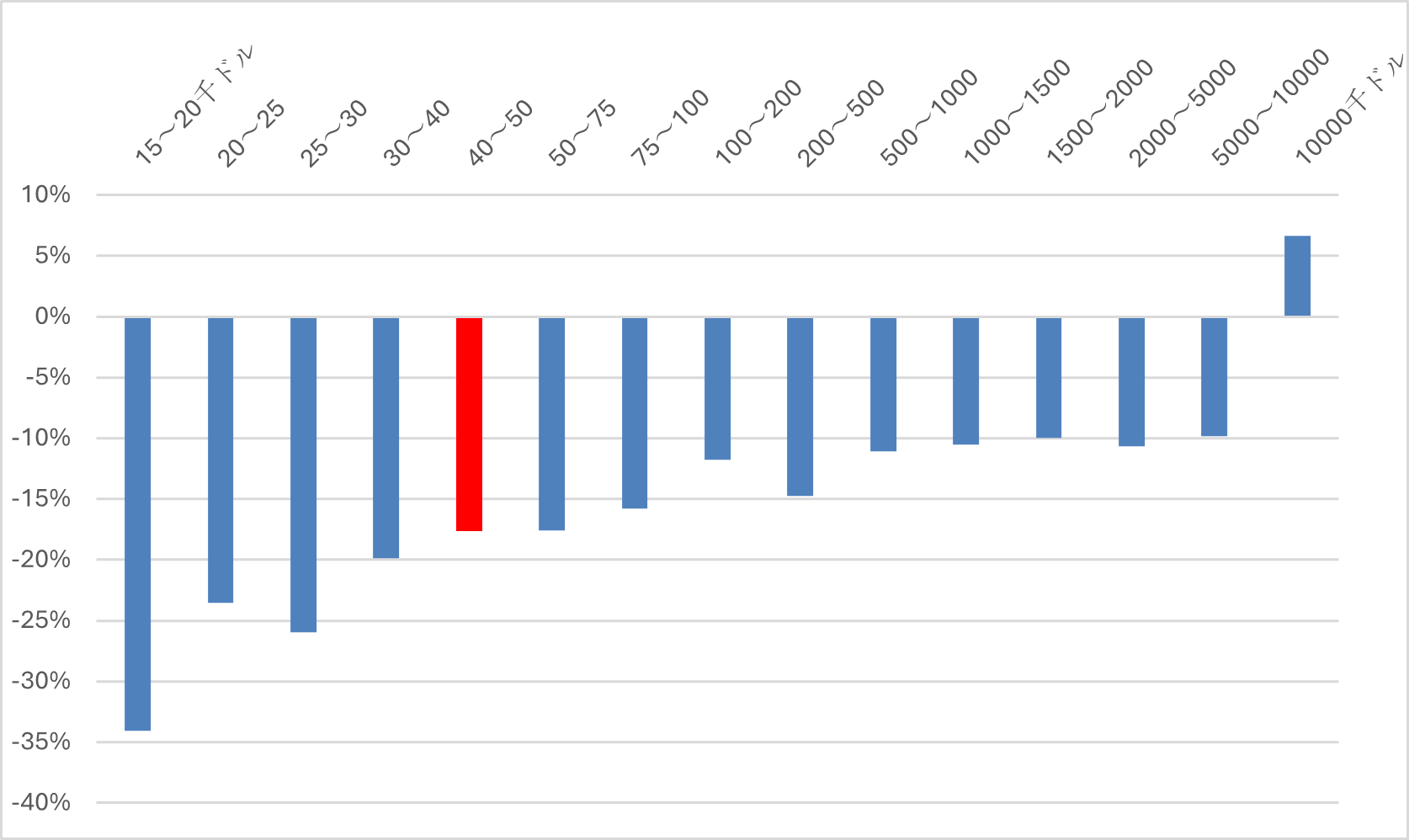

2017年トランプ減税がいかに大規模で国民の間に浸透しているか、所得階級別の税負担割合の変化を図に示す。

ここからわかるように、減税の恩恵は米国の全ての所得階層に及んでいるが、特に下位50%の所得階級の納税者の税負担率はそれまでよりも20%余り低下している。

全体の中位置(4万ドル台)の納税者の場合、納税者の“手取り”を500ドル余り増やしている。

図1 所得階級別トランプ減税の恩恵(減税割合)

(注)2018年と2017年の税額(各所得階級の平均)の差額(2017年TCJAによるものとみなす)の、

2017年の税額に対する割合を「減税割合」「増税割合」としている。

(出所)IRS Statics of Income表3.1(2017,2018分)より筆者作成。

▼「選挙公約」の減税

表4 選挙期間中の約束

|

項目 |

百万ドル |

兆円 |

|

残業代所得控除の創設(2028年まで) |

▲124,016 |

▲18 |

|

65歳以上の高齢者に対する所得控除の拡充(2028年まで) |

▲71,635 |

▲10 |

|

米国製自動車購入利子の所得控除(2028年まで) |

▲57,673 |

▲8 |

|

チップ(心づけ)非課税の創設(2008年まで) |

▲39,681 |

▲6 |

|

トランプ口座(子育て支援)の創設 |

▲17,345 |

▲3 |

(出所)筆者作成

表4はトランプ氏が選挙公約として掲げていた項目であり(トランプ口座を除く)、いずれも2025年から2028年までの4年間の時限的措置として導入される。

- チップ(心づけ)所得の課税免除の創設:年間所得が16万ドル未満の「高収入従業員」以外の納税者が受け取る“チップ”について、新たに所得控除を設ける。ただし、社会保障税(Social Security tax)は引き続き課税される。

- 残業手当の課税免除の創設:「高収入従業員」以外の納税者が受け取る法定の残業手当加算部分について、新たに所得控除を設ける。ただし、社会保障税は引き続き課税される。

- 高齢者向けの追加控除の導入:65歳に達したすべての個人に認められている高齢者控除(現在、単身者の場合2,000ドル)に加え、1人あたり4,000ドルの新たな追加控除が導入される。高所得者については控除額が逓減される。

- 自動車ローン利息の課税免除:米国内で最終組立が行われた自動車の購入に充てられたローンの支払利息について、最大1万ドルまでの所得控除を認める。この控除は、所得が10万ドルを超える場合、段階的に逓減される

▼子育て支援・教育

子育て支援に関係する減税を表5にまとめる。

表5 子育て支援・教育に関係する項目

|

項目 |

百万ドル |

兆円 |

|

TCJA児童税額控除の拡充の恒久化・適用延長 |

▲797,254 |

▲116 |

|

トランプ 口座(子育て支援)の創設 |

▲17,345 |

▲3 |

|

学生ローンの条件の強化等(歳出カット) |

349,100 |

51 |

(出所)筆者作成

-

児童税額控除

児童税額控除は、子ども(18歳未満)1人あたり最大2000ドル(TCJAにより、従前の1000ドルから倍増)の税額控除により納税額を圧縮する(税額がない場合には給付)ことができる制度。この法案は、2000ドルの児童税額控除を恒久化するとともに、2028年までは1人あたり最大2500ドルに金額を引き上げる。

なお、上院修正案では引き上げ幅を2200ドルに圧縮している。

-

「トランプ税制優遇口座」の創設

若年層を対象とした新たな税優遇金融口座制度を創設し、年間最大5,000ドルを非課税で拠出することができる。この口座は8歳までに開設する必要があり、18歳までの引き出しは禁止されている。使途は、教育費、事業費、最初の住宅購入などに限定されている。適格な引出しの場合、拠出金部分は非課税、投資収益部分はキャピタルゲイン課税される。投資は、米ドル株式指標ファンドに投資されなければならない。2025~2029年に生まれた子どもに対し、政府は一律1000ドルを口座に拠出する。

▼外国の不公正な税制への対抗規定~増収措置

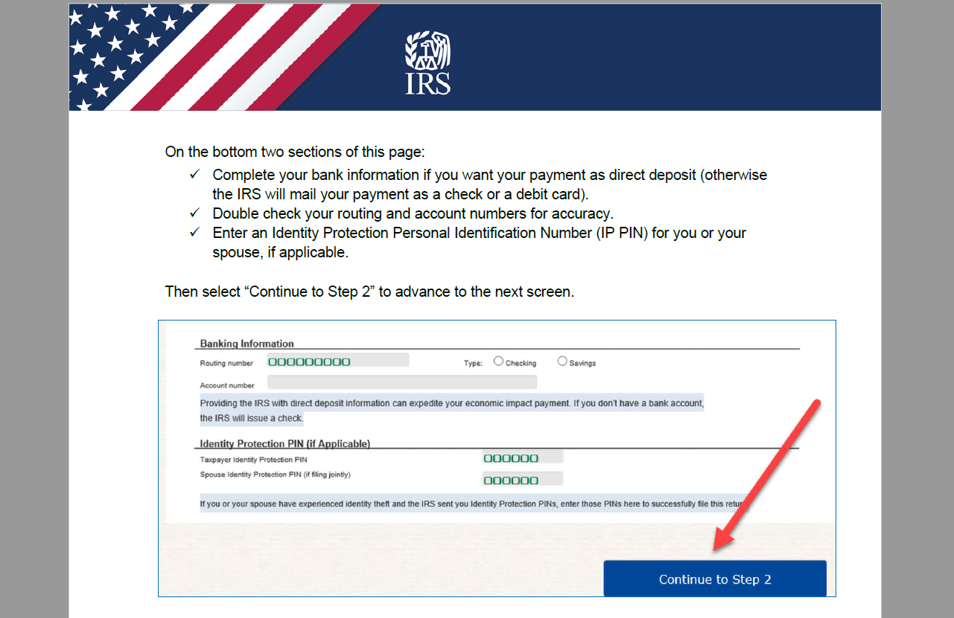

国際課税に関する規定として、内国歳入法に新たに第899条を追加することとしている。この規定は、他国による「不公正な」課税措置に対抗するために導入されたものだが、具体的には仏、英等が導入したデジタルサービス税やOECDのグローバルミニマム税(UTPR)を「不公正な税」と定義しており、こうした税を適用する国の個人や法人に対して、かかる不公平な税を取り下げるまで毎年5%、米国での税率を加算することとしている。10年間で1163億ドル(17兆円)の歳入増[3]をもたらすと推計されている。[4]

表6 「外国の不公正な税制への対抗制度」(IRC899の創設)の骨子

|

項目 |

主な内容 |

|

適用対象者 |

差別的な税を持つ国の納税者(個人・法人) |

|

対抗規定 |

法人税・所得税・源泉徴収税を毎年5%ずつ、最大で20%加算する。法人税の場合、現行21%が最大41%になる。非居住者の源泉徴収税の場合、30%(条約等がない場合)が最大50%になる可能性がある。ポートフォリオ利子には適用されない。 |

|

適用開始日 |

以下のいずれか最も遅い日以降から適用: ① 米国内で法案が成立してから90日後 ② 対象国の「不公正な外国税」が成立し、その国が「差別的外国」と指定された日から180日後 ③ 対象国において「不公正な外国税」が実際に適用開始された最初の日 |

|

適用対象者 |

• 差別的な税を持つ国の税法上の居住者である個人・法人 |

|

「不公正な外国 税」とは |

• 軽課税所得ルール(UTPR)を待つ国 • デジタルサービス税(Digital Services Tax)を持つ国 • 差別的課税・域外適用のある税を持つ国(※後述) |

|

「域外適用の税」とは |

• 株式の直接的または間接的な保有関係(いわゆる株式保有の連鎖)とは無関係に、課税主体と課税対象が決定される税 |

|

「差別的課税」とは |

• 当該国において国内源泉所得ではない所得、または当該国での事業と実質的に関連しない所得に対して課される税金 • 純利益以外の基準(例:売上、総収入、取引高など)に基づいて課される税金 ※ 付加価値税は不公正な外国税から除かれる |

なお、2025年6月16日の上院財政委員会案では、追加される税の幅は最大20%から15%に引き下げられたほか、適用開始は2027年1月以降とされている。

▼おわりに・日本の対応

制度の連続性と非連続性

2025年トランプ税制改革法による減税額3.67兆ドル(2025-34)は、米国の個人・法人所得税収1年分(2022年に3.65兆ドル)に相当する巨大なものだ。

その大きな部分を占めるのは2025年末に失効する2017年トランプ減税の延長(連続)であり、2017年のトランプ税制が多くの重要な変革を米国税制にもたらした「抜本的税制改革」であったのと比べると、今回は”地味”な内容と言える。

しかし、形式的には、既存の制度の延長であるが、実質的には大規模な増税の回避だ。図(前述)に示したように、2017年トランプ減税からすべての米国納税者は大きなメリットを得ている。インフレに苦しんでいる市民からこれを奪うことは、共和党であれ民主党であれ、政治的に不可能であろう。

一方で、前政権が導入した多くの制度を大胆に廃止・縮小(非連続)している点は、制度の安定性や投資における予測可能性の観点から懸念がある。

一つ目は、税制に関して立法的には必ずしも成功していなかったバイデン政権が2022年に何とか成立させたIRA(インフレ削減法)で導入したグリーン税制改革の税制優遇措置の縮小・廃止だ。

民主党がグリーン税制改革を推進しようとしたのに対し、共和党はグリーンエネルギー関連の優遇税制は非効率で財政を圧迫する補助金であるとみなし、石油・ガス回帰を促進している。そうした政策上の違いがあるとしても、IRAの施行後、省エネ関連でトヨタ、パナソニックをはじめ、この特別措置の適用を前提に多くの対米民間投資が行われている[5]。今回顕在化したような米国の政策の一貫性の欠如は投資の不安定化を招くため好ましいことではない。

この点について、米国の同盟国であり最大の直接投資国である我が国は米国関係者に理解を求めていく必要がある。

「対抗規定」(IRC899条)を巡り広がる懸念

二つ目は国際課税だ。前政権時、米国も参加した国際合意に基づく制度を、米国に対する差別的な制度として強く否定している。

しかも、米国が合意やルールに参加しないというだけでなく、“差別的な税”を持つ国の納税者を、積極的に「対抗規定」の標的として攻撃している。

「対抗規定」のターゲットは欧州各国が導入したデジタルサービス税や、OECDとEUが導入したミニマム税(なかんずく「軽課税所得ルール「UTPR」)である。しかし、わが国も令和7年度税制改正でUTPRを導入していることから、形式的には対象となる可能性がゼロではない。

議会事務局はこの規定により今後10年間で1,163億ドル(17兆円)の歳入増が見込まれると試算している。相当の規模であり、単なる政治的メッセージにとどまらず、立法者の本気度がうかがえる内容となっている。

表7 内国歳入法899条(「対抗規定」)の歳入見積

|

年 |

2025 |

2026 |

2027 |

2028 |

2029 |

|

百万ドル |

NA |

12,560 |

28,721 |

31,810 |

27,259 |

|

2030 |

2031 |

2032 |

2033 |

2034 |

合計 |

|

19,241 |

9,514 |

160 |

▲4,828 |

▲8,134 |

116,303 |

(出所)JCX26-25 合同租税委員会(2025年5月28日)

ベッセント財務長官は、6月12日の下院歳入委員会での5時間に及ぶヒアリングの中で「前政権は、税務におけるアメリカの主権を他国に委ねるという選択をしていましたが、トランプ政権としてはそれを容認できません。『One Big Beautiful Bill』に盛り込まれた条項は、アメリカの財政主権を守るための布石なのです。」と述べている。執行に向けた米国の覚悟を軽くみてはならないだろう。米国トランプ政権の反発を踏まえ、欧州からは、ミニマム税を見直す動きが伝えられる。欧州の経済団体連合会であるビジネスヨーロッパは、グローバルミニマム税に米国が参加しないのであれば、むしろ競争条件の不平等を招くとする書簡を2025年4月7日、ホークストラEU税制委員に送り、欧州の対応を見直すべきと主張している。

欧州理事会議長国のポーランドは、米国企業にUTPRが適用されないようにするための妥協案を2025年5月に提示するなどの動きもみられる[6]。

日本を含め、各国が国内法でUTPRを導入したのは、米国(バイデン政権)も参加した”国際合意“があったからだ。UTPRを導入した国の企業というだけの理由で、米国の雇用を生んでいる民間投資を重課する制度は受け入れがたい[7]。わが国財務省は深刻な懸念を米政府や議会関係者に伝えたが[8]、当然の対応だ。

米国がこれほど強く反発したことで、グローバルな合意が揺らいでいることも認めざるを得ないだろう。国の「対抗措置」課税の標的となることを回避したいなら、各国企業がロビイングする先は米国の議会の議員でなく、自国の財務省や政治家ということになるのかもしれない。

[1] なお、CBOは2025年末時点の債務残高を30.1兆ドル、GDP比100%と推計している。

[2] なお、下院を通過した法案には次のような歳出カット、追加歳出項目が含まれている。

(歳出カット)

メディケイド支出の削減(勤労要件の付加) 7,850 億ドル(10年間)

学生ローンへの補助の削減や上限の導入 3,460

低所得者への食糧補助の削減 2,380

移民への健康保険受給要件の厳格化 1,170

アフォーダブルケアの要件の厳格化 820

(一時的な歳出増)

国防追加予算 (ドローンに重点投資) 1,500

国境警備(国境の”カベ”の建設等) 700

移民取り締まり 1,500

[3] 表 増収措置(主なもの)

|

項目 |

百万ドル |

兆円 |

|

個人所得控除の廃止の継続(TCJAで導入) |

1,869,708 |

271 |

|

州税・地方税控除の制限 |

786,784 |

114 |

|

エネルギー控除等(IRAで導入)の適用停止・制限 |

572,188 |

83 |

|

外国の不公正な税への対抗課税 |

116,303 |

17 |

|

不法移民に適用される税制上の恩典のはく奪 |

76,564 |

11 |

|

勤労税額控除の改革 |

15,307 |

2 |

(出所)筆者作成。1USD=145円で換算。

[4] この「対抗規定」は、2025年1月21日に下院歳入委員会のジェイソン・スミス委員長が、同委員会の共和党議員とともに提出した「米国雇用・投資保護法案(H.R.591)」の内容をさらに精緻化したものとなっている。

[5] パナソニックHDがEV用リチウムイオン電池の生産工場に投資(カンザス州)2022年7月

トヨタ自動車 ケンタッキー州などでEV関連投資を拡大 2022~2023年

EVの最終組立が米国で行われるため、IRAのEV購入者向け税額控除(30D条)の対象になる。

[6] Tax Notes 「EU Presidency Lays Out Options to Address U.S. Pillar 2 Concerns」(2025年04月25日)

[7] ただし、 米国はUTPRは税法の域外適用と主張している。また、UTPRは租税条約(無差別条項)に抵触とする指摘がある。

[8] https://www.nikkei.com/article/DGXZQOUA04BI30U5A600C2000000/