- Review

- 経済・財政、環境・資源・エネルギー

「103万円の壁」の問題は、大きなビジョンの下で、給付付き税額控除などの議論を—連載コラム「税の交差点」第124回

November 15, 2024

R-2024-055

|

・始まった政策協議 |

始まった政策協議

今回の総選挙、自公連立政権の過半数割れの反面、財源を語らないまま大規模な減税を公約とした財政ポピュリズム政党が大きく躍進した。れいわ新選組は消費税廃止を掲げ、国民民主党は消費税率5%への引下げ(実質賃金プラスまでの間)や所得税基礎控除等の103万円から178万円への引上げ(「103万円の壁」の解消)などを訴え、若者を中心とした支持を広げた。キャスティングボードを握った国民民主党は、自民党と公明党との政策協議を始めており、「103万円の壁」の解消などが俎上にあがっている。

このような財政ポピュリズムが支持を得た背景には、アベノミクスによってわが国の中間層の二極化がある。さらには、医療、年金など勤労者より高齢者を重視するシルバー民主主義への勤労者の反発がある。石破政権は、このことを、重要な問題意識を投げかけられたものと真剣に受け止め、今後の政策運営に生かしていく必要がある。

一方で、税制は、人々の負担の構造を変える究極の構造改革である。目先の政権運営にとらわれた小手先の対応は慎むべきだ。国民民主党は、チャンスとばかりに「いいとこどり」の政策を主張するのではなく、財源をどうするのかなど責任を持った対応が望まれる。また、所得税改革の扉を開いた以上、時代遅れとなっている退職金税制や「一億円の壁」の問題などを合わせて大きな議論をし、所得税制の近代化や適正化を図ることが重要だ。今回の総選挙の結果は、そういう問題提起や議論の機会を与えてくれたもの、ととらえるべきだろう。

「103万円の壁」は存在するのか

まず国民民主党が主張する「103万円の壁」の問題を考えてみたい。103万円というのは、パートなども含む給与所得者の経費である給与所得控除の最低保証額である55万円と、最低生活費を保障する基礎控除の48万円を加えた給与所得者の課税最低限である。これを超えると、所得税の最低税率である5%がかかる。追加で10万円働けば税負担が5千円かかるが、手取りは9万5千円増える。住民税の10%(1万円)を加味しても手取りは8万5千円増え、いわゆる逆転現象は生じない。

また、親の扶養に入っている学生アルバイトの場合には、本人の収入が103万円を超えると親の扶養控除がなくなるので、世帯の手取りは減少する。玉木代表はこれも問題にしているが、これは扶養親族の定義をどうするのかという話で、パートの話とは区別して議論する必要がある。本人は基礎控除で課税されず、父親も扶養控除で課税されない、いわば「二重控除」(控除の二重取り)ともいえる。その際には、学生アルバイトの就業調整をなくすという観点だけでなく、親の扶養を外れ、納税者として一人前に扱われる所得水準はいくらか、という議論をすべきだ。

筆者は、本人の所得が103万円の壁を越えて納税者(タックスペイヤー)となることを「壁」ととらえることは問題があると考えている。

英国の作家兼詩人のアーサー・ウィリスの墓碑には「彼は妻を愛し、税金を払った」と刻まれている。彼は、社会の一員として法律を守り納税という責任を果たし社会に貢献したこと、家庭を大切にしたことを誇りとしているのだ。晴れて納税者になり、社会に貢献できるようになったことを忌避して先延ばしにするのではなく、タックスペイヤーとして社会の一員となったことを受け止めることが重要ではないだろうか。

社会保険料の106万円と130万円の壁

就労との関係で問題になるのは、社会保険料の106万円(従業員51人以上の事業所)、あるいは130万円(それ以外)の壁だ。

これを超えると夫の扶養から外れ、厚生年金・健康保険料負担が新たに発生し手取りが減る「逆転現象」が生じる。再び同じ額を確保するには追加的に20数万円の収入を得る必要が生じるので、106万円、130万円の手前で働く時間を調整する例が多く、人手不足の問題などを引き起こしている。

これは、国民年金の第3号被保険者(会社員や公務員に扶養される者)の問題で、自ら保険料を払わなくても国民年金(基礎年金)が受け取れるという制度をどう考えるかということでもある。

この制度設立時の趣旨は、「世帯の1人当り賃金が同じならば、1人当りの保険料も年金額も同じ」という年金構造を達成するためであり、その観点から見れば公平ともいえる。しかし共稼ぎが主流の時代、この制度は、女性の社会進出を妨げてきたと指摘され、廃止も含めた見直しが主張されてきた。つまり両方向から批判のある制度だ。時代遅れになった制度であることは間違いなく、見直す必要がある。

これに対し政府は、「当面の対策パッケージ」の3本柱を決定し対応している。106万円の壁への対応として、短時間労働者が保険適用による手取りの減少を意識せず働けるよう、労働者の収入を増加させる取組をした事業主に対し、労働者1人当たり最大50万円の支援を行う「キャリアアップ助成金制度」の創設である。1週間の労働時間を3時間以上延ばして基本給を3%以上上げた場合などを想定しており、23年度中に始まり3年程度の時限措置とされており、給付額は計約200億円でその財源は雇用保険料だ。

一方「キャリアアップ助成金制度」に対しては、本人ではなく企業に給付をするという仕組みなので、期待された効果が上がるのかという批判や、実質的に、被用者保険適用に伴う保険料負担軽減のための手当(社会保険適用促進手当)として支給されるので、自ら保険料を納めている第1号被保険者や第2号被保険者などからは、不公平という批判がなされている。

また130万円の壁への対応としては、被扶養者認定基準(年収130万円)について、労働時間延⾧等に伴う一時的な収入変動による被扶養者認定を弾力化して対応することとされている。

これらは当面のつなぎ措置という位置付けで、 抜本改革は2025年の年金制度改正で行うとされている。すでに厚生労働省は、適用対象となる企業規模の廃止と5人以上個人事業所の非適用業種の解消(90万人拡大)や5人未満の個人事業所への適用拡大(270万人拡大)、さらには月額8万8000円以上とする賃金要件の撤廃も検討を進めている。

第3号被保険者の問題への対応

女性就労を妨げるので廃止すべきという議論もあるが、残った人々は、病弱であったり、軽度の障害を持っていたり、子育て、介護、失業、さらには学び直しやボランティア活動などの事情で、本格的に就労していない人達(「弱い3号」と称されることがある)だ。そのような人への年金の保障、あるいは最低限のセーフティネットの構築を同時に考えていく必要があり、一方的に廃止を主張するだけでは不毛な議論に終わる。

また103万円、106万円、130万円に連動して給付される企業の配偶者手当が就業調整の一因となっていることから、配偶者手当を廃止又は縮小し、基本給や子どもへの手当を増額するなどの見直しを企業に改めて促している。

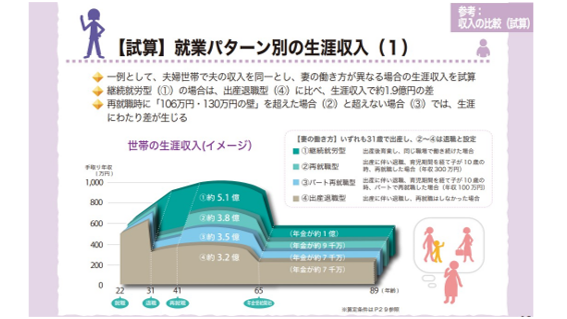

筆者は、まずは被用者保険の更なる適用拡大を行い第3号被保険者の対象者(700万人弱)を縮小することが必要で、加えて、壁を越えて勤労し社会保険制度に加入することが生涯を考えると得であることをもっと喧伝すべきと考えている。

年収を106万円から125万円程度にまで増やせば手取りは減らない一方、長く働くほど将来の厚生年金が増え老後の生活が安定する。例えば年収105万円の者が110万円で働くと、厚生年金の総受給額は80代前半で現役時代の手取り減を上回るという試算もあり、長寿である女性は一般的に得といわれている。併せて健康保険にも加入することになるので、傷病手当金や出産手当金、障害年金も適用対象が広がる。

政府は、「壁」を意識せずに働き社会保険制度に加入することが得であることを、具体的なモデルケースを作ってもっと喧伝すべきであろう。そういう意味で生涯を考えると、社会保険料の壁はないというべきではないだろうか。

図表1 東京都の試算

(東京都 くらし方会議資料より)

皆が働く社会、大きなビジョンを描いて対応を

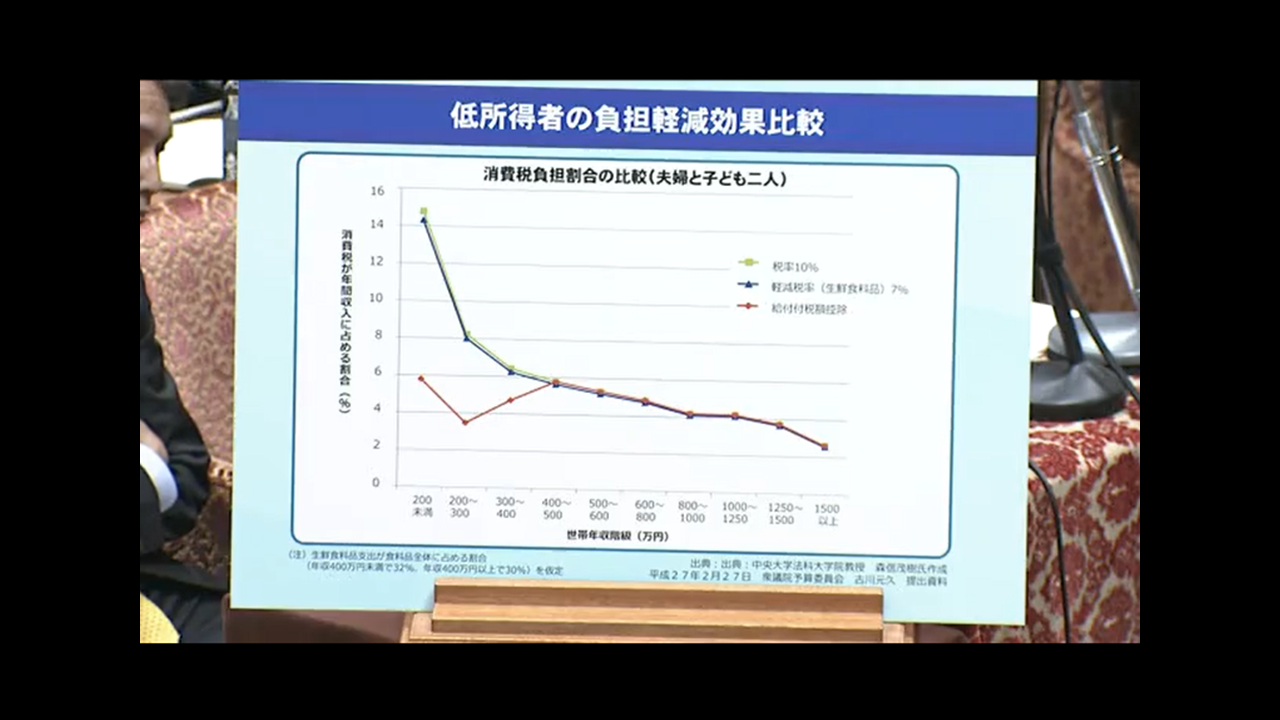

筆者は、壁の問題について、国民民主党の問題意識を中心に考えると、問題となるのは、「働き始めると税・社会保険料負担が生じ手取りが減るポバティ―トラップ(貧困の罠)」ではないかと考える。

高水準の失業手当がある欧州諸国で、勤労して所得を得ても、税・社会保険料後の手取りが失業手当より少ないので就労をやめるという、ポバティートラップが生じ、失業者の数が減らなかった。

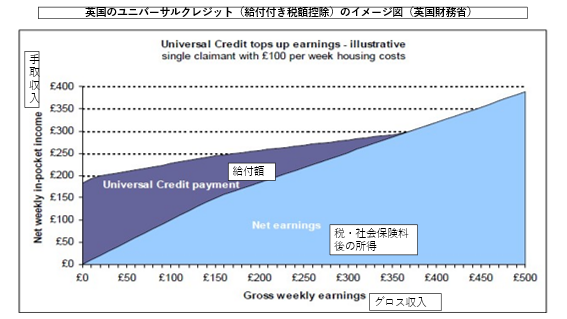

このモラルハザードをなくす政策として導入されたのが、税と社会保険料負担を一体化してとらえて給付をする給付付き税額控除(英国では給付)である。

給付付き税額控除については、国民民主党が従来から公約で以下のように書いている。

「日本型ベーシック・インカム(仮称)」創設

「給付(負の所得税)と所得税の還付を組み合わせた新制度「給付付き税額控除」を導入し、尊厳ある生活を支える基礎的所得を保障します。マイナンバーと全銀行口座のひも付けなど、所得と資産を月次単位で把握できる政策インフラを整えます。「命の口座」を登録し、災害や感染症まん延時などの際、必要な手当や給付金が申請不要で迅速かつ自動的に振り込まれる『プッシュ型支援』を実現します。」(以上、国民民主党ホームページより)

給付付き税額控除については、立憲民主党も消費税逆進性対策として公約・主張したが、本来は「貧困の罠」対策である。

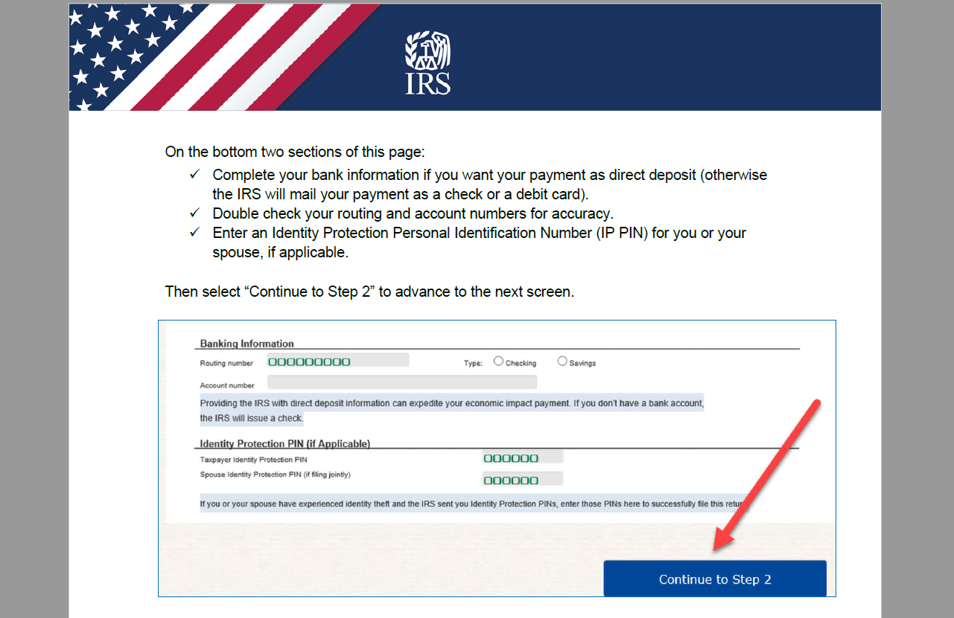

図表2は、英国の給付付き税額控除であるユニバーサルクレジットのイメージ図だが、どこにも壁のないスムージングが行われていることがわかる。

社会保険料は、「壁」の問題に加えて、逆進性がある。これらを解消するには、給付付き税額控除により中低所得者の社会保険料を軽減することが必要だ。したがって、年金の壁への対応は、中期的にはこの制度で対応することが望ましい。国民民主党も立憲民主党も公約としているこの制度の導入に向け、早急に検討を進める必要がある。

目指すべき姿は、「より多くの人が勤労する。所得が生じれば税・社会保険料を負担する」という大原則の下で、中的所得者には所得に応じて負担軽減・スムージングをして「壁」をなくすことだ。

図表2 (英国財務省ホームページより)

(英国財務省ホームページより)

所得税制は、30年近く基礎控除が変わっておらず、近年のインフレによる調整が必要なことは事実で、見直す必要がある。一方で、時代遅れとなっている退職金税制や一億円の壁の問題も残っており、合わせて議論する必要がある。国民民主党の問題提起を絶好のチャンスととらえ、所得税制の近代化や適正化を図ることこそが、新しい政治枠組みでの責任と言える。