R-2023-093

| ・国際課税改革の必要性とその姿 ・合意の実施スケジュール ・多国間条約スケジュールの延期 ・改革の機運と米国議会の反発 ・米国にとっての政治的な損得を推察する ・DST封じ込め手段としての有効性:報復関税vs多国間条約 ・多国間条約についての米国パブリックコメント ・日本の選択:国際協調主義の旗を振れ |

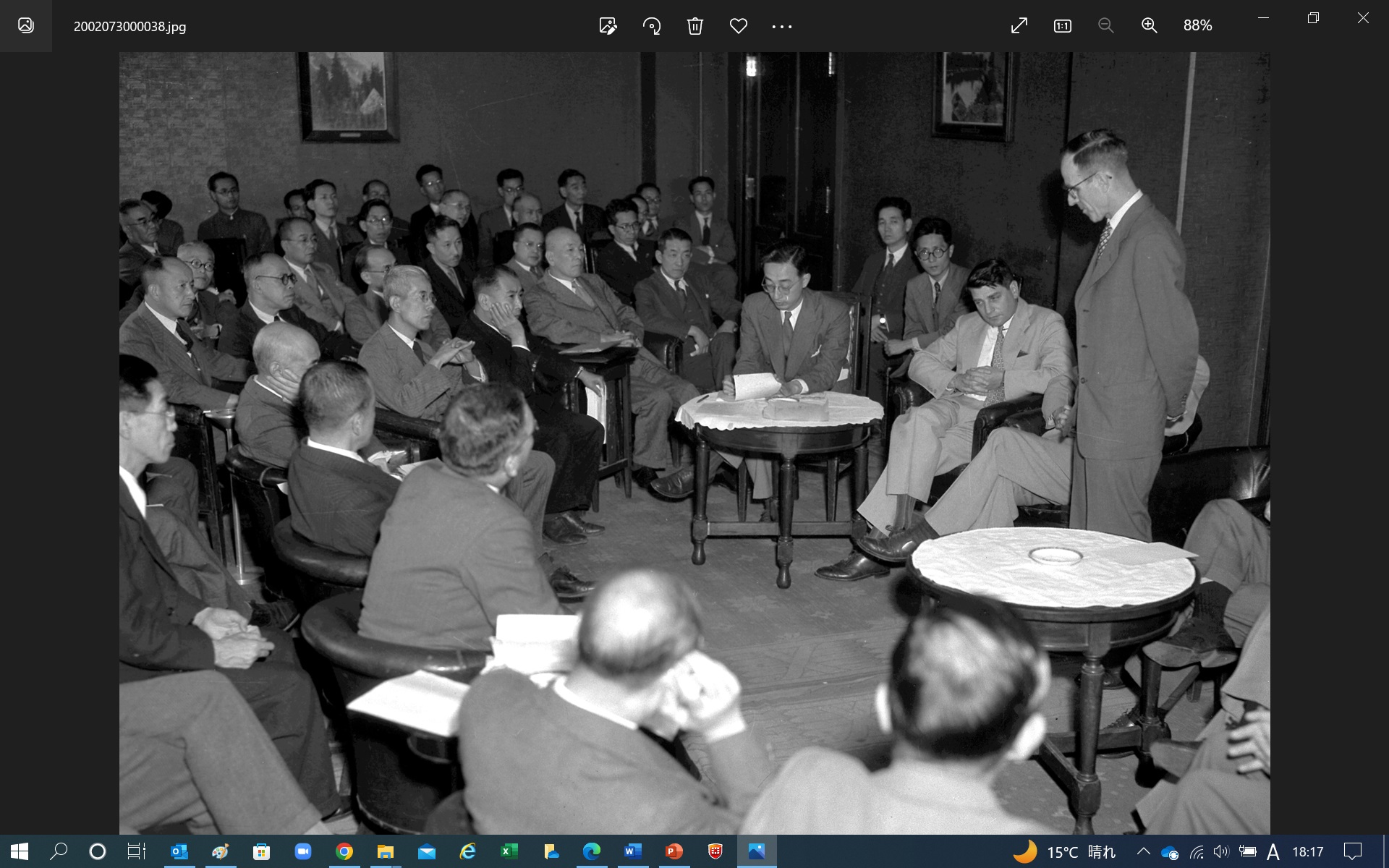

2023年12月18日、OECDはデジタル課税のための多国間条約について、予定されていた2023年中の署名を見送り、2024年6月まで半年延期することを発表した。報道によれば、背景には米国での条文確認の遅れがあったようだ。OECD事務局において国際課税改革のとりまとめに関与していたサンタマン前租税センター局長のインタビュー記事では、「米国の姿勢次第では貿易戦争になる」といった物騒な言葉も登場する(日本経済新聞2023年12月12日5頁)。

2021年10月に140あまりの国が政治的に合意した際、「歴史的」「100年に一度の国際課税改革」と高揚した言葉で謳われたデジタル課税改革の実施を巡り、現在何が起きているのか。今後の展望はどうなるのか。日本はどう振舞うべきか。大事な局面を迎えているため、以下ではやや技術的な面も含めて整理しておきたい。

国際課税改革の必要性とその姿

国際課税に関する裁判の判決で、最高裁判所は、課税権は「国家主権の中核に属する」と述べた(平成21年10月29日)。税は国家なりということだ。しかし、主権国家同士は対等であり、法の執行は国境を越えることができない。一方、巨大な多国籍企業は国境を越えて自由に振る舞い、税率の低いタックスヘイブンのグループ会社に帳簿上の利益を移転し、合法的に税を逃れることができる。

これを放置していては社会がもたない[1]。こうしたことを背景に、国際協調・OECD/G20の政治的リーダーシップの下、多国籍企業課税のための2つの柱による国際課税改革が進められてきた。

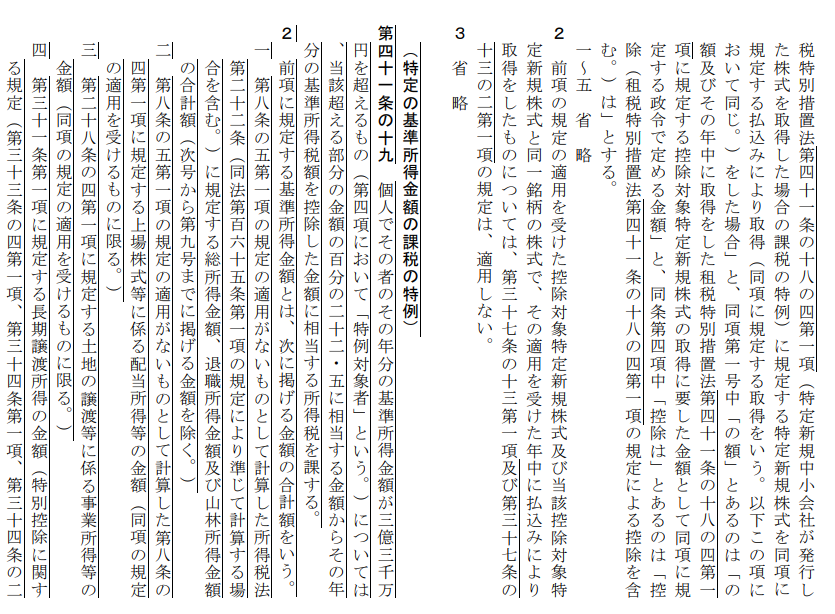

「第一の柱」は、売上高200億ユーロ(約3兆円)[2]超の多国籍企業(全世界で100社程度が対象と目されている)の売上利益率が10%を超える部分(超過利益)の1/4を市場国で課税できるようにする「新課税権」(Amount Aとも言う)を創設する。実施には新しい「多国間条約」を締結し、米国を含む30以上の国の議会で承認されることが必要とされている。現在の国際課税原則では必要な契約締結権の存在といった課税根拠が要求されないことがポイントになる。

「第二の柱」は、売上高7.5億ユーロ(約1100億円)以上の多国籍企業に対し、「15%のグローバルミニマム課税」を行う内容だ。グローバルミニマム課税は、

- 多国籍企業の子会社所在国において課税する「国内ミニマム課税」(QDMTT:Qualified Domestic Minimum Top-up Tax)

- 多国籍企業の親会社所在国において課税する「所得合算ルール」(IIR:Income Inclusion Rule)

- (1) (2) 以外の多国籍企業のグループ会社が所在する国において課税する「軽課税所得ルール」(UTPR:Under Taxed Profits Rule)

といった3つの制度から構成され、①⇒②⇒③の順に実効税負担率が15%に達するまで追加税を課税することにより、多国籍企業に最低15%の税負担を徹底する極めて複雑な仕組みである(英文でA4数百ページに及ぶ文書を理解する必要がある)。国際的に合意された内容に従って各国が国内法を改正することにより実施される。

合意の実施スケジュール

2018年に始まった議論は、各国の利害が鋭く対立したが、2021年10月には140余りの国が参加する「包摂的枠組み」(IF:Inclusive Framework)において政治的な妥協に成功し、100年に1度の歴史的とも謳われた「最終合意」を達成した。

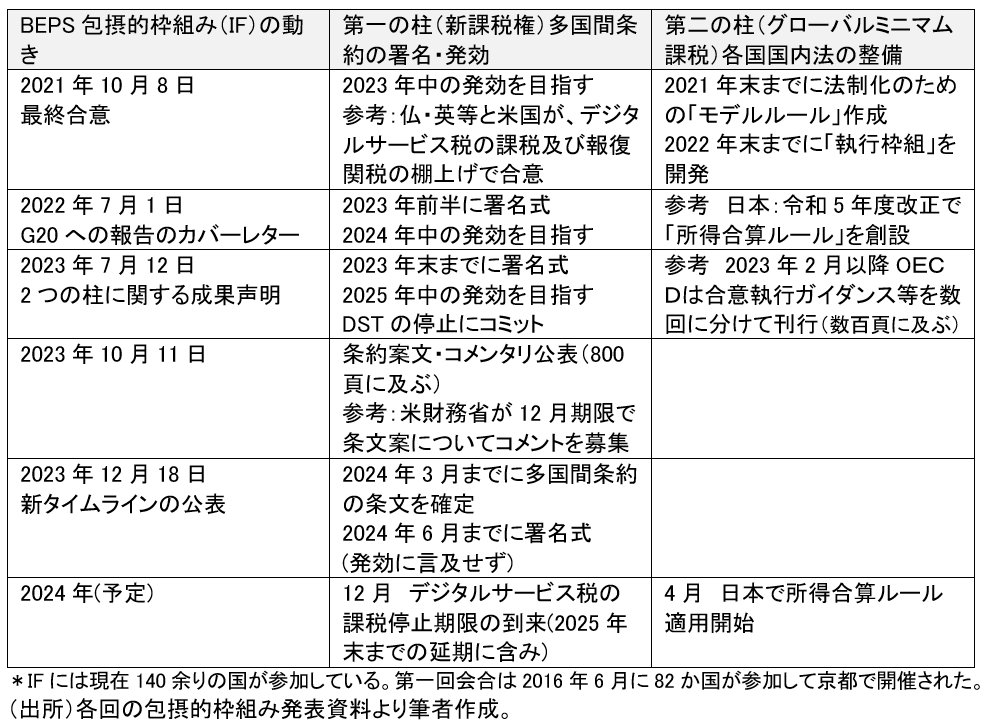

その時に示されたスケジュールによれば、2023年までに合意内容を具体的に実施する予定であった。これまでの経緯は以下のとおりである。

表 国際課税改革政治合意とその実施スケジュール

多国間条約スケジュールの延期

第一の柱(新課税権の創設)は、困難な政治的な妥協を経て達成された国際課税改革合意の象徴、いわば“フラッグシップ”だ。しかし、実施に必要な多国間条約の署名・発効に向けたスケジュールは数回にわたり改訂され、発効の時期も2023年から2025年に2年延期されている。

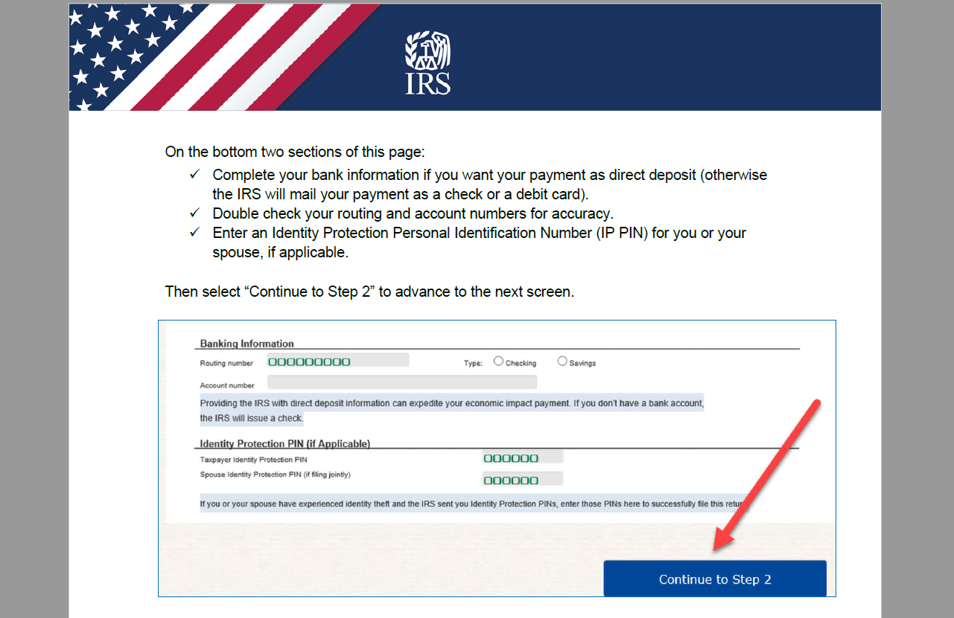

多国間条約は、①政府による署名、②議会による承認を経て、③米国を含む30か国が批准書(国家が条約に縛られることの同意)を寄託した時点で、第48条の規定に従い「発効」(entry into force)する。その後、④第49条1項の規定に従い、6か月を経過した後に開始する暦年から具体的に当該国においての「適用」(entry into effect)が開始する。時間と手間を要するプロセスである。

改革の機運と米国議会の反発

多国間条約実施のスケジュールが後ろ倒しになっているものの、2つの柱による国際課税改革の機運そのものは失われていない。第二の柱のグローバルミニマム課税については、わが国は令和5年度税制改正で所得合算ルールを導入した。40近い国が参加するアフリカ税務行政フォーラム(ATAF)が加盟国に導入を勧告するなど、多国籍企業の対内投資を受け入れる国々の間でQDMTTを導入する動きが広がっている。

一方、懸念されるのは、2022年の中間選挙で、米国議会下院で多数派となった共和党と、国際協議に参加している米国財務省(民主党政権)の間の調整不足だ。

条約について、米国憲法は、大統領が締結する権限を有するが、上院の出席議員の3分の2の賛成による承認が必要であることを定めている(第2条2項2)。民主党だけではこれを充たさないので、超党派の合意が必要だが、現在その見通しはない。

2023年9月には、共和党の下院歳入委員会議員団がOECDやドイツを訪問し、米国はOECDの国際課税改革を支持しないとわざわざ申し入れている。歳入法案について、米国憲法は下院先議を定めている(第1条7項1)。共和党議員は、2022年の中間選挙で下院を押さえており、法案を提出しないことで国際課税改革をブロックできるとアピールしている。

米国にとっての政治的な損得を推察する

GAFA[3]と呼ばれる巨大かつ成功した(高い利益率を誇る)デジタル多国籍企業をほぼ独占する米国にとって、2つの柱による国際課税改革は自国企業への他国による課税強化であり、政治的観点から消極的であった。しかし、2021年1月に誕生したバイデン政権(民主党)は、10月の「最終合意」に向けた最終局面では合意達成に向けて先頭に立って動いた。バイデン政権にとっての政治的なメリットとは何だったのだろうか。

ポイントは、バイデン政権が法人税の増税によりインフラ整備等の財源を確保することを狙っていたことにある。トランプ政権(共和党)は、法人税率(連邦)を35%から21%に引き下げたが、バイデンは就任直後(2021年春)、28%に引き上げることを提案している。米国内で増税しやすい環境を作るため、国際的な税率引下げ競争に歯止めをかけることが必要だったためである(ただし、国内法改正には成功していない[4])。

イエレン米財務長官は、2021年10月8日に達成された最終合意への参加を直前まで留保していた国の一つであるエストニアの財務大臣と6日に電話会談し、「グローバルミニマムタックスの合意形成が最優先事項であり、それによって法人税の底辺への競争を止め、米国および世界中の中産階級と労働者階級の人々の公平性を取り戻すことができる」と直接説得している(米財務省プレスリリース)。

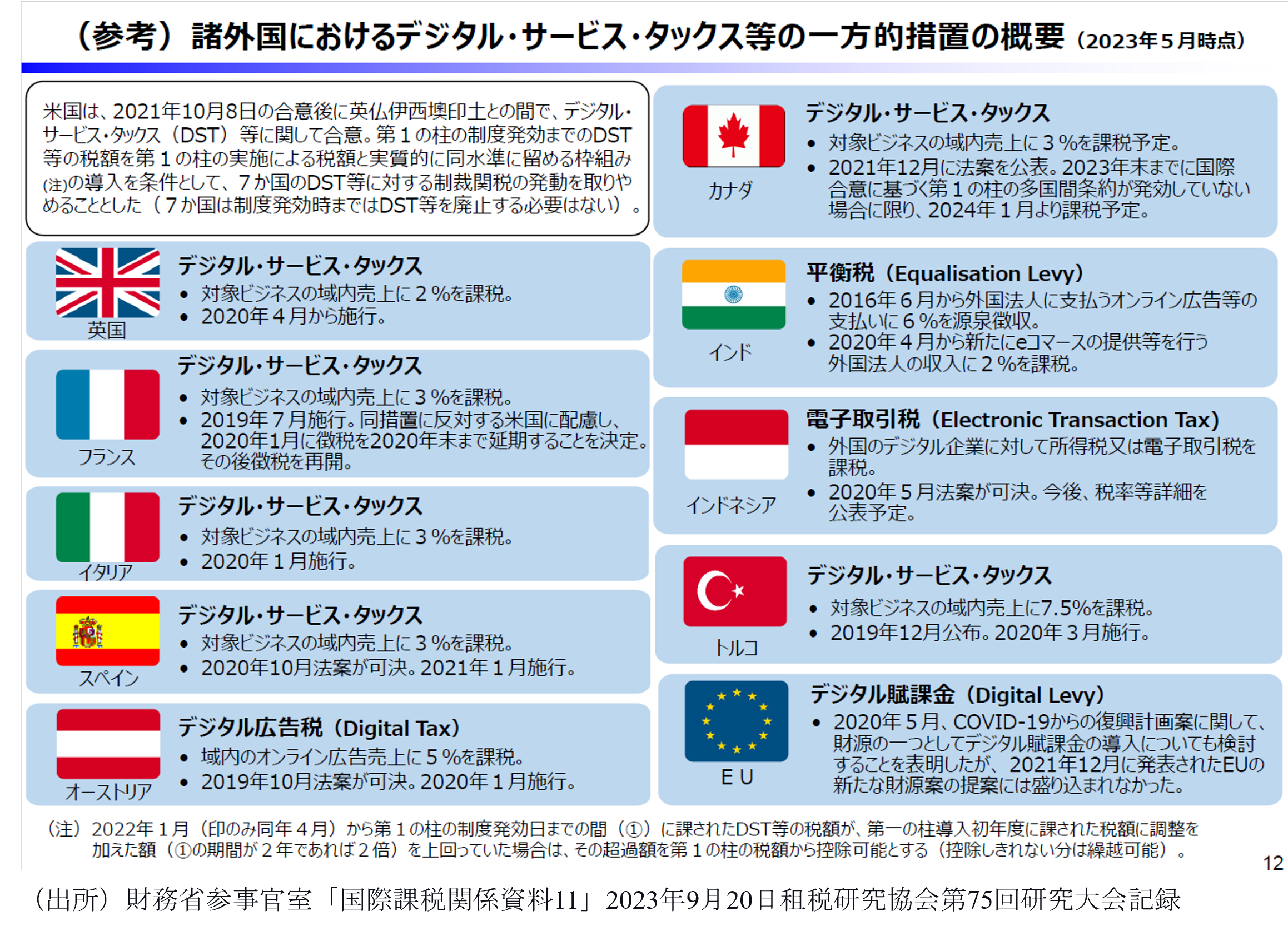

第一の柱、多国間条約(新課税権)を巡る米国の利害のポイントは、欧州で各国バラバラに導入が進んだデジタルサービス税(DST)による課税から、グローバルに展開する巨大で成功した米国多国籍企業をどのように守るかにある。

トランプ政権(共和党)は、フランスのDSTを「米企業への不当な差別税制」と断じ、報復関税を発動すると表明して圧力をかけた。DSTを導入した他の欧州諸国についても関税による報復を示唆した[5]。狙いは、欧州の主権国家にDSTをあきらめさせることにある。一方、バイデン政権(民主党)は、国際協調による多国間条約により、DSTの撤廃を約束させることで封じこめようとし、2021年10月の「最終合意」及び仏・英等と米国の「共同声明」[6]で暫定的に成功している。どちらも政治的な目的は同じである。

各国バラバラの措置であるDSTの広がりを次に示す。

DST封じ込め手段としての有効性:報復関税vs多国間条約

トランプ政権もバイデン政権も政治的な目的は米国多国籍企業の利益を他国の課税から守ることだが、客観的にみて、どちらのアプローチの方が米国、なかんづく米国多国籍企業にとってメリットがあるだろうか。

各国で事業を展開する多国籍企業の立場からすれば、カギとなるのは予測可能性とコンプライアンスコスト[7]の問題だろう。各国でバラバラの基準で税を課されるより、多国間条約により共通の基準で課税されるほうが、予測可能性が担保される。そもそも、DSTは売上税なので、外国税額控除の対象にならず、二重課税となる可能性がある。

一方、多国間条約には、納税者となるかについての確認を求める手続き(第22条)など、紛争を未然に防いだり、解決したりするための相互協議(第33条)についての規定が設けられている。各国の司法システムの下で個別に争わなければならないDSTに比べ、多国籍企業にとって国際的な救済の途が用意されている。

そもそも、政治的な目標が相手国にDSTをあきらめさせることにあるとすれば、そのために報復関税が有効だという根拠はない。DSTを導入した欧州各国も国際的なコンセンサスに基づかない課税が好ましいと思っていたわけではない。英国でDSTの導入を提案したハモンド蔵相(当時)は、高い利益をあげる巨大プラットフォーマーに適切に課税できないのでは社会がもたないのに、望ましいはずの国際的なコンセンサスをつくるための議論は遅々として進まない(painfully slow)と議会演説で訴えている(2018年9月29日)。英国にとってDSTの導入はやむにやまれぬ選択であり、報復関税のリスクがあったとしても、簡単に引っ込められる話ではない。

米国議会が合理的に考えれば、政治的にみて、多国間条約によるアプローチの方が米国企業の利益になることは明らかなのではないか。単に米国企業、そして米国にとって得なだけでなく、国際課税のルールメイキングにおける米国の地位を高めることにもなるはずだ。

多国間条約についての米国パブリックコメント

2023年10月11日、OECDが800頁に及ぶ多国間条約の条文案及びコメンタリを公表したのを受けて、米国財務省は、国内でパブリックコメントの募集を開始した。OECDは7月には2023年末までに署名を行うとしていたことから、唐突であったが、産業界からDST封じ込めに有効な多国間条約を支持するポジティブな声が寄せられ、条約承認に向けた議会承認に弾みをつける目算があるのではないかという楽観的な言説もあった。しかし、米国専門誌によると、寄せられたコメントには「現在の条文案のままでは(欧州等の)DSTが十分封じ込められておらず、米国にとって利が薄い」という趣旨のものが多く含まれていたようである[8]。だからといって、同誌が指摘するように、いまさら米国財務省が条文案を米国にとって有利で欧州各国にとって厳しい案に押し戻すことは難しいだろう。

日本の選択:国際協調主義の旗を振れ

まとめよう。

2021年10月の最終合意について、自民党・公明党は令和5年度税制改正大綱で「わが国は、BEPSプロジェクト立ち上げ時から、国際課税改革に関する議論を一貫して主導してきたところであり、本国際合意の実施に向けた取組を進めることが重要である」として、国際協調主義の推進を強調している。

しかし、多国間条約の発効・適用がいつになるかについての展望が不透明な中、日本のデジタル企業と外国のデジタル企業の間の競争条件の公平の観点からも、わが国もDSTの導入を検討すべきではないかという理にかなった指摘が今度でてくることもありうる。

それでは、日本はどうすべきか。難しい問題だが、政治的には欧州の動きと一線を画しておくべきであろう。なぜなら、ひとたび日本も欧州に与してDSTの導入に動けば、DSTの廃止に向けて国際社会で旗を振ることができなくなるからだ。

資源や市場の少ない日本は、米国の約1700に次ぐ900の巨大多国籍企業を抱える世界第二位の多国籍企業大国でもある[9]。巨大多国籍企業のグローバルな展開の安定は日本にとって重要であり、国際協調主義は日本の国益だ。

巨大デジタル企業としていわば一番の当事者の一人であるアマゾンはどう述べているかを紹介して締めくくりたい。同社が米財務省に提出したパブリックコメントでは、「安定した国際的な税制の枠組みを構築するためには、政府やビジネス界を含む世界中のすべての主要な利害関係者の協力が必要であることを理解しています。私たちは、国際協力のみがこの複雑な課題に対する持続的な解決策を達成できると信じています」と述べている(筆者仮訳・下線を追加)。条文案の不足を細かく指摘するより、国際協調による枠組みを支持し、実現を求めている[10]。

クラウドサービス(AWS)の提供でデジタル企業としても成功している営利企業であるアマゾンの、客観的な“損得勘定”は、米国はもちろん、日本を含む多くの国にとっても共有できるもののはずだろう。

[1] 元財務官の中尾武彦氏は、(デジタル化の深化や巨大多国籍企業の登場により)競争条件の不平等など経済面はもちろん、規制の潜脱や格差拡大など社会の在り方の問題も生むようになった。これに、はじめから網羅的な対応でないとしても、なんらかの対応をしないと社会がもたないのではないかと指摘している。東京財団政策研究所研究主幹の森信茂樹氏は、国際課税改革の出発点には、金融危機後の欧州におけるスターバックス不買運動など、市民の反発があったことを指摘している。東京財団政策研究所・ウェビナー「OECD・BEPS国際課税改革と競争・格差」参照

[2] 売上高の基準は、将来的には100億ユーロに引き下げることが予定されている。

[3] 米国の巨大テクノロジー多国籍企業である、Google, Apple, Facebook, Amazonの頭文字をとった略称。

[4] 岡直樹「バイデン ビルドバック・ベター税制改革の現在位置」(2022年9月26日)東京財団政策研究所参照。

[5] 2019年12月3日日本経済新聞 (3)

[6] 2021年10月8日の「最終合意」を受け、仏、英、伊、オーストリア、スペインと米国財務省は、10月21日の共同声明で、欧州各国は多国間条約が適用開始(takes effect)されるまでに米国企業に課されたDSTの額が、多国間条約により課されるであろう税の額を超える部分について、多国間条約の適用開始により将来課される税額から税額控除されることに合意し、その見返りとして米国は報復関税措置を停止することとしている。

[7] 日本の多国籍企業で長年税の実務に携わってきた経験を持つキヤノン株式会社理事 菖蒲静夫氏は、デジタルサービス税について、各国ごとに微妙に異なる内容のものが入るとそれに対応する企業側のコンプライアンスコストというのは大変なものになってしまうと指摘している。

[8] Nana Ama Sarfo「U.S. Stakeholders Call for DST Enforcement, Clarity, and More」TAX NOTES INTERNATIONAL, VOLUME 113, JANUARY 15, 2024

[9] OECDによると、売上7.5億ユーロ(約1100億円)を超える巨大多国籍企業は2019年に全世界で約7600社あり、国別では米国1759に次いで日本904、中国691、ドイツ419、英国399と続いている。

[10] ただし、2023年10月に公表された多国間条約案は本体・コメンタリ計A4・800頁に及ぶ巨大な文書(英文)である。OECD・包摂的枠組みの議論が、簡素化について十分な注意を払っていないように見受けられることは、どんな理由があるとしても残念と言う他はない。十分なリソースを持つ アマゾンですら、2023年12月に米財務省に提出したコメントの中で、「引き続き内容を精査中」であると述べざるを得なかった。