R-2023-043

8月のこの時期、中学生の子供からわが家のオカネや税金のことについて尋ねられた方もいらっしゃるのではないだろうか。それは、きっと夏休みの宿題に出された「税に関する作文」を書くための “取材” だったのかもしれない。

この作文募集は、全国納税貯蓄組合連合会が「租税教育事業の一環」として行ってきた。今年で57回目(平成3年から国税庁が共催)になり、多い年には60万件あまりの応募がある、歴史と規模のある事業だ。しかし、「租税教育」はやや馴染みがない言葉だ。

以下では、租税教育とは何か、わが国の租税教育とは何を目的にどのように行われているのかについて整理し、米国の同様の取組と簡単な対比を行う。また、中学生が税についてどのような意識をもっているのかを作文から探り、次世代を担う若者が関心をもったテーマを具体的に掘り下げるためのヒントを紹介する。夏休みの作文の宿題をきっかけに、税について考えてみる機会としてみよう。

| Ⅰ 日本の租税教育の歴史と特徴 日本の租税教育の特徴1:地域の活動に支えられていること 日本の租税教育の特徴2:学習指導要領 Ⅱ 米国における租税教育 Ⅲ 中学生の関心は税の使いみちと持続可能性 Ⅳ 税金の使い道: 政府の大きさと中身 Ⅴ 持続可能性を考えるためのヒント まとめ |

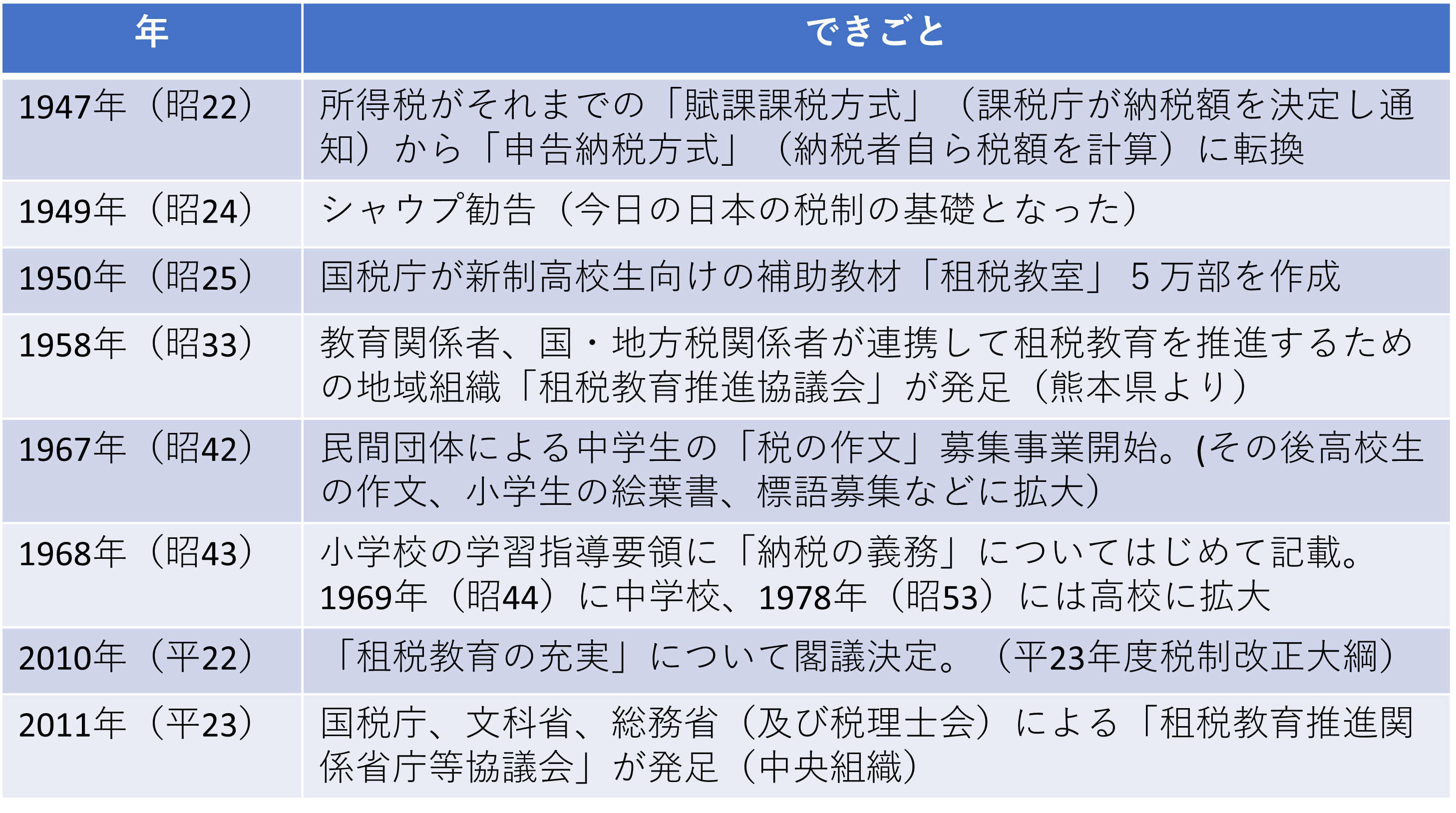

Ⅰ 日本の租税教育の歴史と特徴

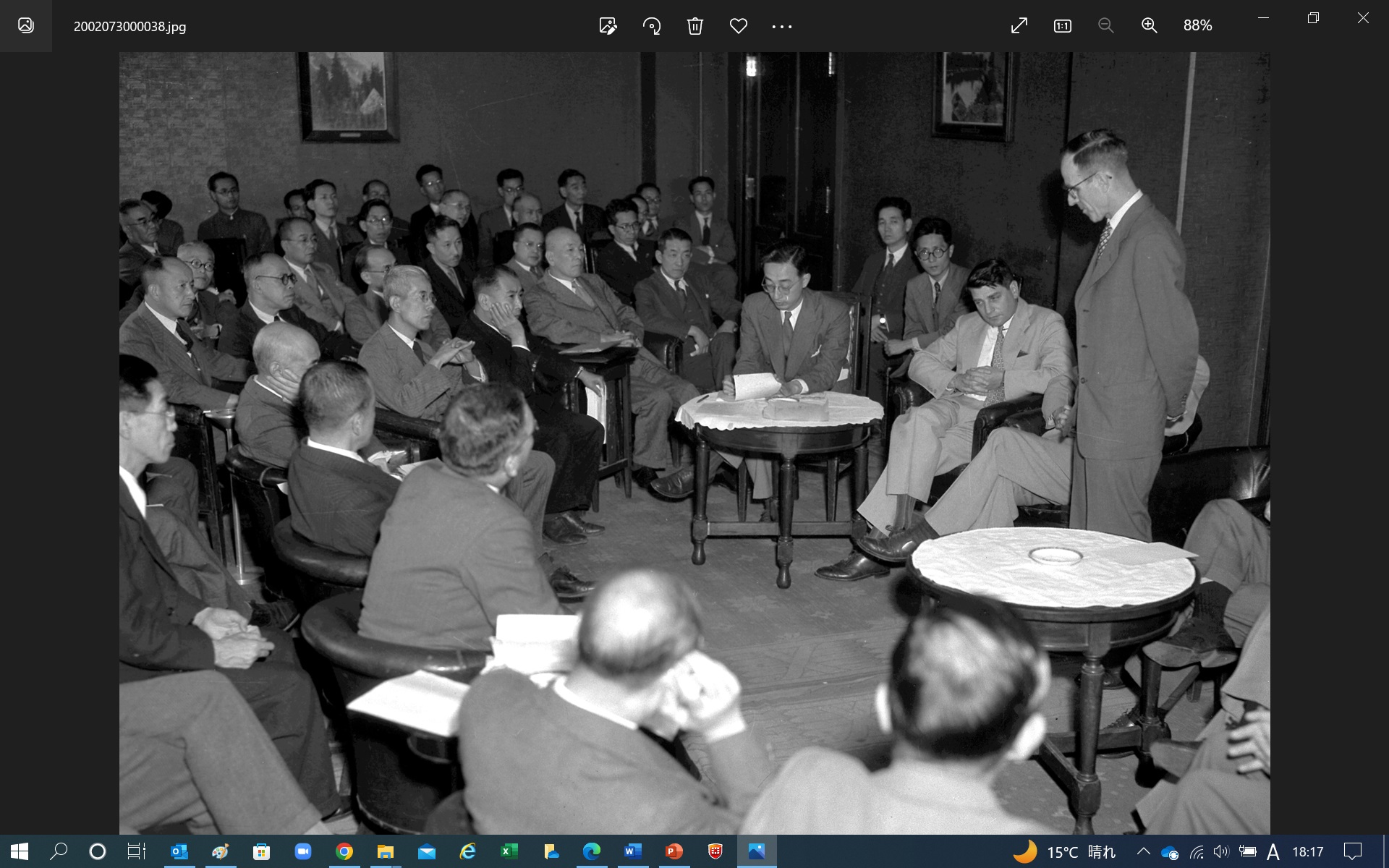

今日の日本の租税教育の出発点は、国税庁広報課が昭和25(1950)年「学校を通じて一般国民の納税思想の高揚を図る」ために作成し、第1集「国や地方公共団体の歳入と歳出」から第12集「各国租税制度」まで12回刊行された高校向け副教材(パンフレット)「租税教育」であった。

*今村(2023)参照。各国租税制度では、米国、英国、ロシア連邦をとりあげている。

背景には、昭和22年の税制改正で、所得税の課税方式が「賦課課税方式」(課税庁が税額を計算し納税者に通知する方式。例として固定資産税)から、納税者自らが記帳し、課税所得や税額を計算した申告書を提出することで税が確定する「申告納税方式」に転換したことがある。

所得税の納税者数は昭和15年の400万人から昭和24年には940万人に膨れ上がっていた。申告納税方式の場合、納税者が十分な税知識を持ち、正しい申告を行う意欲を持つ必要がある。大量に発生する所得税を納税者に正しく申告してもらうためには、税制知識の普及と納税思想の高揚が急務であった。

しかし、そうであるならば、なぜより直接的に既に納税者となっている大人への広報・支援に注力するのではなく、学校を通じた租税教育に目をむけたのだろうか。

一つには、昭和24年には今日の日本の税制の基礎をつくったシャウプ使節団が来日しており、次世代を担う若者と共に民主的な社会・税制を作っていこうという高揚感があったと推察する。

また、当時の大学進学率は10%以下であり、高校生は翌年にも社会で働き、納税を開始する存在であるという実際的な面もあったはずだ。

表1 租税教育の歴史(日本)

(出所)筆者作成

日本の租税教育の特徴1:地域の活動に支えられていること

振り返ってみたとき、日本の租税教育の特徴として地域の関係者に支えられてきたことがあげられる。わが国の租税教育は市区町村単位や税務署単位で関係者の連携のためにつくられた「租税教育推進協議会」により展開されてきた。2010年には全国に800あまりが組織されている、いわば”草の根”の組織である。(市田(2012)資料1)

協議会には、市町村、税務署、教育委員会、税に関して地域で事業を行っている方々の団体(税理士会、納税貯蓄組合、法人会、青色申告会など)などが参加し、小学校・中学校などで「租税教室」を実施してきている。

*こうした団体は「関係民間団体」と呼ばれている。「国税庁レポート2023」

コロナの影響を受けていた2021年度においても、コロナ前より減ったとはいえ、小・中・高で合わせて2万4千回の租税教室が開催され、95万人あまりの児童・生徒が受講している。これは、地域の活動を通じて租税教育を展開したことによるものであり、国税庁の力だけでこれほどの規模の租税教室を全国で実施することはできなかったであろう。

表2 学校での「租税教室」の開催状況(2021)

(出所)江崎 (2022)32頁より筆者作成

日本の租税教育の特徴2:学習指導要領

もう一つの特徴として、学校教育で学ぶべきこととして、昭和43(1968)年以降「学習指導要領」に記載され、全国的な標準が示されている点がある。

学習指導要領の内容をみると、公共サービスの財源としての税の役割や、納税者としての義務への理解といった項目がまずあげられており、「納税者の自発的な納税義務の履行を適正かつ円滑に実現する」(財務省令)と規定された国税庁の使命との親和性も高い。

一方、学習指導要領は税についての知識や理解にとどまらず、財政の持続可能性との関係で主体的に考えることを生徒に求めている(中学校社会)。レベルの高い課題であるが、少子高齢化の下、次世代を担う世代にとって必要な資質として、財政の在り方や持続可能性の問題について主体的に考える能力を養うことを強調している。

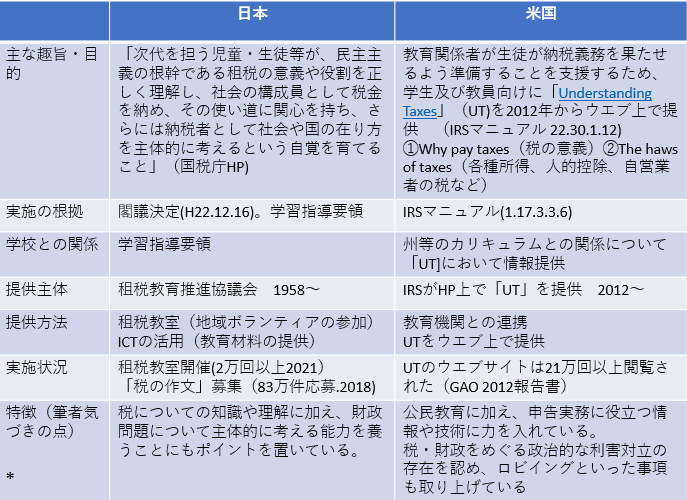

Ⅱ 米国における租税教育

ここで目を海外に転じる。米国は、わが国同様、申告納税方式による所得税制を持ち、連邦税収の実に81%を依存している(2021年。OECD歳入統計。日本の所得税は国税収入の29%)。

そして、IRS(International Revenue Service。日本の国税庁に相当。) は様々な納税者向けの情報提供プログラムを展開しているが、コミュニティ向けの支援の強化(Community outreach)という項目があり、学生向けの租税教育はその一つと位置付けられている。

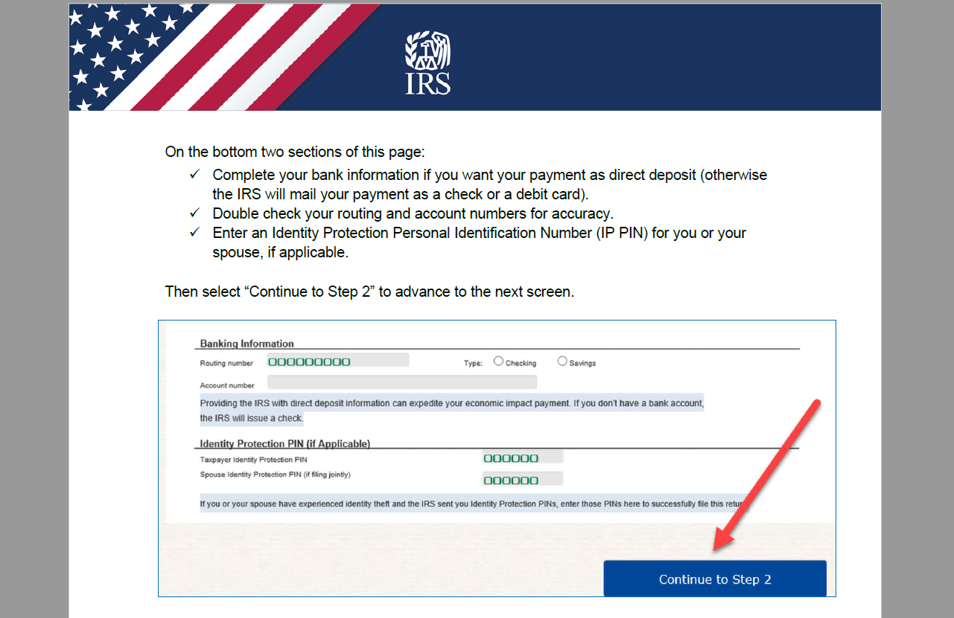

米国IRSがオンラインで提供している「Understanding Taxes」(以下「UT」)は、租税について授業で取り上げようとする教員を援助するためのページと、学生向けのページがあり、どちらも「イ:なぜ税を支払うのか」「ロ:税はどの様に支払うのか」という2つの柱に分かれてプログラムが示されている。

また、教員向けのページでは、UTが提供する情報等が、連邦や州の学習基準(Educational standards)のどこに該当するかについて検索できる機能が提供されている。教育は基本的に州の責任とされている米国では、日本の学習指導要領のような全国共通の基準は限定的だが、租税教育を学校教育の現場に取り入れやすいよう工夫がされている。

[イ]については、日本の租税教育で強調されている公民教育と同様、納税者としての義務や公共サービスについて学ぶものであり、[ロ]は具体的な申告のための情報であるが、米国では日本と比べた場合、公民教育的な色彩は薄く、むしろ学生に認められている税制優遇など、納税者としての実用的な情報の紹介に力が入れられている。

なお、「UT」で興味深いのは、「政治と税制」という項目があり、「1日ロビイスト」として、税制を自分の所属するグループに有利なように改正することを政治に働きかける活動(ロビイング)の疑似体験が取り上げられている点だ。ロビイストとして、地元選出の議員、対立する団体、マスコミ、等にどのような主張をし、質問に答えるのか、どのように自分の意見を主張するかといった内容となっており、税制が政治的な議論を経て作られている現実に学生が触れることができるようになっている。

表3 日本と米国の租税教育

(出所)国税庁HP、IRSマニュアル 9.6.1.3、1.17.3.3.6、22.30.1.8.7.1.4、22.30.1.12より筆者作成

Ⅲ 中学生の関心は税の使いみちと持続可能性

それでは、中学生は税に関してどのようなことに関心を持っているのだろうか。「税についての作文」から探ってみよう。

令和4年度の作文約130件(表彰されたもの)をみてみると、中学生は次のようなテーマに関心をもっていることが垣間見えてくる

- 税の具体的使いみちについての関心が高く、自分や家族の受給の経験等(病気・災害・教育)から税の意義を意識したことについて書いたものが全体の6~7割を占めている。

- このほか、1割の作文が環境や財政の持続可能性をとりあげており、持続可能性は中学生にとってもキーワードであることをうかがわせる。

- 他には、ふるさと納税(賛否両論)、税務行政や租税教育のデジタル化、消費税などについても3件程度ずつとりあげられている。

Ⅳ 税金の使い道: 政府の大きさと中身

中学生は、税が何に使われているかについて高い関心を寄せているようだ。そこで、政府の支出項目とその規模はどのようになっているのか。米国と比べながら簡単に整理してみる。

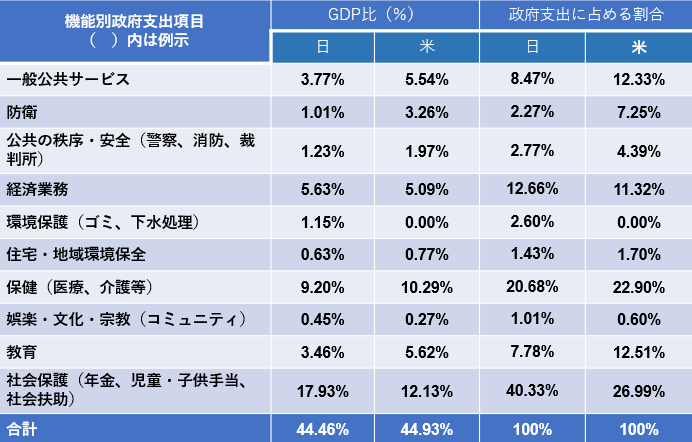

OECDは、政府機能を大きく10に区分け、一般政府(中央政府、地方政府、社会保障基金)の支出額について「政府機能別支出」(COFOG: Classification of the Functions of Government)データを提供している。

表4 機能別政府支出(2021)

(出所)OECD 「Government at a glance」2023 Table 11.4より筆者作成

(注)国債費(国の借金の元利)は含まれない

なお、合計のGDP比はTable 11.1では日44.3%、米44.9%となっている

表4からは、次のようなことが見えてくる。

まず、いわゆる「政府の大きさ」だが、COFOGに基づいて一般政府の支出ベース(家計への現金給付など部門間移転を含む)で見た場合、日本も米国もGDPの約45%でほぼ同じである。もっとも、GDPの規模は日本が5.3兆ドルであったのに対し、米国は23.3兆ドルであり、4.3倍の開きがある。

* 政府の大きさを負担ベースで捉えた場合、税+社会保障負担の対GDP比(国民負担率)は日本31.2%(2021)、米国25%(2018)である(財務省HP)。

次に、政府支出の中身(ここでは、COFOGベースの政府支出総額に占める各機能別項目の割合)だが、日本は40.3%を年金、児童・子供手当といった現金による社会保障給付に充てているのに対し、米国は26.9%である。一方、保健(医療、介護等)といった現物給付については、20.6%の日本より22.9%の米国の方がやや手厚く対応している。防衛、教育については、日本に比べて米国の支出は突出して大きい。

また、”行政のムダの削減“という主張は、もちろん誤ってはいないが、政府支出のうち一般公共サービス(行政府の運営費や公務員給与等)に割かれている割合はわが国では8.4%程度であり、米国の12.3%に比べて相当コンパクトな規模であることが分かる(GDP比で見ても同様)。

Ⅴ 持続可能性を考えるためのヒント

中学生の関心が集まったもう一つの項目は、持続可能性だ。また、既に述べたように、学習指導要領も財政の持続可能性について学習することを求めている。

|

中学校学習指導要領(平成29年告示)解説 社会編 149頁より抜粋

学習指導要領「イの(イ)の財政及び租税の役割について多面的・多角的に考察し、表現すること」については、(略)「例えば、少子高齢社会における社会保障の充実・安定化とその財源の確保の問題をどう解決していったらよいか、社会保障・税番号制度(マイナンバー)に触れながら税の負担者として自分の将来と関わらせて、税制度について考察したことをまとめたり、説明したりする活動を取り入れるなどの工夫をすることも考えられる」 |

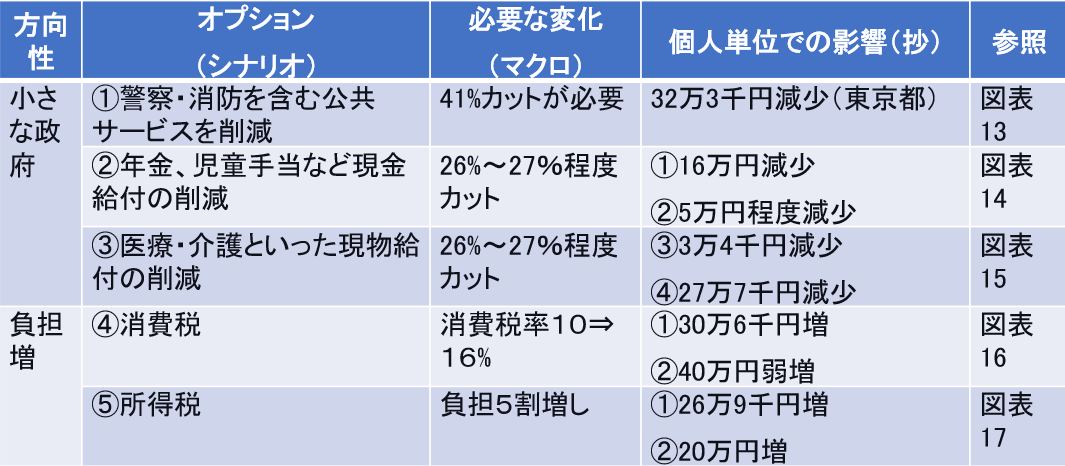

財政の持続可能性のためには、歳入と歳出のバランスをとる必要がある。しかし、この問題を掘り下げるためには具体的に考えることも大切であり、個人レベルの受益・負担の変化を含め、ある程度参考となるヒントが必要だ。

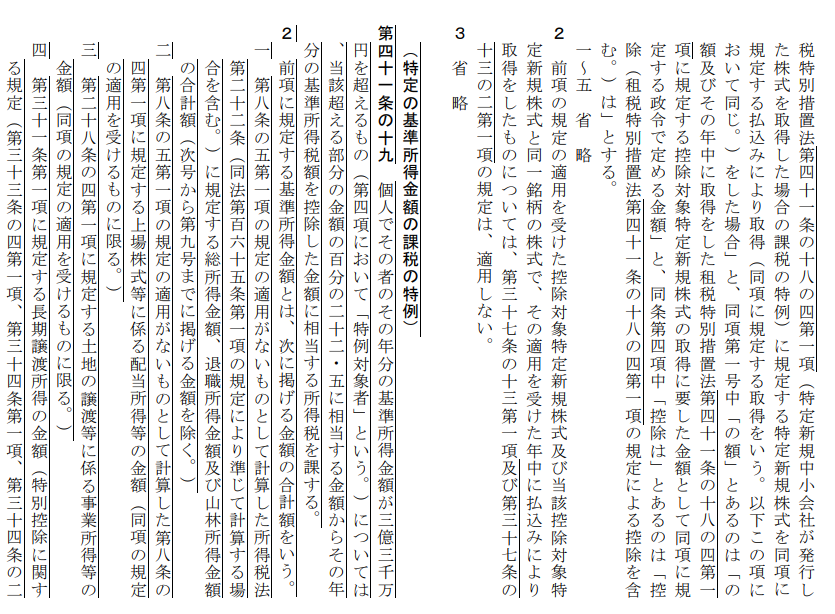

佐藤(2021)は、財政の持続可能性を考える上で興味深い推計を提示している。今の中学生が20代後半になる2035年に借金頼みでない持続可能な財政(税金による歳入の額が十分か、歳出の額が税金と見合った規模であることが必要)を実現するための5つのシナリオを想定し、それぞれのシナリオが受給・負担に与えるインパクトを、国民の属性毎に個人レベルで推計している。

表5 持続可能な財政のための改革が受益・負担に与える影響(推計)

(ベースライン経済成長の下で2035年に収支均衡)

(出所)佐藤(2021)から筆者が要約などして作成

「個人単位での影響」は、 現状維持からの増減額

「参照」は、佐藤(2021)中の図表番号

「個人単位の影響」には、次の属性の世帯についてのものを記した

- 世帯主年収350~400万円の勤労世帯(30~34歳)⇒第一子を生んだ子育て世代のイメージ

② 〃 の無職世帯(65~69歳)⇒大企業を退職した年金生活者のイメージ

③30~34歳

④85歳以上

まとめ

まとめよう。日本の租税教育(租税教室)は地域の組織により、地元の納税者がボランティアとして講師を務めるなどすることにより展開されてきた特徴がある。租税教育が社会の一員としての義務を理解し、主体的に行動できる良き市民を育てるためのもの(米国の租税教育もこの点を強調している)であることに鑑みれば、地域の活動を通じて租税教育を展開したことは効果的であったと言える。続けてほしい取り組みだ。いかに優れた教材やオンラインアプリも、税知識を伝えることはできても、納税者としての経験や納税意識を伝えることには限界があるだろう。

国(中央)が作った学習指導要領では中学生の段階から財政との関係についての学習や自分の考えを持つような教育を重視しているが、中学生の作文からみた関心事項をみても、税の使いみちと負担や持続可能性に強い関心が寄せられている。しかし、財政の持続可能性をいかに達成するかは、非常にレベルの高い最先端の問題であり、租税教育として学校や地域で取り扱うことは必ずしも容易ではないだろう。

持続可能な財政のためには、歳出・歳入のバランスがその出発点の一つとなる。具体的にどのようなオプションがあり、個人レベルで見たとき、どの属性の国民にどのような影響があるのか。生徒が自分で調べたり、租税教室のクラスルームで利用できたりするような材料を提供していく努力も必要だろう。

ギグワーカー、FXや仮想通貨投資、あるいはユーチューバーとして所得を得る若者も増えている。今日の生徒が社会に出たときの働き方はより多様なものとなるだろう。米国のように、実際の税務申告に役立つ知識や、どのようにしたら税情報にアクセスできるのかといった実用的な情報についてもとりあげていくべきでないか。

参考文献

江崎純子(2022) 「最近の租税教育について」 ファイナンス(2022年11月)

佐藤主光(2021) 「受益と負担の見える化:財政再建のシナリオ分析」(2022年3月29日) 公益財団法人 東京財団政策研究所 HP

今村千文(2023) 「租税教室」(2023年1月) 国税庁HP

市田浩恩(2012) 「『租税教育の充実』について」 ファイナンス(2012年1月)