R-2021-058

| ・「新しい資本主義」と企業行動 ・企業行動の変革を促す「北風」と「太陽」 ・内部留保とは ・「北風」としての内部留保・現預金課税 ・現預金への課税 ・配当への牽制策 ・「太陽」とは |

「新しい資本主義」と企業行動

「新しい資本主義」の中心課題は、「成長と分配の好循環」で、分配の原資を稼ぎ出す成長と、次の成長につながる分配を同時に進める仕組みを作ることである。

内閣官房は、具体的な政策として、中⻑期的視点に⽴ったステークホルダーの利益への配慮や社会的価値の提供、つまり賃⾦・所得引き上げ、⼈材・無形資産投資、フリーランス・⾮正規等の処遇改善等を並べている。(内閣官房 新しい資本主義実現本部事務局資料)

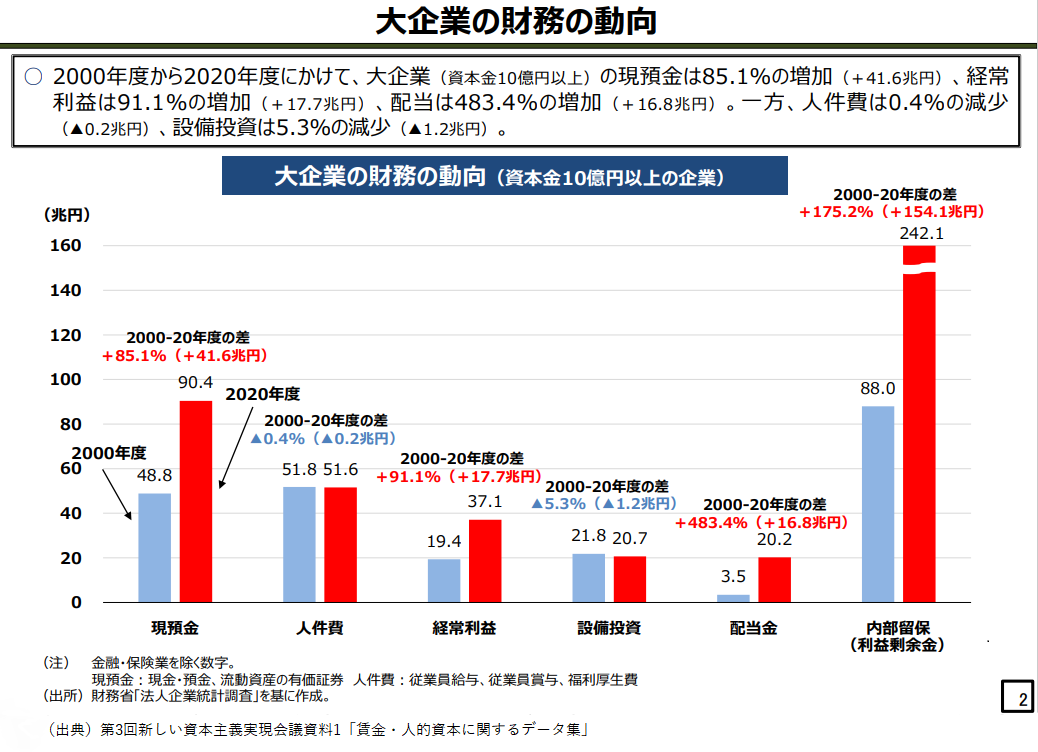

新しい資本主義実現会議の議論を見ると、企業の財務分析から始めており、わが国の企業が利益を上げる中、人件費や設備投資は減少する一方で、配当や現預金は大幅に増加し、一方で「内部留保」が積み上がる企業行動を問題にしている。

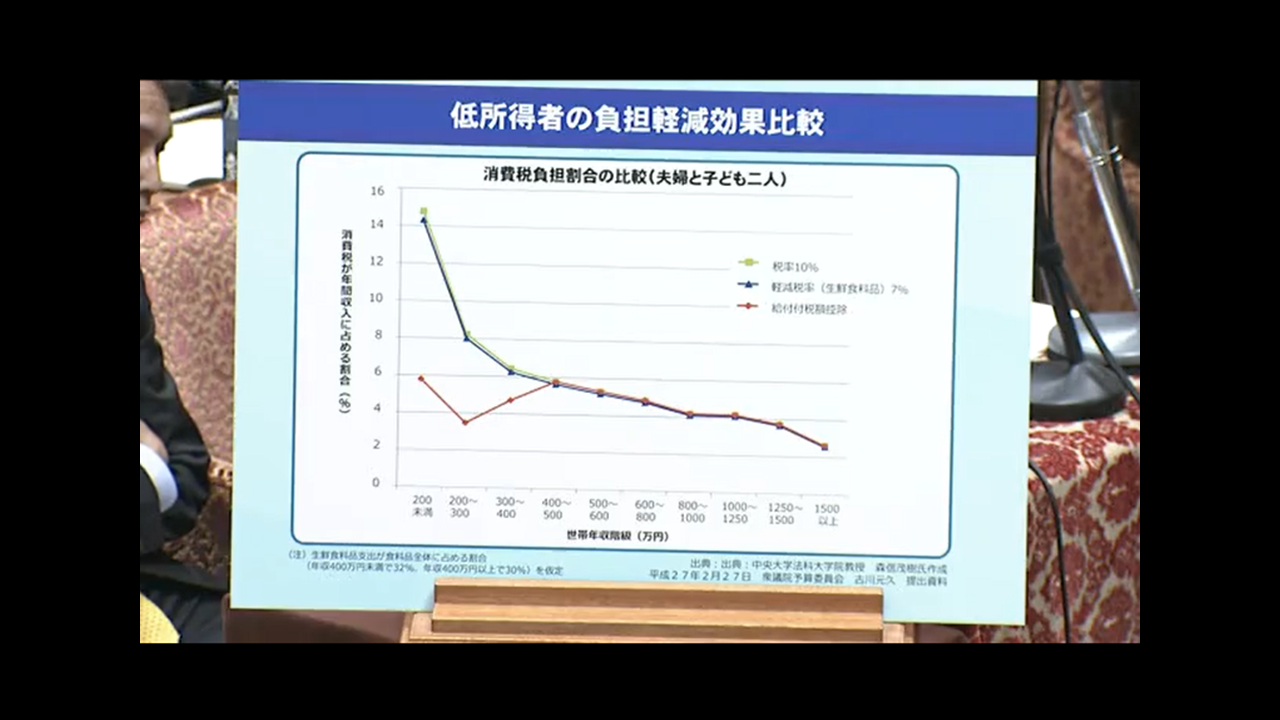

図は、2021年11月26日の第3回会議に提出された資料に掲載されているグラフである。

「2000年度から2020年度にかけて、大企業(資本金10億円以上)の経常利益は91.1%の増加(+17.7兆円)、現預金は85.1%の増加(+41.6兆円)、配当は483.4%の増加(+16.8兆円)、一方、人件費は0.4%の減少 (▲0.2兆円)、設備投資は5.3%の減少(▲1.2兆円)」、同期間の内部留保は、175.2%の増加(+154.1兆円)という姿が描かれている。

さらに同期間の中小企業(資本金1千万円以上1億円未満)についても分析されており、「経常利益は14.9%の増加(+1.6兆円)、現預金は49.6%の増加(+40.1兆円)、設備投資は8.3%の増加(+0.8兆円)、配当は216.6%の増加(+1.6兆円)となっている。一方、人件費は15.9%の減少(▲12.5兆円)」となっており、同期間の内部留保は92%の増加(+73.4兆円)と、大企業とほぼ同じ姿となっている。

企業行動の変革を促す「北風」と「太陽」

企業はこの20年間、経常利益を増やし、配当も増加させた。一方、人件費や設備投資は増加どころか減少になった。結果として現預金は積み上がっている。

そこで、「企業はこの20年生み出した付加価値を、株主への還元には積極的であったが、従業員への還元には消極的であった。現預金としてため込むのをやめて、従業員の賃上げに回すべきだ」という主張が出てくる。「新たな資本主義」は、このような企業行動の変革を求めているといえよう。

問題は、どのように企業行動の変革を促すのか、その具体的手段ということになる。政治の世界では、「内部留保や現預金の増加に課税するべきだ」という声が出ている。背景には、ここ数年の法人税減税により企業を支援してきたのに、賃上げや設備投資に資金を回さない企業行動への苛立ちがある。

以下、「内部留保や現預金への課税」という強硬手段を「北風」、企業が行動を変えるような経済環境を整えることを「太陽」と名付けて、その有効性について論じてみたい。

内部留保とは

まず内部留保とは何かということである。「内部留保」は、貸借対照表上の利益剰余金のことで、企業が経済活動で得た利益から、配当や法人税を除いたものである。当期純利益が黒字の際には積増しされ、赤字の際には取崩される、過去の損益の累積(したがって赤字にならない限り減少しない)である。

内部留保は、銀行借り入れや社債発行などと並んで、さらなる事業投資(設備投資やM&A資金)の原資となるもの、つまり資金の出元のうち自ら稼いだ資金であることを示すもので、余っている資金という意味ではない。事業投資の結果は、バランスシートの資産項目(左側)に、有形・無形の固定資産や投資有価証券、現預金という形で現れる。ちなみに、投資有価証券は内部留保の増加額とほぼ同額の伸びを示しており、これは、M&Aや海外子会社の設立等に充てられてきたことを示している。

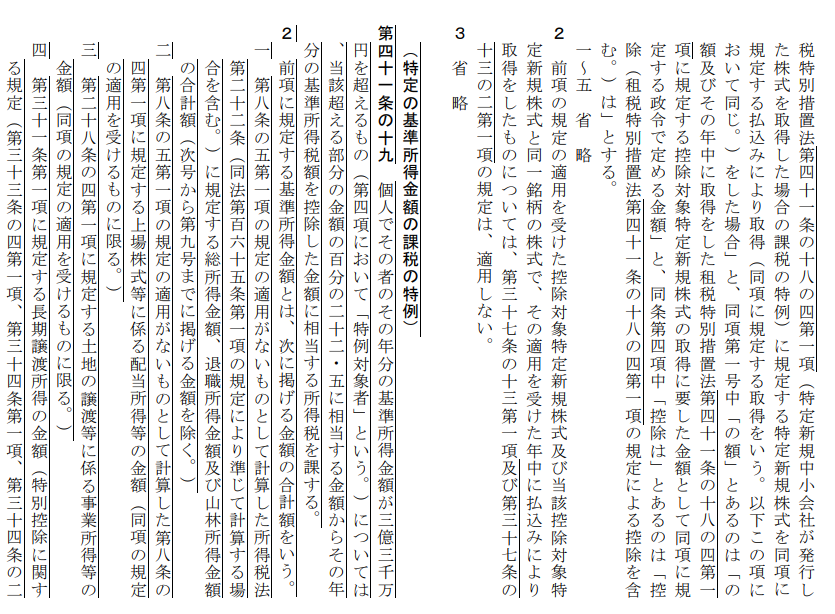

「北風」としての内部留保・現預金課税

では、内部留保課税をどう考えるべきか。まず抑えておくべきことは、「内部留保(利益剰余金)はすでに一度法人課税されており、そこへの課税は二度課税・二重課税になる」ということである。

次に、内部留保課税を導入すると企業行動がどのように変化するのかについては、実際に内部留保課税を導入した韓国の例が参考になる。

韓国では、設備投資や賃上げを行わず内部留保を積み上げる企業行動が問題になり、2015年に、一定規模以上の企業に対して、企業所得還流税制と呼ばれる内部留保課税が3年間の時限措置である「懲罰的な課税」として導入された。

内容は、投資と賃金増加額と配当の合計額が税引き後当期利益の80%に達しない部分について、10%の追加課税をするというものである。対象企業は3000社程度で、そのうち3分の1程度が課税された。

その結果、企業行動は、賃上げや設備投資の増加ではなく、配当の増加に転じてしまった。企業としては、経済の将来に対し確信が持てなければ賃上げや設備投資は行わない、一方で課税を避けるため配当を増加させるという形で内部留保を減らしたのである。

韓国の個人株主比率は2割前後で、8割が企業株主であり、その内の一定割合は外国株主である。なりふり構わず企業の内部留保を吐き出させる政策は、賃上げによる内需の拡大や設備投資による競争力の強化にはつながらず、外国株主への配当などとして流出したのである。

内部留保への課税は、理論としても、効果にしても課題が多い。

現預金への課税

そこで、内部留保への課税ではなく、貸借対照表の「資産」に記載されている「現預金」に着目し、ここ(例えば増加額)に課税すべきという考え方が出てくる。

大企業の現預金は、先述のように、この20年間で約42兆円増加しており、過大に貯め込んでいるのではないかということだ。しかし、総資産に占める現預金比率を見ると7%前後で概ね横ばいとなっている。中小企業と合わせた現預金約210兆円は、平均的には売上げの1.7カ月相当で、企業の運転資金としては適正な水準で、貯め込んでいるわけではないという反論がなされている。

一方で、売上の1年分以上の現預金を蓄えている企業もある。賃上げや投資にも消極的で、現預金を必要以上に積み上げる企業は、企業の社会的責任を果たしているとはいいがたく、そのような企業の行動を変えていくには、課税の意義が認められるともいえよう。

自民党政調会長の高市早苗氏は、政権構想を描いた著書『美しく、強く、成長する国へ』(WAC BUNKO)で、現預金への課税について触れている。

その際問題となるのは、どこまでが適正水準なのかという線引きである。企業は資金繰りがショートするリスクを回避するため運転資金として売上高の1~2ヶ月分程度の現預金を保有せざるを得ない。また、現預金に課税されるとなると、株式や債券に変えて課税を逃れることも考えられるのでそれへの手当も必要となる。課税を仕組む上では問題も多い。

高市政調会長は、従業員の分配を進めることを目的に、「各種特別措置を廃止して法人税率を一律25%にして、5%以上の昇給を実施した企業については5%の減税措置を講じる方法もある」と指摘している。

配当への牽制策

また、配当としての還元が行き過ぎたのではないかという認識から、以下の2つの動きが注目される。

第1は、スズキトモ早稲田大学教授の提言である。氏は、バブル経済崩壊後急速に進められてきた商法の規制緩和によって自社株買いによる株主への利益還元策が行き過ぎたことを問題にし、企業が自己資本に対する配当比率を落として、従業員の給与や研究開発投資に振り向ける経営を行うことを提唱している。

2番目は、米国の動きである。上院財政委員長のワイデン議員(民主党)と上院銀行委員長のブラウン議員(同)は、「巨大企業は減税による利益を、労働者に投資するのではなく、大規模な自社株買いを通じて富裕層の投資家や経営者に報いた」として、企業の自社株買いに2%の税金を課す案を公表している。

「太陽」とは

国家による強制としての税制を活用するのではなく、企業が自ら行動を変えていくように誘導する「太陽」としてはどのようなことが考えられるのか。

まず、広く企業行動全体をとらえて、企業が賃上げや設備投資を行いたくなるような環境の整備(デジタル・トランスフォーメーション、グリーンイノベーションなどの分野への支援、規制緩和による成長分野の拡大など)を国が行うことが必要であろう。

また企業が持続的な賃上げを行っていくためには、生産性の向上が必要で、それには人的資本向上に向けての教育や生産性の向上に結び付く投資を奨励していく必要がある。この分野への税制の優遇措置は、すでにいろいろ導入されている。(第92回交差点参照)

次に、スチュワードシップコードやコーポレートガバナンスコード、さらにはESG(環境・社会・ガバナンス)による市場からのプレシャーが考えられる。最近では、資産運用者の投資判断としてESGを採り入れることが多くなったが、賃金への配分は一つのメルクマールとして注目されている。

岸田総理は、賃上げを通じた分配が、企業のコストではなく価値創造の基盤になる投資であるとの考え方から、人の価値を企業開示の中で可視化する非財務情報の「見える化」の必要性を説いている。

ちなみに新しい資本主義実現会議の緊急提言では、「三方良し」(「売り手良し」「買い手良し」「世間良し」)の経営の重要性が指摘されている。

企業行動として注目すべきは、東京大学渡辺努教授のフェアプライシングの議論がある。わが国には、企業努力をする中でやむを得ない原価上昇を価格に反映させることを許容する雰囲気が無いので、企業はコストを逆算して利益を出そうと賃金を抑えてしまいがちだ。原材料費が上昇すれば、それを価格に反映させることは企業行動として当然のこと(フェアプライシング)であり、財・サービスに正当な対価が支払われることを通じて、物価上昇とともに賃金が上昇し行くことが重要だ。渡辺教授は、現在わが国で生じているコストプッシュの流れを企業がうまく価格転嫁できれば、分配に向けての好循環のスタートとなるかもしれない、という。企業行動を変えていくためには、一般国民(消費者)のマインドや行動も変えていく必要があるのだろう。

「新しい資本主義」は、企業行動、国民(消費者)、政府(国)それぞれの行動変化を求めている。

※本Reviewの英語版はこちら