X-2025-075

|

税・社会保障研究 レビュー・論考・コラム 令和7年4月より、「税」や「社会保障」をテーマとしたコラム(Review)を、以下の執筆者が交代で執筆してまいります。掲載されたコラムは「まとめページ」からご覧いただけます。 |

| ▼はじめに ▼人口のかたちが大きく変わる ▼その結果義務的な負担の分配も変わる ▼フラット(非累進的)VS 累進的な負担 ▼これまでの日本は非累進的な負担のウエイトを高めてきた ▼所得税も累進的になっていない ▼相続税収は増えている。しかも累進的 ▼新しい人口の形を生かす~ライフエンド時に消費税という着想 ▼おわりに |

▼はじめに

2018年(平成30年)に、「2040年を見据えた社会保障の将来見通し(議論の素材)」(以下「見通し」)[1]が作成された。高齢者人口がピークを迎える2040年頃を見据え、社会保障給付や負担の姿を幅広く共有するための議論の素材を提供することを目的としたものだ。そこでは、年金・医療・介護・子育て等の社会保障給付費全体について、2025年度は140.2~140.6兆円、2040年度には188.2~190兆円に膨らむとの見通しが示されていた。「見通し」は仮定に基づく長期推計であり、結果は相当の幅をもって見る必要があるが、2025年度(予算ベース)の社会保障給付費は140.7兆円であり、現時点では「見通し」の一定の信頼性がうかがえる。

社会保障給付は法律に基づいた義務的な性格の強い経費であるほか、保険料と公費(税等)で賄われており、最終的には国民一人ひとりがどのように分担するかが重要な論点である。しかし、経済成長のエンジンとなる現役世代(働き手)の数は、「人口推計」によると大幅に減少することが見込まれている。

「見通し」は、将来の社会保障から私たちが受ける受益と、それを支えるために必要な負担の規模を示した。本稿では、それが具体的に私たち一人ひとりにとってどの程度のものになるのか、また、それをどのように分かち合うべきなのかについて考えてみたい。

▼人口のかたちが大きく変わる

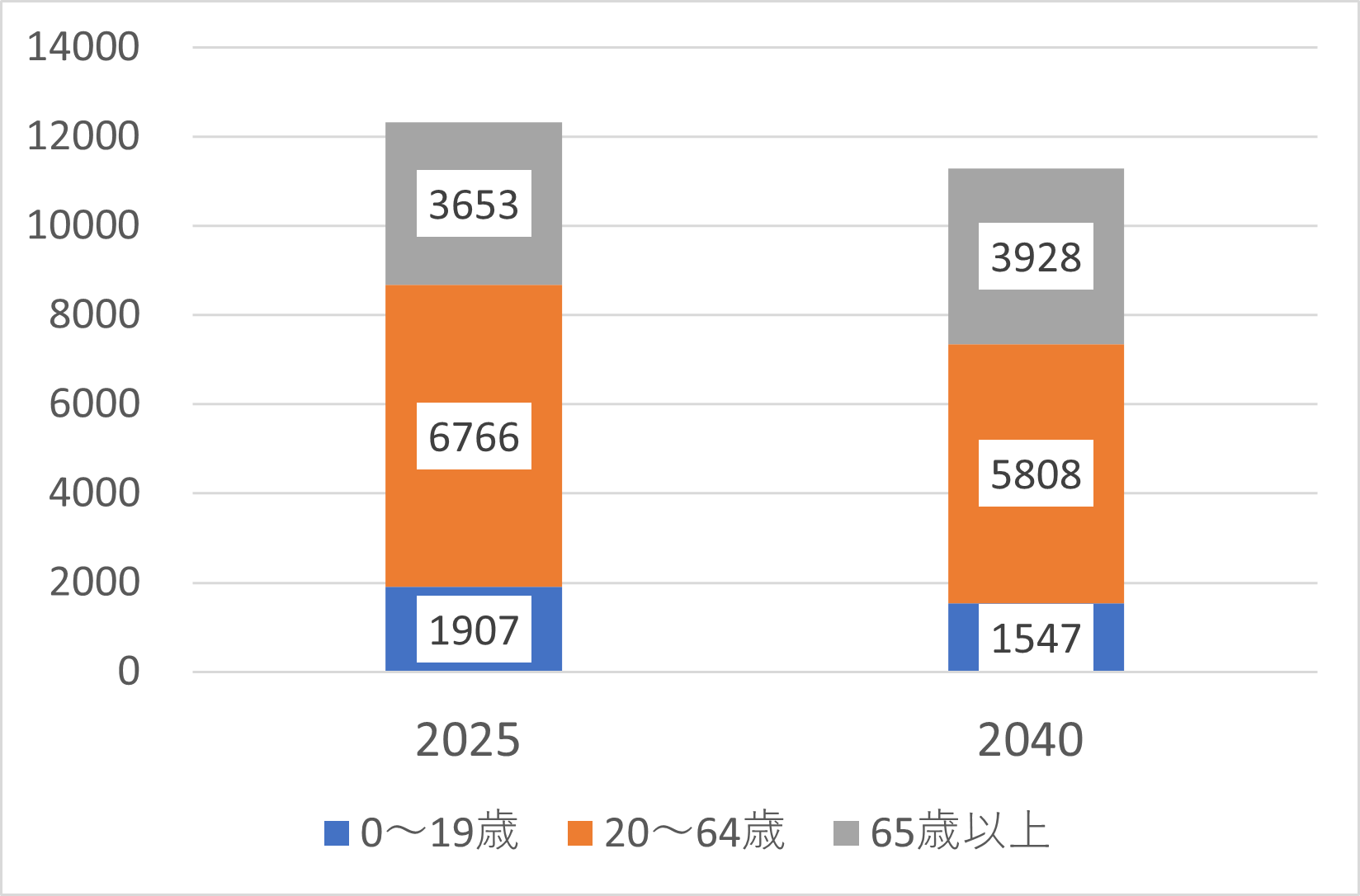

国立社会保障・人口問題研究所の令和5年推計(「人口推計」)によれば、2040年の日本の総人口は約1億1284万人と見込まれている。2025年より1043万人少ない計算だ。65歳以上(便宜上「年金世代」と呼ぶ)はおおむね3928万人で約276万人増える。寿命が延びる分だけ医療や介護の需要や年金給付は続く。一方、経済を成長させ。社会を支える中心となる20~64歳(便宜上「現役世代」と呼ぶ)は6766万人から5808万人へと、958万人減少する。

図1 人口の推移(15年後の日本)

(単位)万人

(出所)国立社会保障・人口問題研究所 「日本の将来推計人口 令和5年推計」(2023)推計結果表1-3 出生中位(死亡中位)推計を加工して筆者作成。

▼その結果義務的な負担の分配も変わる

この“人口のかたちの変化”は、税と社会保障の給付と負担の関係に直結する。税や保険料といった義務的な負担[2]を支払う中心となる人が1千万人近く減るのに、年金等給付を受ける側(年金世代)の人数はむしろ増える。この単純な不一致が、将来の財政をじわじわ圧迫する。

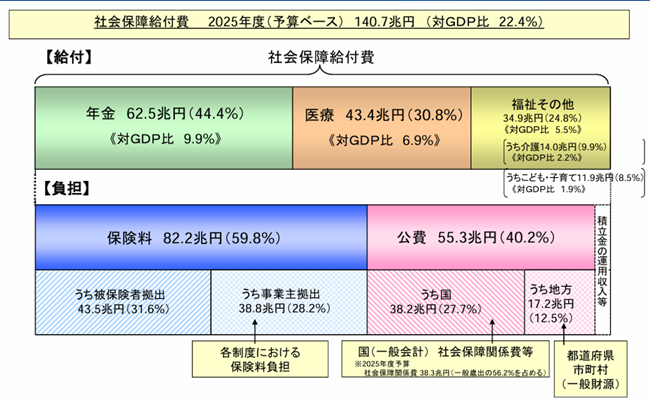

2025年において、社会保障の給付総額は140.7兆円となっている。その負担の側をみると、約6割・82.2兆円は被保険者(43.5兆円)と事業主(38.8兆円)が拠出する“保険料”で賄われ、残り約4割・55.3兆円は、国(38.2兆円)および地方(17.2兆円)の一般財源からの“公費”(国税、地方税、公債金等)で賄われる。

人口のかたちの変化が負担に与える変化の傾向や規模感をざっくりと知るため、ごく単純化して、負担額を2025年の現役世代人口6766万人[3]で割ると、保険料は1人あたり121万円を負担していることになる。

※なお、この金額は実際の個人の負担額を示すものではないことに留意。事業主負担分が含まれているほか、保険料全体に占める割合は大きくはないが、82.2兆円の保険料のうち65歳以上が負担した第一号介護保険料が3兆円[4]、75歳から負担する後期高齢者医療保険料が1兆4865億円[5]程度[6]あるので、個人ベースでの現役世代1人あたり社会保険料負担額の金額はこれより小さくなる。なお、2025年の社会保障給付140.7兆円を総人口1億2,226万人で割ると、1人あたり単純平均115万円となる。

図2 社会保障の給付と負担の現状(2025年予算ベース)

(出所)厚生労働省https://www.mhlw.go.jp/stf/newpage_21509.html

(出所)厚生労働省https://www.mhlw.go.jp/stf/newpage_21509.html

それでは、2040年についてはどうなるか。

「見通し」によれば、2040年において、社会保障の給付総額は188.2~190.0兆円[7]と見積もられている。また、保険料は106.1~107兆円(57%)と見込まれている。

これを、2040年の現役世代人口5808万人で割ると、単純平均で1人あたり保険料は183~184万円に跳ね上がる。

▼フラット(非累進的)VS累進的な負担

税は公共サービスの費用を賄うために国民から広く徴収する非対価的な一般財源であり、社会保険料は年金、医療、介護など特定の保険給付を賄うために被保険者が負担する対価性のある負担である。両者の機能や目的は異なっている。一方、どちらも歳出の最大項目である社会保障関係費の財源であり、国民からみれば負担であることに変わりはない[8]。

負担を分かちあう方法には、一般に、①国民から同じ率で集める方法(比例税・非累進的な税)と、②支払能力に応じて集める方法(累進税)がある。

①の典型例としては、例えば消費税がある。消費税は税率が均一であり、同じ金額のものを買ったならば高所得層も低取得者も同じ額の税を負担する。

また、社会保険料も、理由はあるが[9]、上限があり、高額所得者であっても負担額には上限があって大きくは増えない。

社会保険料負担(年額)は、制度に基づいて試算してみると、雇用主負担分を含めても上限年間450万円程度で頭打ちになりやすい[10]。給付の対価的財源であり、所得再分配を主目的とはしないため、原則として累進的な負担は採用していない。どんなに所得が大きくてもこれが上限であり、フラットな負担と言える。一方、累進的な税の典型である所得税については、2023年において、所得100億円超の43人は単純平均で一人当たり58億円あまりを納税[11]していると推察される。

高所得層になればなるほど、所得に占める消費の割合は低くなる[12]。消費税や社会保険料は、所得に対する負担の比率が低所得者ほど高くなるため、逆進的な税と言われる[13][14]。

②の例としては、所得税がある。累進的な税率が適用され、所得が大きいほど負担割合・納税金額も大きくなる。前述したように、最も納税した人たちは1人あたり58億円以上の納税を行っていると目される。

15年後の日本は、現役世代の減少が加速する社会だ。どちらがふさわしいのだろうか

均一に集める負担(非累進的)の場合、人数が減れば同じ額を集めるためには全員の負担率を上げる必要がある。そうすれば、所得が低いため、負担能力の低い人の負担が耐え難いほど増える可能性がある。

人口減少が加速するわが国の負担を支えるためには、支払能力に応じた負担(累進的な制度)を考えていく必要がある。

▼これまでの日本は非累進的な負担のウエイトを高めてきた

消費税や社会保険料は負担が大まかに言ってフラットであり、逆進的な負担とされている。ここでいう逆進性とは、単年度所得に対する実効税負担割合が、所得が大きくなるほど減ることを言う。消費税は消費にかかる税であり、低所得者ほど所得に占める消費の割合が高い。所得の大きな者は、所得に対する消費の割合は低くなるので、所得に対する消費税の負担率が低くなる。

社会保険料は、上限があり、一定以上の賃金には保険料がかからなくなるため、高所得者の平均負担率が低下する。また、賃金のみが対象となり、利子、配当、不動産所得等は除外される。

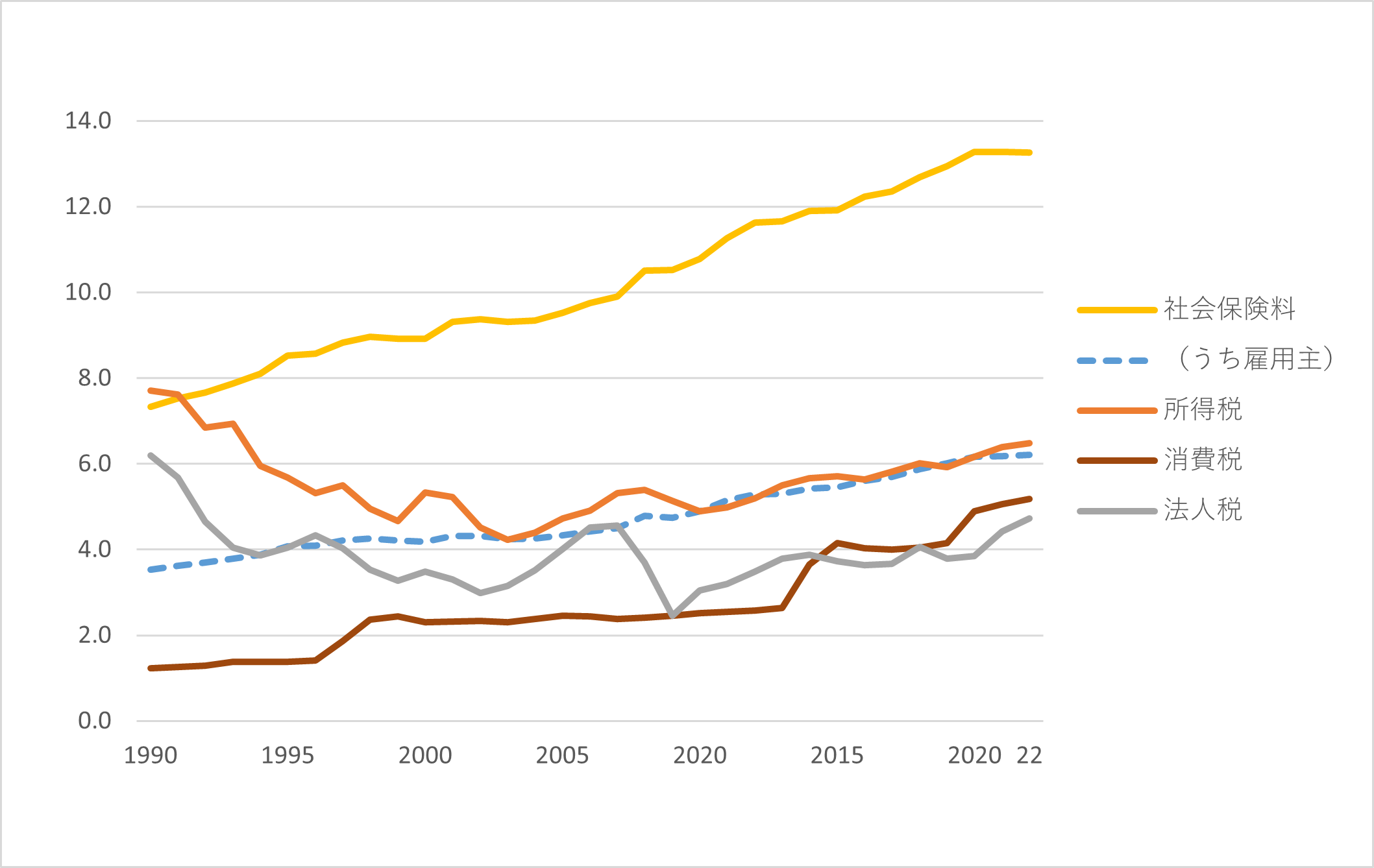

図3 社会保険料・消費税等の非累進的な負担のウエイトがシャープに上昇

(出所)OECD Revenue Statisticsより筆者作成

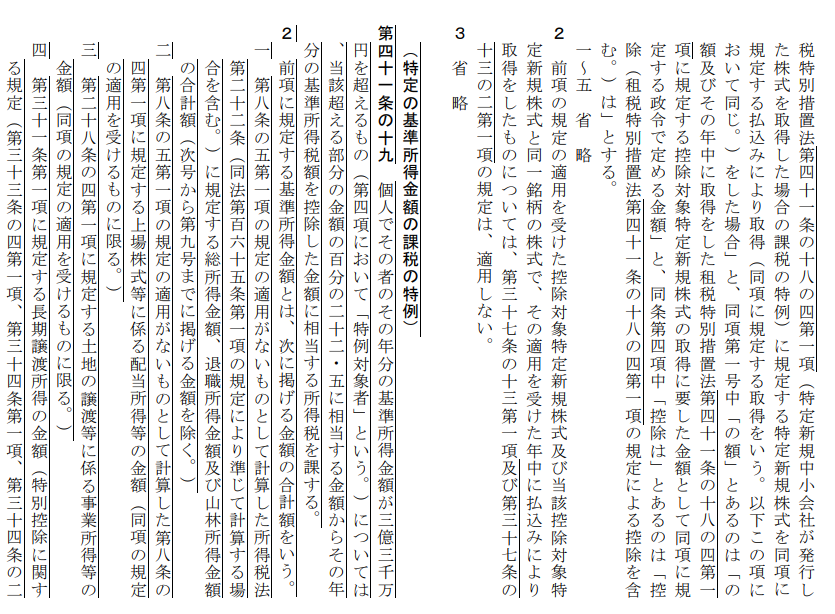

▼所得税も累進的になっていない

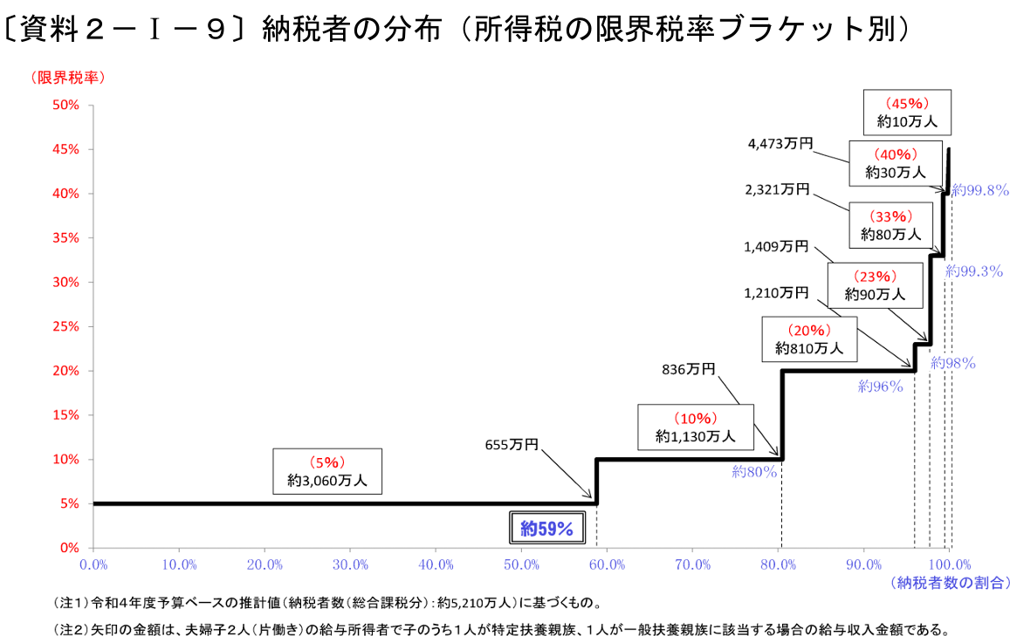

政府税制調査会によると、わが国では所得税納税者の6割が5%のブラケットの税率でしか所得税(国)を払っていない(2022)。図4に端的に示されているように、本来累進的である所得税が、実際にはフラットな税になっている。

図4 フラットな日本の所得税:3000万人の所得税負担は5%以下

(出所)税制調査会「わが国税制の現状と課題 ―令和時代の構造変化と税制のあり方」令和5年6月

このほか、金融所得が所得税最高税率45%を大きく下回る税率(20%)で課税されているため、所得が1億円を超えるといわゆる「1億円の壁」[15]によりむしろ実効税負担率が低下する問題がある。

また、2021年において、アメリカの納税者Top0.1%が所得税収の24.72%余りを納税しているのに比べ、日本のTop0.1%はその半分、13.08%しか納税していない[16]。日本の超富裕層の税負担率は、米国との比較を参考にすれば、十分な水準とは言えないだろう。

▼相続税収は増えている。しかも累進的

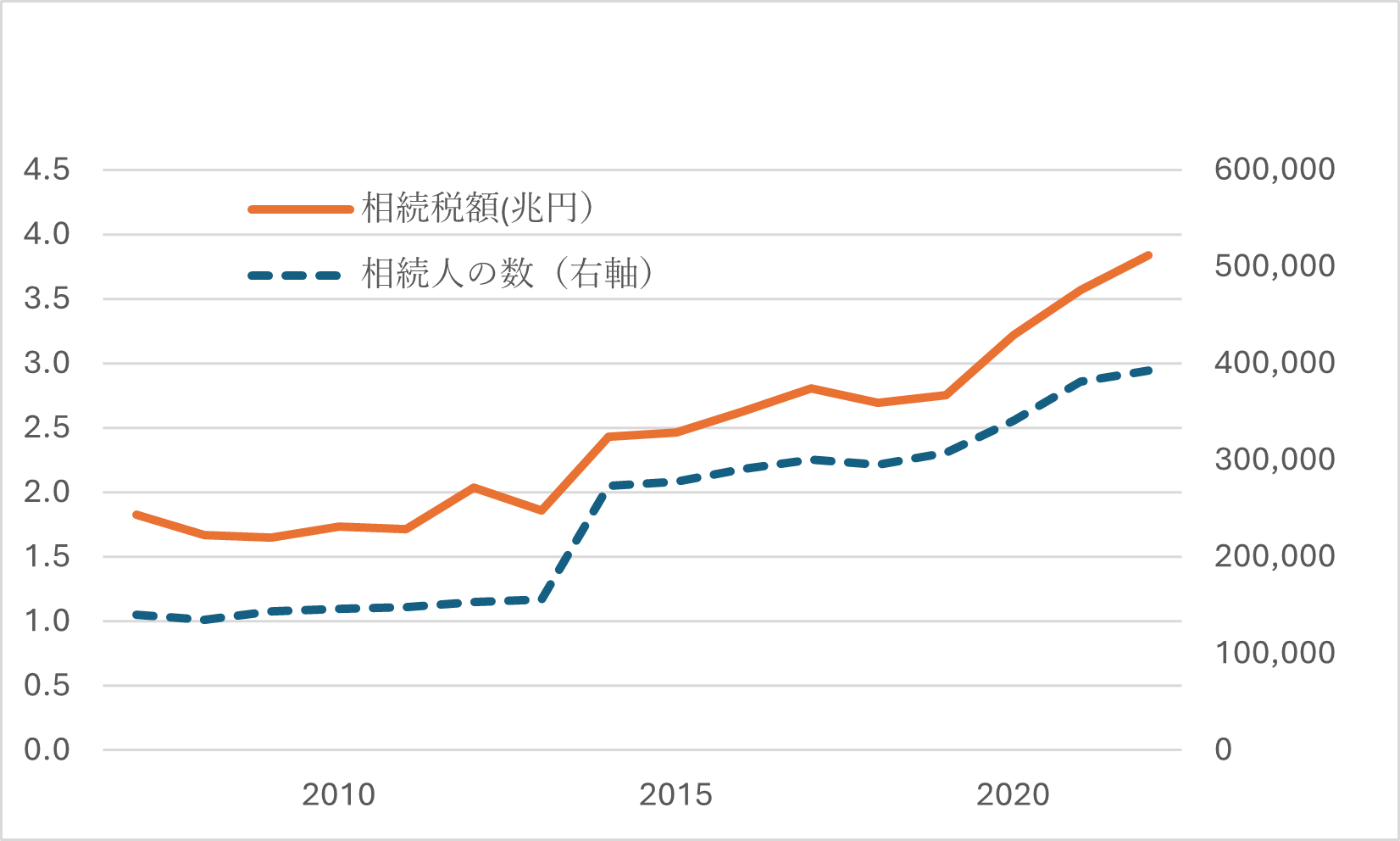

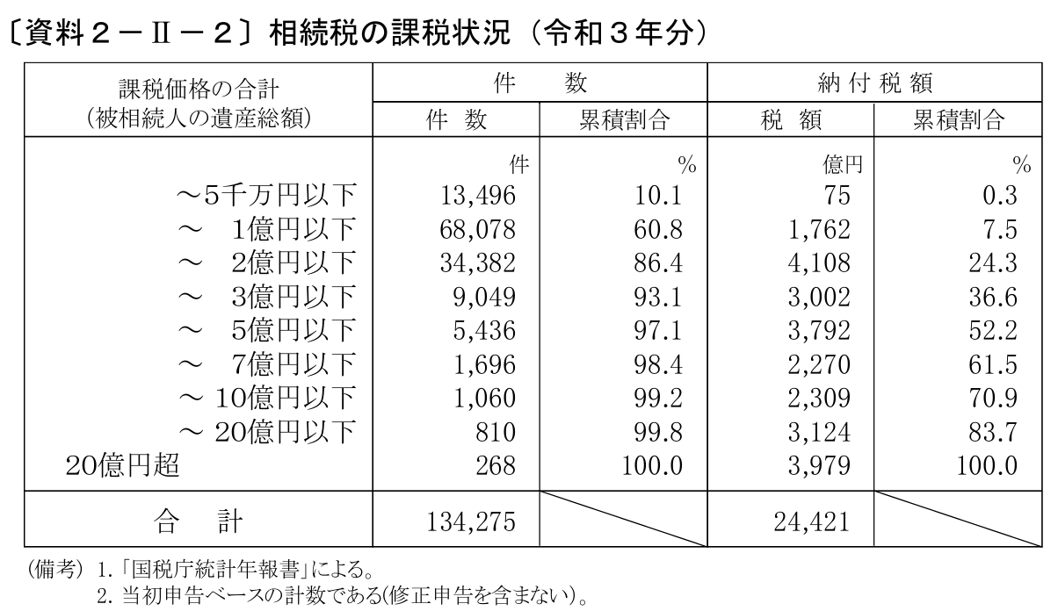

相続税については、近年税収が増えており、3.8兆円あまりになっている。また、その負担の在り方をみても、上位1%が全体の3割を納税している等、実態をみても累進的な負担構造になっている。

人口構造の変容にかんがみれば、今後とも財源としての存在感を増すものと考えられる。国際比較において日本が歳出で十分な投資をしていないと指摘される教育関係予算の財源に充てれば、世代間再分配の観点からの立派な政策オプションになりうるのではないだろうか。

図5 相続税収の推移(兆円)

(出所)国税庁統計年報各年より筆者作成

(出所)税制調査会「わが国税制の現状と課題 ―令和時代の構造変化と税制のあり方」令和5年6月

▼おわりに

今日、政府歳出の最大項目は社会保障という義務的な性格の強い経費であり、その比重の高まりはインフラ整備・科学技術・教育といった政策的経費の裁量余地を圧迫している。人口構造が大きく変わる前に、限られた財源をどう設計し直すかが問われている。現役世代は中長期的に縮小する一方で、医療・介護・年金の需要は高水準で続く。政策に必要な資源が痩せ、負担だけが将来世代に残りかねない。

レーガノミクスで知られるレーガン大統領は「赤字は国民の税負担が小さいからではなく、政府が使い過ぎるから生じる」と主張したが、経済成長のエンジンとなる現役世代の人口が縮んで行く日本にもあてはまりそうだ。負担を増やさないためには、歳出増・給付増には、どんな理屈があるにせよまずは注意深くあるべきではないだろうか。重要なのはこの国の制度と人口動態に即して、手遅れにならないうちに実効的な処方箋を描くことだ。

労働力人口が縮小する局面で持続可能性と公平性を両立させるためには、中・低所得者の就労インセンティブを損なわず、負担能力の差を適切に反映する「支払能力に応じた負担(応能負担)」の回復・強化であるべきだろう。これが、本稿が訴えたい“キーワード”である。

具体的には、既に検討メニューに掲げられているが、医療・介護保険における負担への金融所得の反映に向けた具体的な制度設計[17]や標準報酬月額の上限引上げ等社会保険料の上限の見直し[18]の更なる強化によって、高所得層の負担能力を制度に的確に織り込むことが考えられる。

また、近年おおむね3兆円規模で推移してきた相続税収を、若年世代の教育投資に配分することで、世代間の再分配機能を補強することも考えられる。

所得税では、税制全体としての累進構造の実効性を高めるため、低率で分離課税(20.315%)されている金融所得課税の税率引上げに取り組むべきだろう。

税は、未来のコミュニティへの参加費であり、社会保険料は将来のライフリスク回避の必要経費である。せっかく納めるのなら、人の努力を後押しし、政策的経費に振り向ける余地を生み、次の世代の選択肢を広げる制度にしたい。応能負担を軸に据え、持続可能で公平な税・社会保障へと、いま舵を切ることを考えるべきだろう。

[1] 内閣官房・内閣府・財務省・厚生労働省「2040年を見据えた社会保障の将来見通し(議論の素材)」2018年5月21日

[2] 財務省は、「国民負担率」について、「租税負担及び社会保障負担を合わせた義務的な公的負担の国民所得に対する比率です」と定義している。

[3] 本稿では、2025年の人口について、国立社会保障・人口問題研究所 「日本の将来推計人口 令和5」によっている。

[4] https://www.mhlw.go.jp/content/zaiseinoshikumi.pdf?utm_source=chatgpt.com 3頁

[5] 厚生労働省 https://www.mhlw.go.jp/content/12403500/001283120.pdf 別紙

[6] これらのほか、実際には65歳~74歳の高齢者が支払った健康保険料があるが、区分した金額が公表されていない。

[7] 現状投影ベースによる。内訳は、年金73,2兆円、医療68.3兆円、介護24.6兆円、子ども・子育て13.1兆円、その他9.4兆円

[8] 現実の制度では基礎年金の1/2公費(税)負担や、一般財源である消費税収の社会保障目的化など、両制度は融合している。

[9] 厚生年金(被用者保険)の場合、年金給付額に大きな差がでないようにするため、また、事業主が半分することに配慮するため、等と説明されている。厚生労働省「厚生年金等の標準報酬月額の上限の段階的引上げについて」項目2.「標準報酬月額の上限設定の考え方」。国民健康保険については、受益との関係での納付意欲ほかが理由としてあげられている。厚生労働省「国民健康保険の保険料(税)の賦課(課税)限度額について」1頁

[10] 健保+介護:標準報酬月額上限139万円×12×(東京都9.91%+介護1.59%)=1,918,200円+標準賞与額上限573万円×(同率)=658,950円。合計2.58百万円

厚生年金:標準報酬月額上限65万円×12×18.3%=1,427,400円+(標準賞与額上限150万円×2回)×18.3%=549,000円。合計1.98百万円

[11] 国税庁申告所得税標本調査(令和5年)第1表

[12] 内閣府「年次経済財政報告経済白書」(平成22年度)202頁

[13] 消費税の逆進性については、税制調査会「わが国税制の現状と課題 ―令和時代の構造変化と税制のあり方」令和5年6月164頁参照

[14]社会保険料の逆進性については、東京都税制調査会第3回小委員会配賦資料 <https://www.tax.metro.tokyo.lg.jp/documents/d/tax/05-3> (令和6年8月20日)3頁参照

[15] 岡直樹「金融所得課税・富裕層課税の新たな展開」(ファイナンシャル・レビュー・2024)図4

[17]「経済財政運営と改革の基本方針2025」(骨太2025)・令和7年6月13日閣議決定39頁では、「現役世代に負担が偏りがちな構造の見直しによる応能負担の徹底」として、「医療・介護保険における負担への金融所得の反映に向けて、(略)具体的な制度設計を進める」。としている。

[18] 厚労省「年金制度改正法(令和7年)の概要」