前回(2月22日本欄)、消費増税にともなう経済変動(駆け込み需要とその反動減)が、わが国では大きいのに対してドイツや英国ではほとんど見られないことを紹介した。背景には、事業者の消費税と価格に対する考え方の相違、「わが国に特有な問題」があるのではないか、とも指摘した。

では、「わが国に特有な問題」とはどんなことなのだろうか、わが国消費税の導入の経緯を詳細に記述した拙著「日本の消費税」(納税協会連合会)を紐解いてみた。

わが国では平成元年(1989年)に導入された消費税だが、当時の資料をみると、中小事業者を中心に、税制の円滑な転嫁が難しく、結局事業者の負担となるのではないか、という懸念が強く表明されていた。

そもそも消費税は、価格の上昇を通じて最終消費者に負担を求める間接税である。間接税というのは、「納税義務者は事業者だが、税の負担者は最終消費者」ということである。しかしこの定義は、講学上のもので、実際の価格転嫁は、その時々の経済状況や事業者の力関係、価格支配力、さらにはその商品のもっている価格競争力などにより異なってくる。

とりわけ最終段階の、小売事業者が消費税を消費者に価格転嫁できるかどうか(BtoC)は事業者にとってクリティカルな問題なので、公正取引委員会は「『消費税の転嫁と独占禁止法』についての手引き」(昭和63年12月30日)や「消費税導入に伴う価格表示について」(平成元年2月17日)を公表し、事業者への価格指導や規制を大々的に行った。

あわせて当局も、適正転嫁指導ということで、事業者が消費者に消費税を負担できやすくなる方法を手取足取り指導した。

消費税の表示についても、きめ細かいガイドラインを示し、「外税」表示を認めるとともに、「店頭表示価格は消費税抜きの価格です。お買い上げの際、レジで消費税額をあわせてお支払いください」としてレシートに消費税額を別記することなどを容認する指導を行った。(拙著「日本の消費税」275ページ以降)

一方で消費者側としては、過剰転嫁による便乗値上げや免税事業者の「益税」について大きな関心を寄せ、とりわけ「益税」については、マスコミなどで大きく取り上げられ批判されるところとなった。

前回、欧州の事業者にとって、消費税率の引上げはワンオブゼムの価格改定事由という認識だと述べた。このような発想ができるのは、わが国と異なり、消費税込の総額表示が義務付けられていることが大きく影響していると考えられる。つまり総額表示方式が、事業者の価格の自由度を高めているのである。

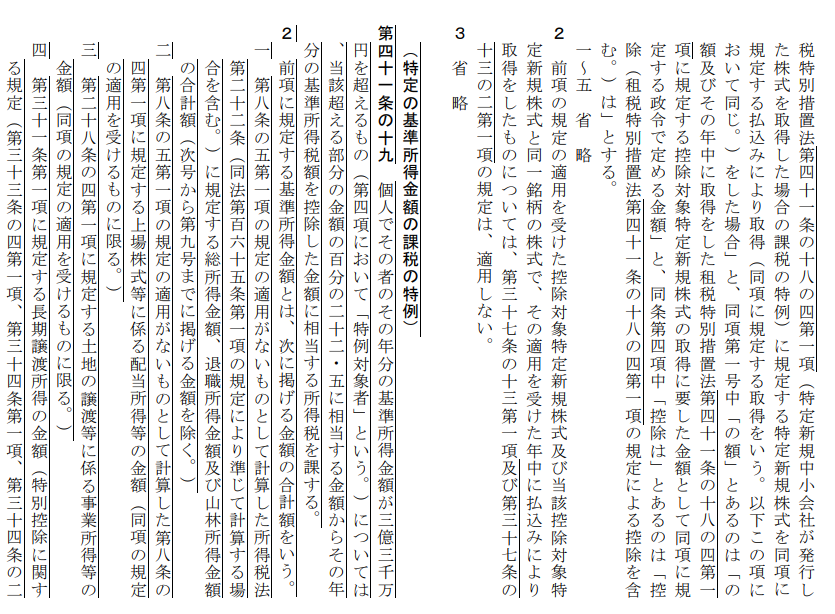

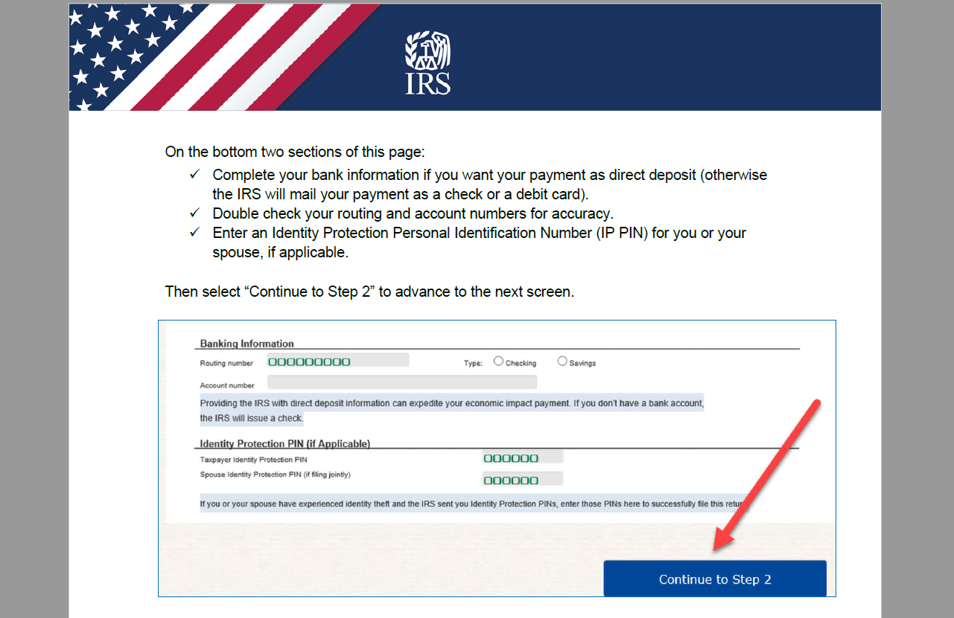

そこでわが国でも2004年4月から、外税方式による最終的な支払価格に対する消費者のわかりにくさへの配慮から、総額表示義務が導入された(消費税法63条)。

しかし、消費税率の8%、10%への引き上げのタイミングでは、事業者の「価格転嫁のしやすさ」を優先させて、消費税転嫁対策特別法(「消費税の円滑かつ適正な転嫁の確保のための消費税の転嫁を阻害する行為の是正等に関する特別措置法」平成25年、公正取引委員会)により特例として、誤認防止措置を講じていれば税込み価格表示をしなくてもよい(税抜き価格の表示を認める)こととした。これにより、価格表示は外税と内税が混在し、消費者にとってわかりにくくなった。

このような、価格に対する過剰ともいえる政府の関与は、本来自由なはずの事業者の価格に対する認識を固くさせ、結果として消費増税日の直前の値札の張り替え、一斉値上げという「わが国特有の慣行」を温存することになったのではないか。このことが消費増税前後の経済変動を大きくした大きな要因であると考えられる。

欧州には、「便乗値上げ」の禁止をする特別な法律は存在しない。消費税の長い歴史の中で、価格形成を市場にゆだねることが経済変動を生じさせないという知恵を学んでいるためであろう。

問題を整理してみたい。

まず、個々のモノ・サービスの価格には、原材料費のような直接原価だけでなく、輸送費や梱包費、電気・ガス・水道代、広告宣伝費、さらには人件費などが含まれている。

そしてこれらのコストが、顧客に転嫁できるかどうかは、時々の経済状況、需要と供給のバランスによる。その場合の価格は、税込み価格(総額表示価格)であり、税抜き価格ではない。

わかりやすく言えば、銀座には一杯1000円のコーヒー店があるが、それは「銀座は地代・家賃が高い」からではなく、「銀座では、1000円でもコーヒーを飲む人がいるから」である。価格が、需要と供給によってきまる以上、事業者にとって最も重要なことは、コストが日々変化する中で、どのような価格をつけたらこれまでと同じマージンを確保できるか、という点にあり、そこは事業者にフリーハンドがあるはずだ。

もう一つ、消費者の誤解とも思われることがある。それは、個々の商品ごとに消費税額が計算されるわけではない、ということである。消費税納税額は、「売り上げ×消費税率」から「仕入れ×消費税率」を差し引いて計算する。これは、「売り上げ-仕入れ」×消費税率ということで、事業者の付加価値全体に対して消費税額が計算されていることを示している。消費税は売上全体として転嫁できていればよいのである。

したがって、一斉に個別商品ごとに値札を張り替えなければいけないというわけではない。現に、マクドナルドは消費税率5%でも8%になっても、100円(総額表示)に目玉のコーヒー価格を据え置いた。おそらく消費増税分以上に値上げした品目もあるはずだ。

このようなことが、事業者の転嫁を確実にするという大義名分の下で忘れ去られ、政府や公取による過剰な規制・指導が、価格に対する硬直的な感覚を植え付け、これが結果として消費増税時の一斉値上げ、駆け込み需要、その反動という不安定性をもたらしたのではないか。

その意味で、転嫁対策特別法やこれに付随して実施されている転嫁対策のありかたは、改めて見直す必要があるのではないか。

一方、マスコミ(さらには消費者)は、過剰転嫁、便乗値上げということに対して、正しい知識のもとで判断を行うべきだと考える。日本で、前回説明したドイツのような、軽減税率も標準税率も価格は同じ、という事業者が現れたら、マスコミは「益税」との批判をする可能性がある。しかし、「益税」とは何か、過剰転嫁ということであれば、全体として転嫁されているかどうかが問題で、事業者の価格設定のフリーハンドを縛るような批判は慎むべきだ。

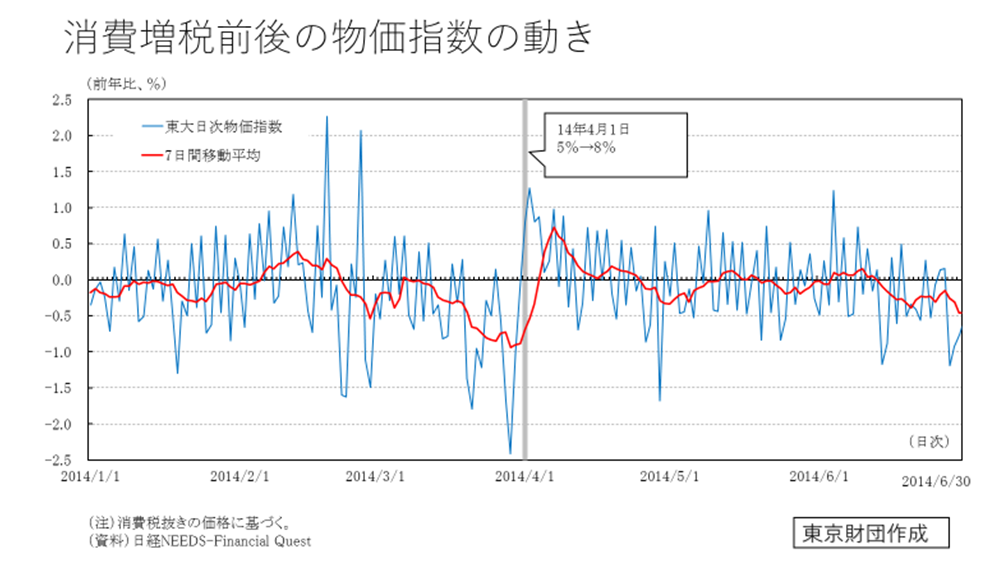

加えて、事業者は、自ら駆け込み需要をあおる販売戦略を自粛することが必要である。価格の動きを細かく見ていくと、駆け込みセールが行われる増税直前(2014年3月後半)には、CPI(東大日次物価)が下がっている。価格を下げてでも、在庫一掃セールを行っているのではないだろうか。

とりわけ自動車や住宅は、セールスマンが、消費増税前の駆け込み販売をあおる姿が見られるが、これは自らの首を絞めるだけなので自粛すべきだ。

わが国では、消費税は欧州諸国から輸入された「新税」であった。それだけに、導入時には、便乗値上げや転嫁不足に対して過剰ともいえる指導や規制が行われ、その後も続いてきた。このことが消費増税に伴う経済変動を大きくしたといえよう。

価格は需要と供給により決まる、消費税というコストによって決まるのではない、という大原則を念頭に置き、事業者の価格設定の自由度を高めるような環境整備をする必要がある。これが消費増税に伴う経済変動の平準化につながる。

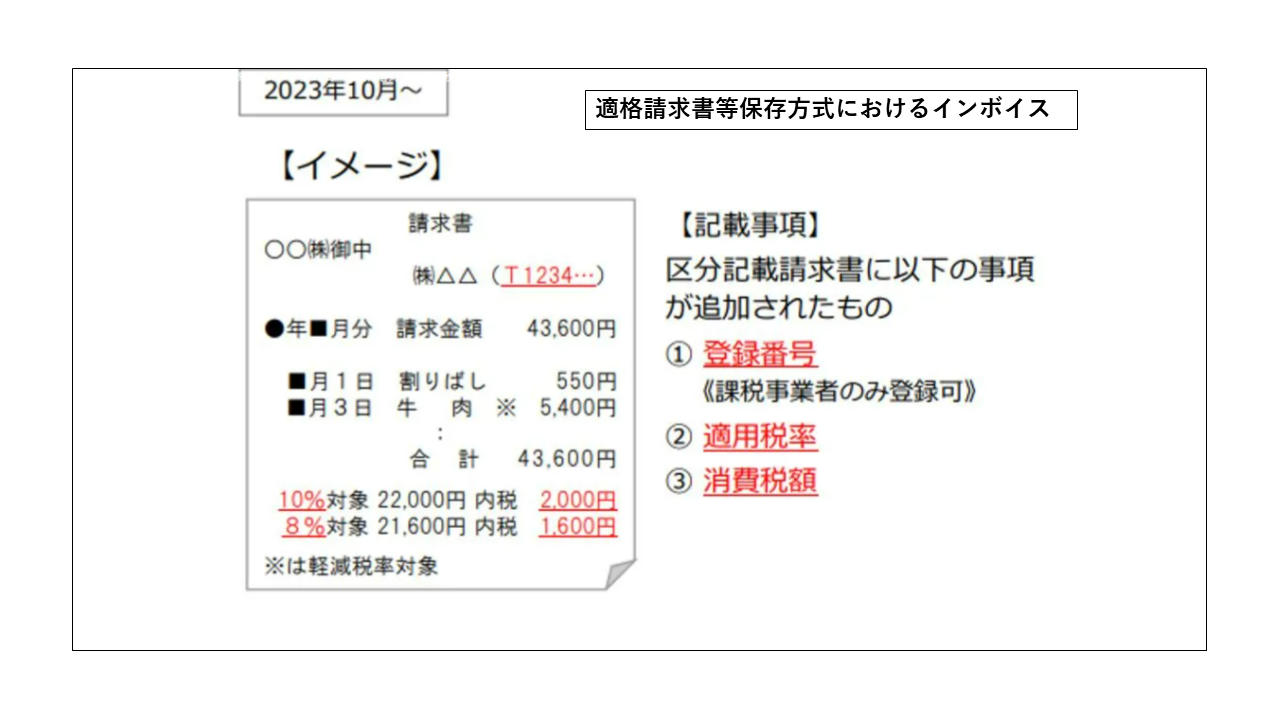

次回(第3回)は、事業者間の価格転嫁とインボイスについて書いてみたい。