「平成の税制を振り返る」(全4回)の最終回は、財源調達機能の回復をどのようにはかっていくかという点について、私見を述べてみたい。

1. AI発達社会と財源の必要性

AI(人工知能)の発達がもたらす社会は、わが国や世界の経済・社会にとって、半分の人が失業する「デストピア」なのか、半分しか働かなくてよい「ユートピア」なのか今のところ定かではない。

一方、確実にやってくるのは「格差社会」である。イスラエルの政治学者ハラリ氏は、著書「ホモ・デウス」(河出書房新社)の中で以下のようなことを記述している。

「AIの発達により、人間を単なるデータの集合体とみるデータ至上主義が台頭して、アルゴリスムがわれわれを支配するような時代がやってくる。そのような社会では、アップグレードされた少数の特権エリート階級が生まれ、残りの大部の者は彼らに支配された劣等カーストになる。そして自由主義のイデオロギーの基盤が崩壊、大衆の時代が終焉し果てしない格差社会が出現する。人間はアルゴリズムに支配されたデータに代わっていき、土塊のように流されていく存在になる」(筆者要約)。

そのような中、国家が、無条件に、つまり勤労や所得・資産の多寡にかかわらず、最低限の生活を保障するための給付を行う制度であるベーシックインカム(BI)が提言され、スイスでは国民投票が行われ(否決)、フィンランドなどでは社会実験が実施されている。

BIの導入には巨額の財源が必要になるので、その点を議論しない限り現実的なアイデアとはいえないが、AI社会のもとで生じる途方もない格差是正のための社会保障給付、さらにはAIに負けないための新たな発想の下での幼児から高等教育までの大改革のための費用は確実に必要となろう。これらの財源は、「高齢化に伴う社会保障費の増大」とは全く異なる新たな社会ニーズであり、これに備える必要がある。

では具体的にどのように財源を調達していくのか。

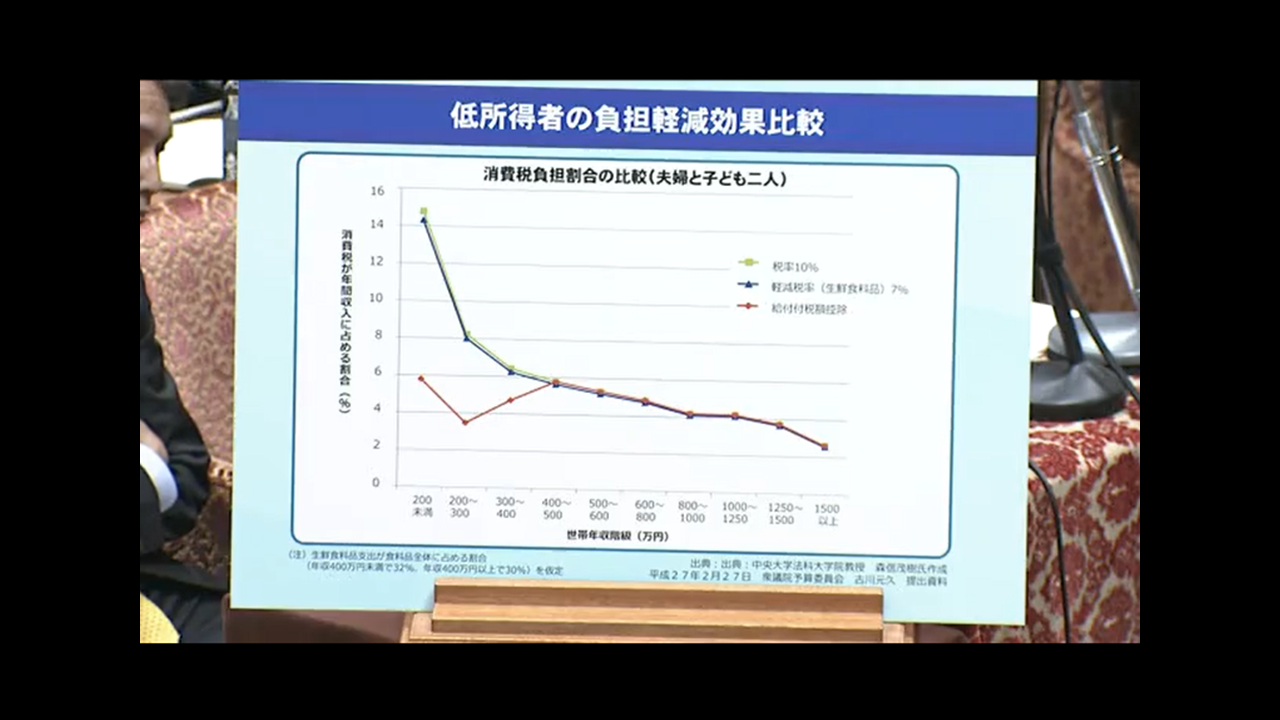

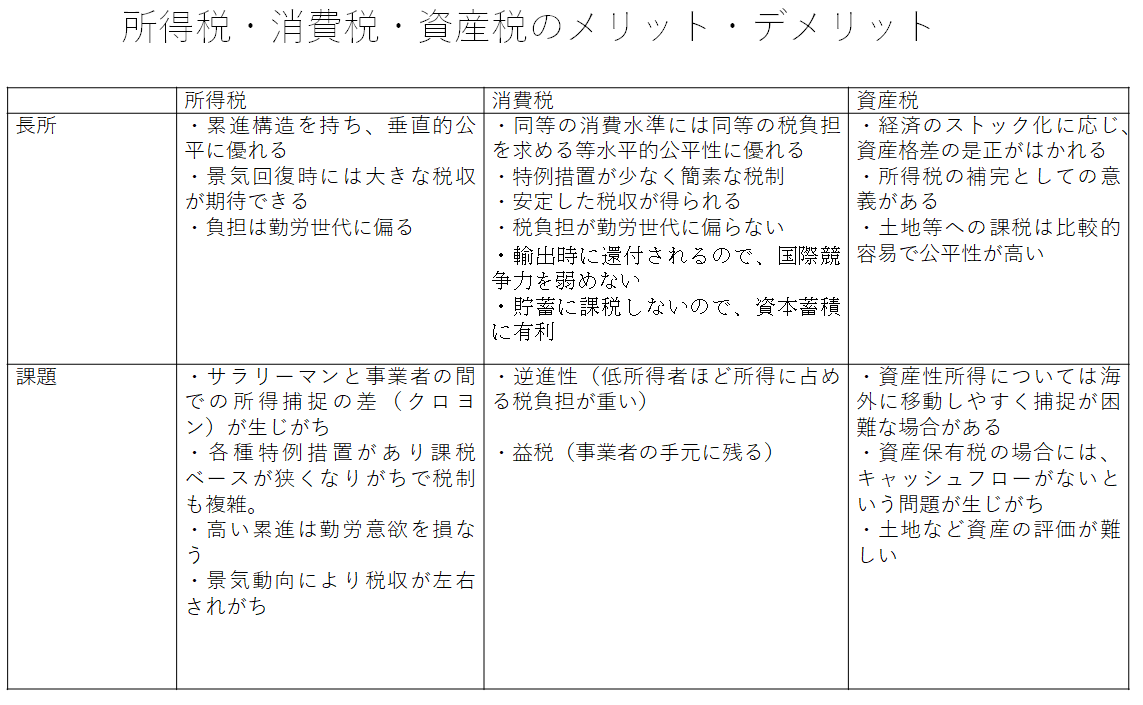

2. 消費税率のさらなる引上げ

税金の課税ベースは、所得・消費・資産の3つであり、そこに課税していくほかはない。その場合のメリ・デメを比較すると、以下の表になる。これを見ると、財源の調達という意味では、消費税率の引き上げが、経済に与える負荷も少なく、高齢者も含めあらゆる世代が負担し、国境調整が行われるので国際競争力も損なわない、最も優れた方法であるということができる。

図1 所得・消費・資産課税の長所・短所

しかし、消費税率の10%を超える引上げは、なかなか政治アジェンダにはなりにくい。アベノミクスの下では、政府が借金をしても、日銀の大量な国債買い入れにより、「市場」には何ら警報が鳴らないようになっている。

しかし、消費税率の10%を超える引上げは、なかなか政治アジェンダにはなりにくい。アベノミクスの下では、政府が借金をしても、日銀の大量な国債買い入れにより、「市場」には何ら警報が鳴らないようになっている。

加えて、わが国の政治・経済思想の問題も大きい。米国など先進諸外国には、「政府の規模を少し大きくして、個人のリスクを少なくしたり社会保障を充実させよう」という勢力が存在する。米国ではこのような考え方がリベラルと称されている。

わが国にも、「持続可能な社会保障のためには税負担増もやむを得ない」という世論が3-4割存在する。しかしわが国には、このような世論の声を救い上げる政治勢力がない(野党はそもそも消費税率引上げに反対)。これが、与党内で消費増税をアジェンダとすることを難しくしている。

3. 受益と負担の問題―冷淡・軽税国家と親切・重税国家

京都大学の故高坂正尭教授にひそみに倣えば、世界には「冷淡・軽税国家」と「親切・重税国家」しかない。先進諸国の政治は、国民負担を上げて社会保障を充実する「親切・重税党」と、負担は最小限にして自己負担・自己責任を重視する「冷淡・軽減党」との間で政権交代が繰り返されてきた。

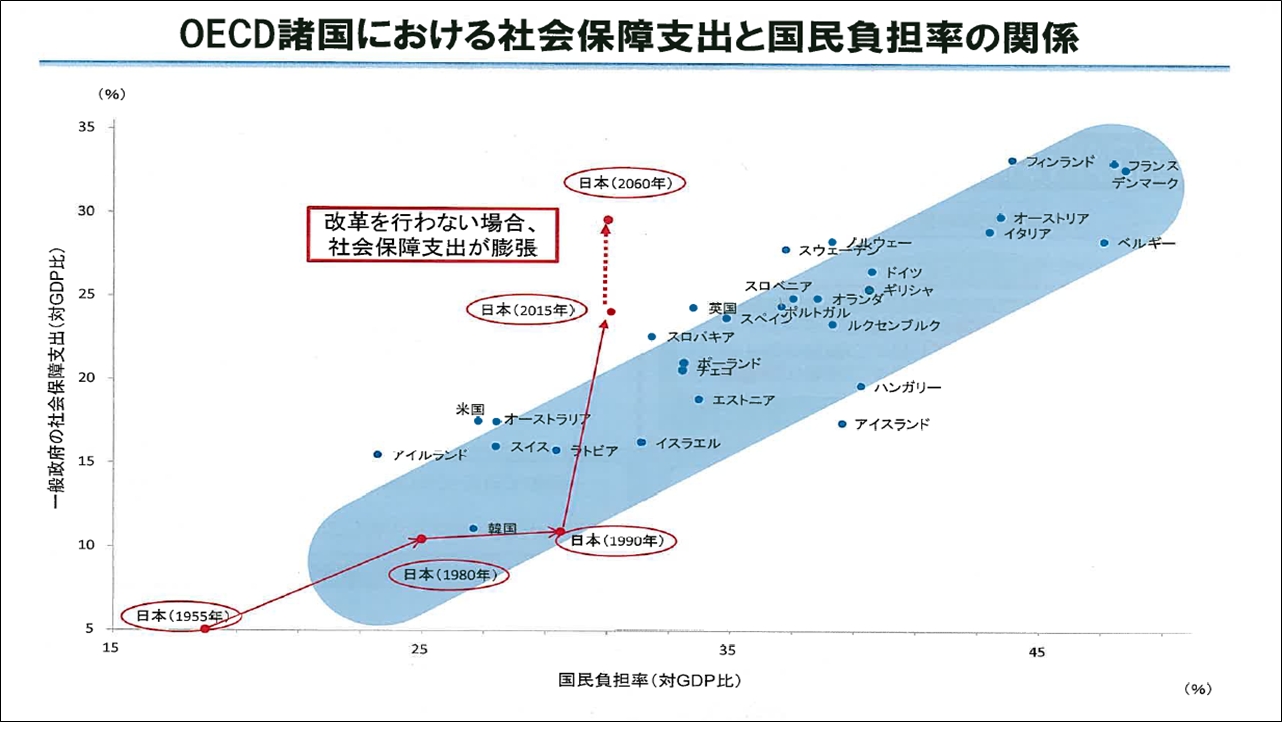

実際先進国の「負担」と「受益」の関係を見ると、図表2のようになっている。縦軸は社会保障支出(「受益」)の大きさを表し、横軸は国民「負担」の大きさを表している。この図を見ると、おおむね「受益」の大きい親切国家は、「負担」も重いということ(その逆も)を示している。しかしここから読み取るわが国の姿は、「受益」と「負担」とが大きくバランスを崩す方向へ進みつつある。

図表2 OECD諸国における社会保障支出と国民負担率の関係

高齢化で社会保障が最大関心事になっているわが国でも、政治の対抗軸はこの2つであるべきだ。受益と負担のアンバランス(将来へのつけ回し)を、国民負担の増加で対応する(親切・重税国家)のか、歳出削減を中心に対処する(冷淡・軽税国家)のか、これを国民に問うということになるはずだ。

わが国の問題がさらに複雑なのは、すでにわが国は先進国最大の財政赤字を抱えており、これへの対応も考えなければならないことだ。財政赤字の原因は、給付が負担を上回るという政策を長年継続してきたことだ。

つまりわが国では、財政赤字の解消という課題を長年放置したうえで、追加財源が必要になる教育・社会保障の充実を財源のあてなく進めてきた。この二重構造を国民に理解してもらうことから議論を始める必要がある。

消費税10%後の議論を立ち上げていくには、地道に国民の受益と負担の議論を継続していくほかはない。また、引上げの方法については、毎年1%あるいは0.5%ずつ数年かけて上げていく社会保険料負担方式が参考になる。04年の年金改革では、社会保険料(厚生年金)の改定が05年から13年にかけて毎年0.354%ずつ引上げられ17年度に18.30%となり終了した。

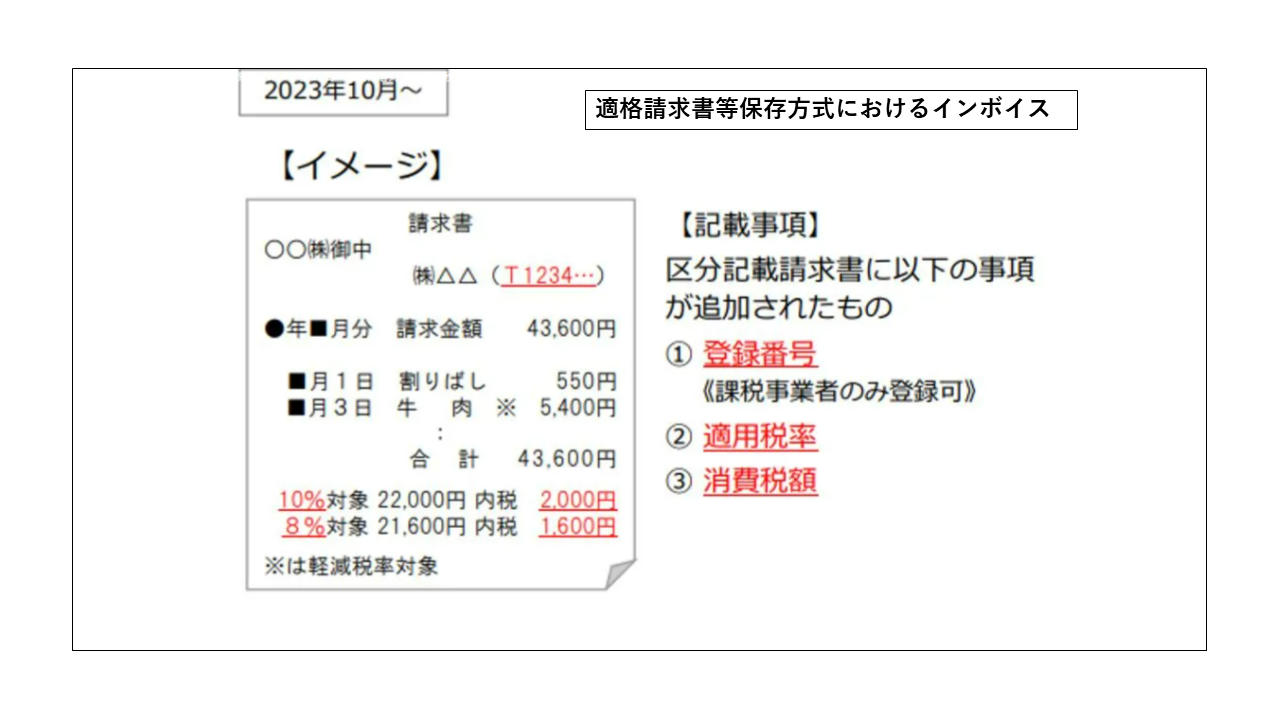

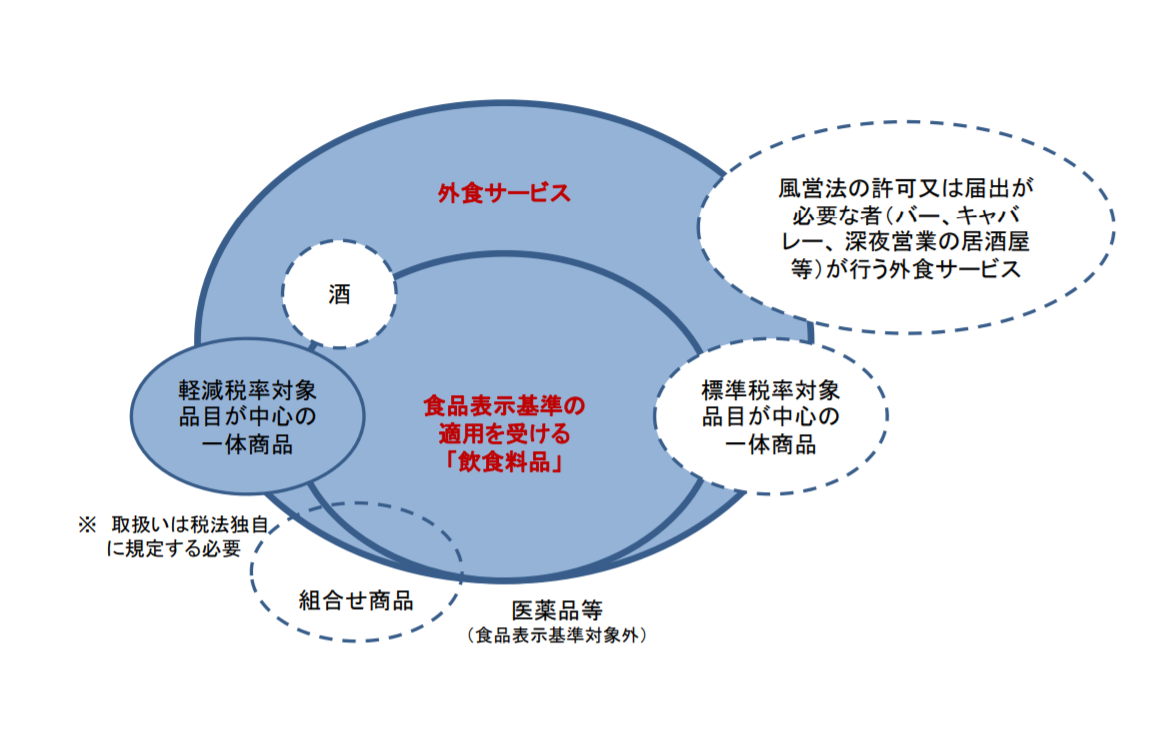

インボイスの導入(2023年)や軽減税率導入に伴うレジの近代化が進み、消費税でもこのような方法が可能になったといえよう。

4. 特定財源・目的税を考える

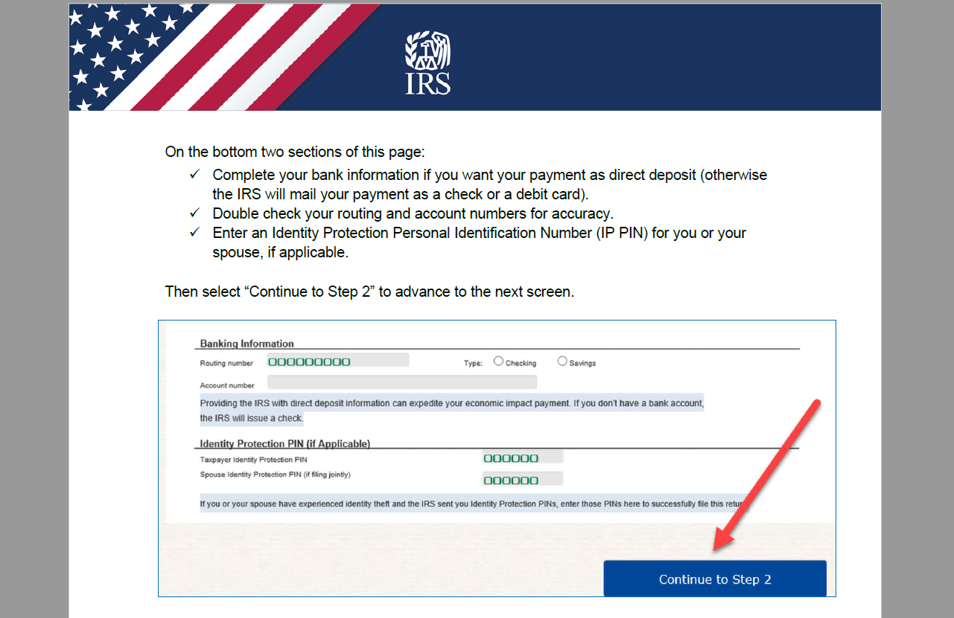

2019年1月より国税としては27年振りとなる新税として、国際観光旅客税が導入される。出国旅客に対し1回につき1,000円の負担を求め、航空会社を通じて徴収を行う税で、平年度で430億円程度が見込まれている。

税収は、観光基盤の拡充・強化を図り、地方創生などにも活用できるので、受益が目に見える形で現れる。法律で使途が規定された特定財源で、事実上の目的税である。

2024年度からは森林環境税(国税)が導入される。個人住民税に1人あたり1,000円を上乗せして年間で約600億円の税収を確保し、市町村や都道府県を通じて地球温暖化防止や森林整備等に使われる。使途は、国民全員が受益する森林対策に限定されており、目的税である。

このように、新税としての特定財源・目的税が相次いで導入される背景は、「受益」と「負担」の関係が見えやすく、国民の理解が得られやすいという理由からであろう。今後、所得・消費・資産の中で新たな負担を考えていく場合の一つのヒントといえるかもしれない。

前回述べたが、公的年金等控除の縮減を財源とした「年金財源強化目的税(仮称)」は、公的年金等控除を縮減して、その財源を年金財源の強化に活用するというアイデアである。年金積立金は少子高齢化の進展により少しずつ取り崩されているが、この新たな税収により後年度に先送りすることができ、年金の持続可能性を高めることが狙いである。また高所得者の年金縮減にもつながり公平性が高まる。負担者は余裕のある年金受給者で、受益者は将来の受給者で、世代を超えた「受益」と「負担」の繋がりとなる。

この他にも、AIの本質である無形資産への課税や、富そのものに課税する富裕税など、「令和」の時代には、もう一度税の原点に立ち戻って、あらゆる税目を見直していくことが必要となろう。