| 1. 一律給付のムダを排し、公平で手厚い支援を 2. 「一律給付して申告で事後清算」するのは非現実的 3. 「公平」と「迅速」に問題があるわが国の対策 4. 収入情報の迅速な把握 5. 英国のリアルタイム情報制度 6. 可能になる給付(社会保障)とマイナンバーの情報連携 |

1.一律給付のムダを排し、公平で手厚い支援を

緊急事態宣言が延長され、収束の見通せぬコロナ禍だが、当面は国民の生活支援に重点を置いた政策を継続していくことが必要だ。インバウンド需要や外食の落ち込みで資金繰りが苦しくなっている中小事業者への支援や、ひとり親子育て世帯などへの支援は、命にかかわるものとして給付を継続していく必要がある。またコロナ禍の影響が、非正規雇用者やフリーランスなど低所得者に偏って及んでいることは問題で、そこにピンポイントに焦点を当てた対策を考える必要がある。

一方で、前回の特別定額給付金のような国民一律給付をおこなうことは、欧米にも例がなく税金の無駄だ。本当に必要な困窮者への給付も手薄になる。コロナ禍でも増益を上げる会社の従業員や年金生活者の収入には基本的に影響はない。

2.「一律給付して申告で事後清算」するのは非現実的

一方、国民全員に給付して事後的に所得として処理し、申告で取り返せば中低所得者だけに恩恵がいきわたるという「事後精算方式」や「所得連動型現金給付」を唱える識者がいる。

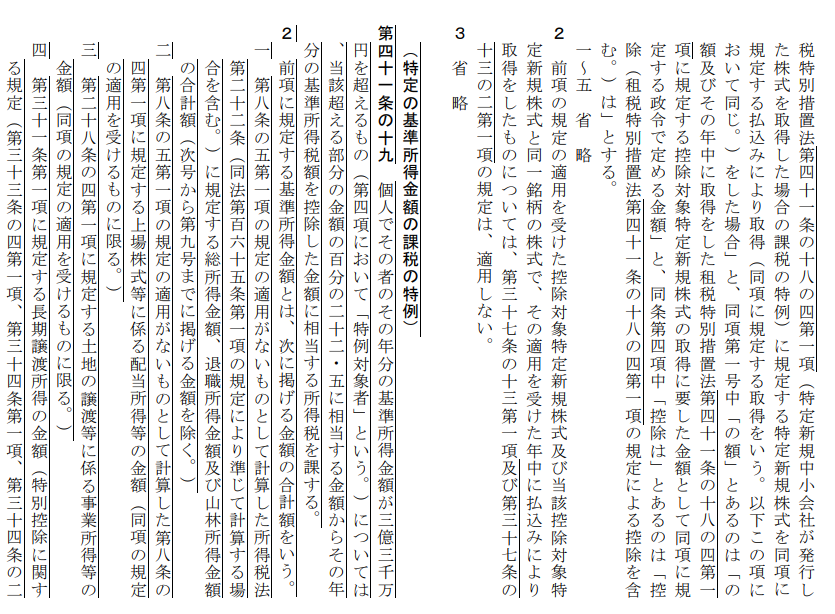

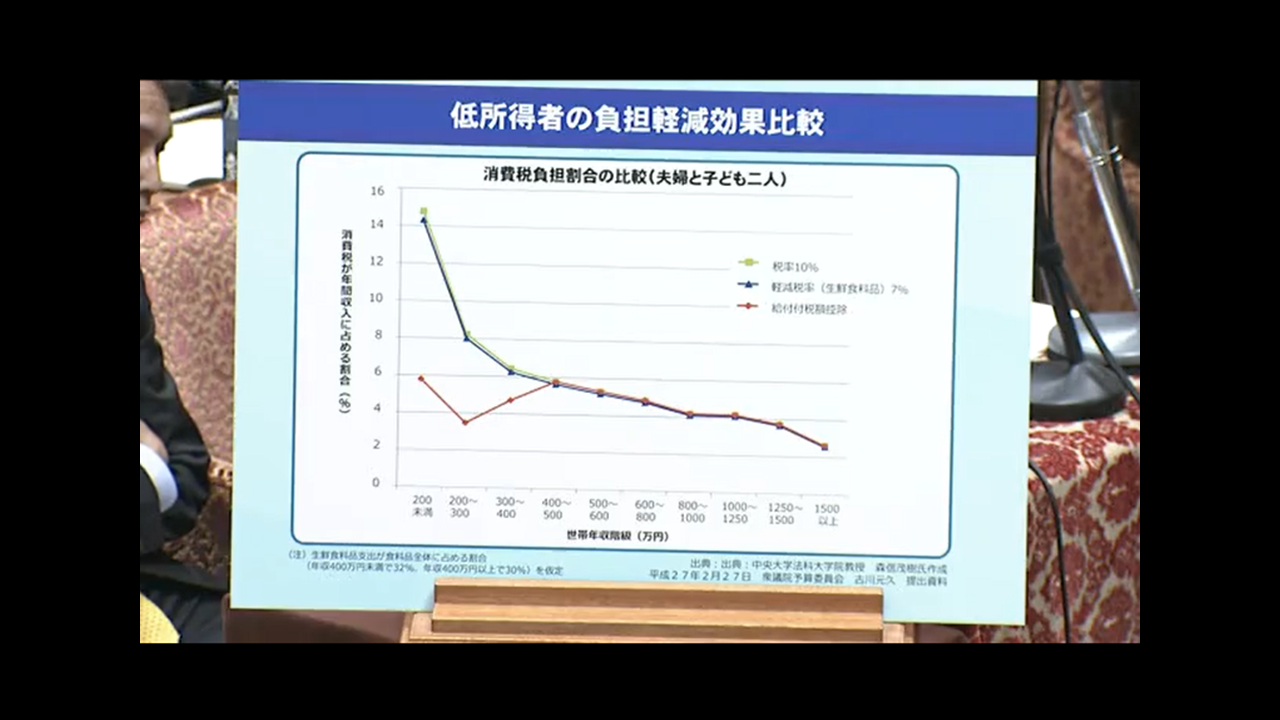

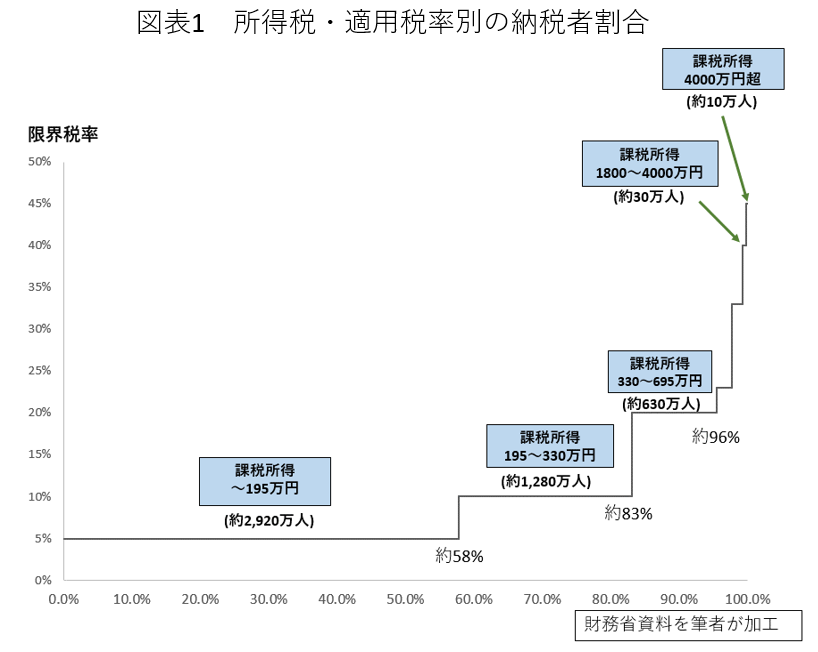

しかしわが国の総人口1億2千万人のうち納税している者は5000万人程度で、さらに図表1のように、その納税者の8割強の適用税率(所得税)は10%以下である。申告して40%の税率で課税される者は、わずか40万人程度だ。

このような所得税の負担構造から見ると、事後的に「取り返す」ことができる金額は極めて少額になり、「事後清算」とはならない。つまり国民全員給付と同じ程度の財源の無駄を生じさせてしまう。ただし、事業者が対象の持続化給付金については申告が原則であり、この方法でも対応が可能であろう。

3.「公平」と「迅速」に問題があるわが国の対策

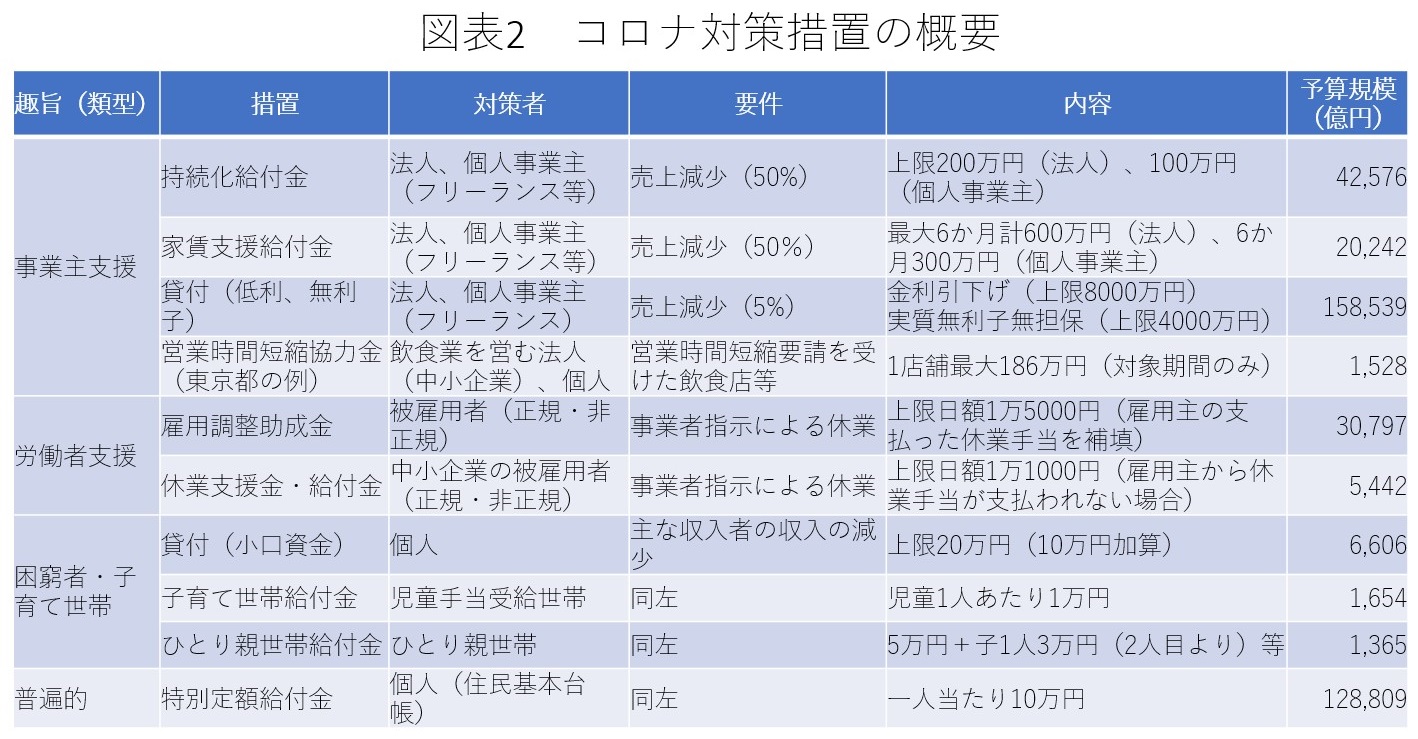

現在とられている支援・対策を見ると、法人や個人事業主を対象とした持続化給付金や家賃支援金、時短協力金、労働者を対象とした雇用調整助成金、休業支援金、さらに子育て世帯への給付金、授業料免除支援金、緊急小口資金の特別融資など広範にわたっている。

(出所)2021年1月現在の情報により、筆者作成

しかし、休業支援金などは要件が厳しく、制度の周知も十分でなく、「迅速」で「公平」な給付とはいいがたい状況だ。とりわけ営業時間短縮の協力金は、事業規模に応じていないことが「公平」の観点から問題視されている。

「迅速」かつ「公平」な給付が実現できない原因は、「事業者や勤労者の収入・所得情報が迅速に把握されていないこと」と、「それを給付に結びつける制度ができていないこと」の2つに行きつく。真に困窮している者を迅速に見つけ出し、そこに必要な給付を行うためにはどのようにすべきか。

4.収入情報の迅速な把握

所得補填的な個人や事業者(個人・法人)への「公平な給付」とは、基本的に収入(さらには経費を差し引いた所得)に応じた支援ということになる。そこで、迅速な給付を公平に行うためには、「リアルタイムの収入」を把握する必要がある。

まずは給与所得者(非正規を含む)の場合を考えてみよう。

現在、わが国では、従業員に給与の支払をする事業者(個人・法人)は、毎年当該従業員の住所地の市区町村に給与支払報告書を提出することとなっている。給与支払報告書には個々人の給与収入や源泉徴収税額のほか、マイナンバーが記載されている。また税務署は市区町村にその情報を照会することができる。源泉徴収票については、年間支払額が500万円超の従業員についてマイナンバー付きで税務署に提出されている。

しかし、この制度では「従業員ごと」に「毎月の給与」が税務当局に把握されるようにはなっていない。給与を支給する事業者は、源泉徴収した所得税を税務署に翌月10日までに納付する義務があるが、その場合、 合計の情報(人数、支払総額、源泉徴収税総額)を記載した計算書で提出され、個々人の給与支給額等は書いてないので、税務署は個々人の給与収入を把握することはできていないのである。

そこで、このような紙ベースの社会で構築された状況を、デジタル社会にふさわしい情報制度に変えていく必要がある。具体的には、データを会社のクラウドに保存しておいて、国や地方がそのデータを必要に応じて参照できるようにすれば、企業の負担も減る上、迅速な個人ごとの情報入手が可能となる。

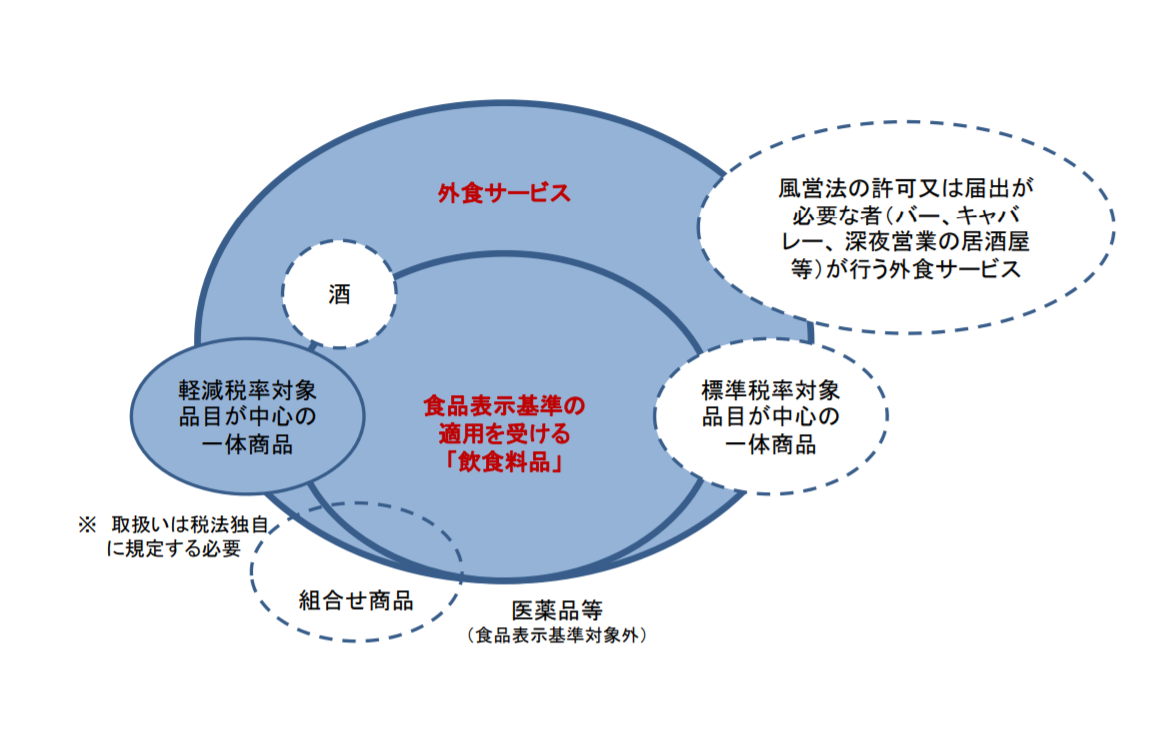

次に、個人事業者や法人の場合を考えてみよう。現在消費税の中間申告制度があり、規模に応じて毎月、四半期ごとに、収入に応じた申告が行われているので、この情報を活用することがカギとなる。

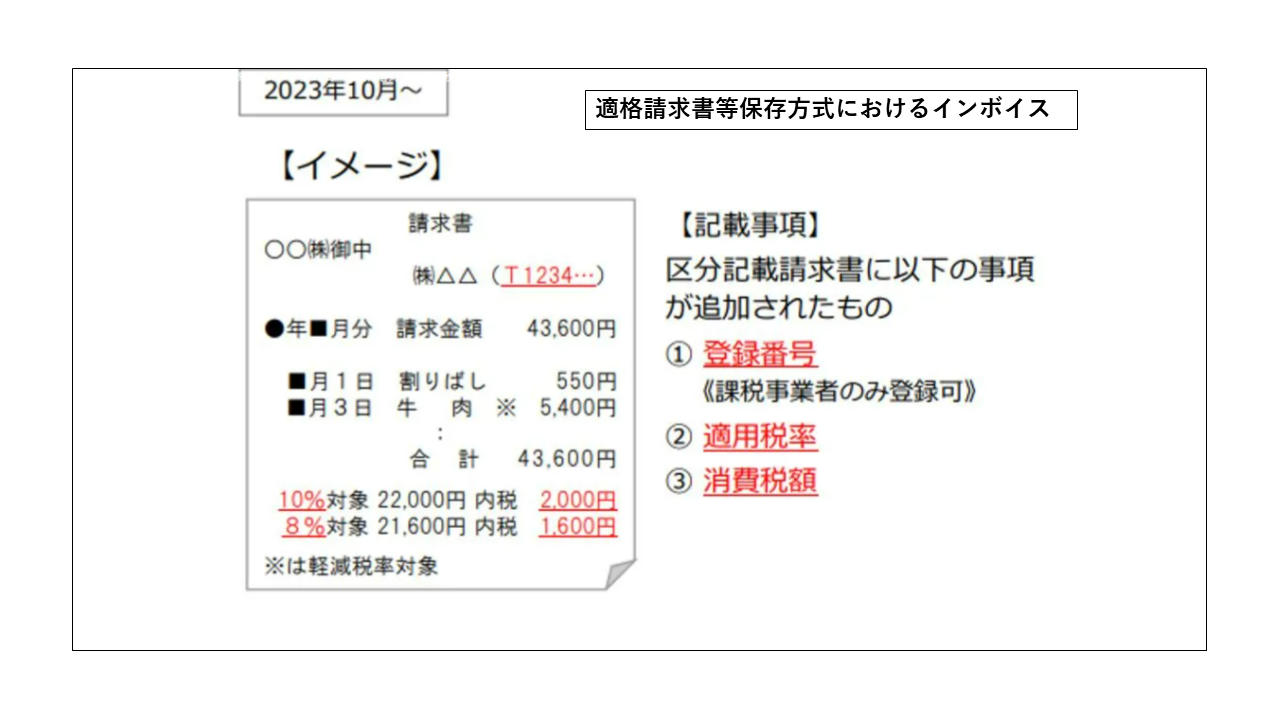

これをさらに迅速化するには、2023年10月から始まる消費税のインボイス制度を活用することで、EU(欧州連合)のように電子インボイスの導入も含めたクラウド税務会計ソフトの利用を進めていけば、企業の生産性向上が図れるとともに、月次や支払都度で税務当局が収支を把握できる制度に移行が可能となる。

フリーランスの場合、消費税の免税事業者(課税売上1千万円以下)も多いと思われる。その場合は、フリーランスの契約の相手方(支払者)から税務当局へ情報提供させる制度が必要となるが、仲介型ビジネスの場合には仲介プラットフォーマーから税務当局による収入情報入手が可能になればより効率的になる。

このようなプラットフォーマーからの情報入手は英国やフランスなどですでに行われている。米国ではクレジットカードなどの支払い決済会社からの情報を報告する制度も導入されており、わが国の対応の遅れが目立つ。

このように、わが国も「紙ベース」からの脱却を図っていくことが公平で迅速な給付につながっていく。

5.英国のリアルタイム情報制度

リアルタイムの収入情報の把握については、英国などが導入しているリアルタイム情報制度(RTI)が参考になる。英国では、2014年4月にRTIが導入され、2016年までに99%の企業に導入された。企業は、従業員への給与または賃金、源泉徴収税、社会保険料の支払いと同時またはそれ以前に、専用ソフトウェア等を用いて課税当局に報告を行う。源泉徴収額は毎月調整されるので、企業による年末調整はない。納税者は2017年からPersonal Tax Accountで自分のRTIの情報が確認できるようになっている。

また個人事業者については、2023年4月以降、経理の電子化の対応が図られ、四半期に1回専用ソフトウェアで課税当局に報告を行うとともに、会計年度末にデータの最終化を行い納税する。そしてこれらのデータがユニバーサルクレジット(給付付き税額控除)の計算に使用され、コロナ禍でも、給付の正確性の向上に役立っている。

オーストラリアでもほぼ同様の制度(Single Touch Payroll)が導入され雇用調整助成金の支給などに活用されている。

6.可能になる給付(社会保障)とマイナンバーの情報連携

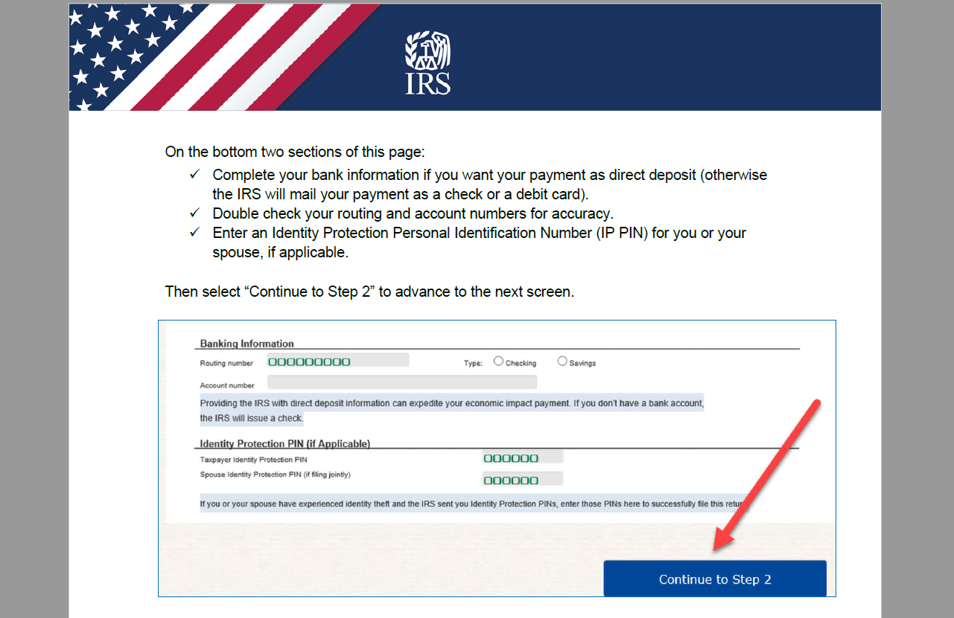

次に、リアルタイムで把握した所得情報を給付につなげる仕組み(「公平」を担保する仕組み)の構築が必要となる。この点、昨年暮れの「マイナンバー制度及び国と地方のデジタル基盤抜本改善ワーキンググループ」の報告書に「緊急時給付でマイナンバーを利用して所得情報等の情報連携を行うこと」が明記され、デジタルガバメント閣僚会議・閣議決定を経て「公的給付の支給等の迅速かつ確実な実施のための預貯金口座の登録等に関する法律案」が今月通常国会に上程された。

この法律案の第10条で、内閣総理大臣は、①国民生活及び国民経済に甚大な影響を及ぼすおそれがある災害若しくは感染症が発生した場合に支給されるもの 又は ②経済事情の急激な変動による影響を緩和するために支給されるもの、を特定公的給付として指定し、特定公的給付の支給に係る情報について、マイナンバーを利用し管理することができる、としている。可決されれば、課題であったマイナンバーを活用した情報連携が、はじめて法律上可能となる。

2021年9月には縦割り排除を掲げてデジタル庁も設立される。税と社会保障の一体化は、長年提唱されてきたが、双方の情報連携が可能になることにより初めて現実の政策になる。

いろいろ述べてきたが、実現までのハードルは高そうだ。しかし筆者が「日本型記入済み申告制度」の提言を行った10年前には誰もがこの制度に消極的であったが、今年の申告から段階的に導入される。

このようなデジタル社会に向けた改革は、企業の負担軽減・生産性向上にもつながるということだ。将来を見据えた改革の努力は怠ってはならない。