デジタル経済の急速な進展は、モノ(たとえば書籍)からサービス(ダウンロード)への転換と、企業価値の無形資産化という2つをもたらした。その結果、GAFAに代表される多国籍IT企業は、巧妙なタックスプラニングを作り上げることによって、収益を上げている国(消費国)で税金を納めなくてすむようになった。消費国にとっては税収減という問題を抱えることになった。加えて、きちんと納税をしている国内企業との競争条件(レベルプレイングフィールド)の問題も生じさせた。

この問題が、G20のイニシアティブのもと、OECDのBEPS(税源侵食と利益移転)プロジェクトとして議論されてきたことは 第52回「英国デジタル課税を考える」でのべたところだが、2020年の最終報告書の期限を間近に控え、米国の発言が大きくなり、米国案を基にした議論となってきている。以下、その概要、背景などについて考えてみた。

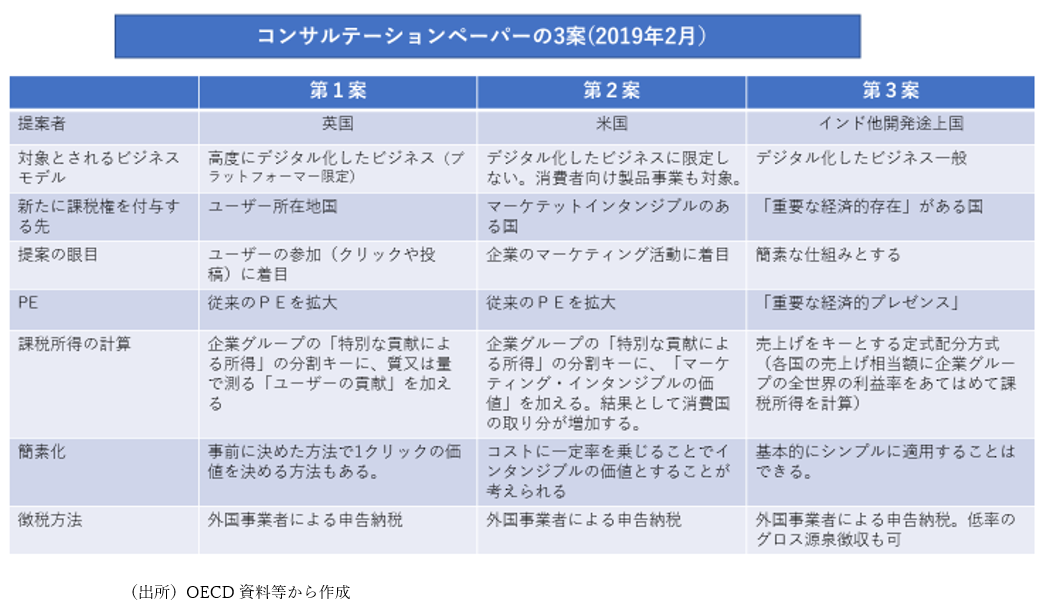

本年2月、OECDは以下の3つの案を公表し、民間からの意見聴取を3月にパリで行った。ちなみにわが国からは経団連が参加し意見を述べた。

第1案は英国案である。デジタル経済の下では、ユーザーが積極的に企業の価値形成に参加しているので、消費国は一定の課税権を持つべきだという考え方である。例えばユーザーは、無料でグーグルの検索サービスを使っているが、企業は、検索によって得られたユーザーの特性に応じたターゲティング広告を出し効果を上げ、その対価をグーグルに支払うというビジネスモデルとなっている。ユーザーの検索・データの提供が、自らのニーズに合った広告を招き寄せているといえるので、ユーザーは自らグーグルの価値創造に参加しているということになり、ユーザー所在国への課税権を認めるべきだ、という論理につながる。課税の対象となるのは、「高度にデジタル化したビジネス」であるGAFAの利益ということになる。

第2案は米国案である。企業は利益を上げるために、ユーザーのいる消費国で顧客基盤を形成し、広告活動によりブランド価値を高めるなど無形資産(マーケット・インタンジブル)を作り上げ利益活動をしている。そこに着目して、消費国にも応分の課税権を認めていくという考え方である。対象は、GAFAだけでなく、データを活用した自動運転自動車やIOTなど消費者向け製品事業も対象となる。

第3はインド案といわれている。デジタル取引で消費国のユーザーから定期的な収入を得るなど持続的な関係を構築している場合には、重要な経済的存在(significant economic presence)があるとして消費国に課税権(PE)を認め、一定の定式(フォーミュラ)で課税するというもので、広範な経済活動を対象としている。

議論は、GAFA狙い撃ちの英国案が、欧州諸国の賛同を得るのではないかともいわれていたが、米国が巻き返し、現在議論の中心となってのは第2案である。

背景には、米国トランプ政権の経済報復が怖いドイツなどが、GAFA狙い撃ちからトーンダウンしたという事情があるといわれている。また、本稿では触れないが、米国トランプ税制をモデルとした「ミニマム・タックス」というアイデアが第2の柱として同時に議論されていることなども影響をしているといわれている。

いずれにしても、議論の対象を、プラットフォームビジネスだけでなく、IOT製造業などのデータを活用した対消費者ビジネスをも取り込んで、課税ルールを見直すという方向に行きつつあるようだ。

その際の所得・利益の配分ルール、つまり居住国(生産国)と源泉国(消費国)の間でどのように利益を配分するのかという点については、現行の移転価格税制のルールの中で、ある程度の消費者国への取り分を認めるというのが米国案のアプローチである。

米国案を中心に議論が行われているということは、20年の最終報告書に向けて、何らかの合意ができる方向に向かっているともいえよう。

問題は、その場合、英国やフランスなどで導入の方向で作業が進んでいるデジタルサービス税(Digital Services Tax、以下DST)がどうなるのか(取りやめるのかどうか)、という点である。

英国は本年9月、財務相の予算演説で、2020年4月から、サーチエンジン、ソシアルメディア、マーケットプレイスなどのデジタルサービスの売り上げに2%の税率で課税する案を公表した。

対象となるのは、全世界で5億ポンド(約720億円)、英国内で2500万ポンド以上を売り上げるプラットフォーマーである。利益率の低い企業や赤字企業は軽減・免除になること、金融サービスは対象外であること、2025年に見直すとともに、それ以前でも国際合意がある場合には適用しないこと、引き続きEU・G20・OECDの検討には参加していくことなども表明した。税収は4年間で15億ポンド(約2160億円)を見込んでいる。

フランスは、2018年12月、ル・メール財務大臣が、19年1月からDSTを導入する方針を示し、現在立法作業中である。オンラインターゲッティング広告、広告目的の利用者データ販売、仲介プラットフォームを行う、年間総収入が750百万ユーロ(約960億円)超の多国籍企業でかつフランス国内でのビジネス収入が25百万ユーロ(32億円)超の企業が対象で、税率は最大5%、年間5億ユーロ(約640億円)の税収を見込んでいる。

これらの税制は、法人所得税ではなく間接税(売上税)なので、租税条約の改定という問題は生ぜず、各国が独自に課税できる。一方間接税なので、多国籍企業にとっては二重課税になりかねず、また自国企業も負担するので、GAFAとの競争上の不公平は是正されないという問題も指摘されている。それでも課税したいというのが英国、フランス、スペインである。

この税制は、OECDでの本格的な議論と合意を促すためということで、合意ができた場合には取りやめることになっている。しかし果たして米国案に近いところでまとまった場合、一度導入された税制を、「はいわかりました」と言って取り下げるとは筆者には思えない。

その場合、OECD合意に基づく税制と、英国やフランスのDSTが併存することになる。企業にとっては、二重課税・赤字課税という問題が生じ、経済効率は阻害される。これまで積み上げてきたOECDの協調行動が損なわれるという、より大きなマイナスも生じかねない。

わが国は、2019年G20議長なので合意形成を目指す立場にある。一方で、わが国には、自動運転やIOTなどデータを活用してグローバルなビジネス展開を考えている企業が多く存在する。このようなわが国産業の将来像を念頭に、「国益を踏まえた」合意を目指す必要がある。

また同時に、今後の交渉を有利に運ぶためにも、英国やフランスのようなDSTも検討しておく必要もあるのではないか。

国際課税というのは、国家間の利益の分配で、理屈は後からついてくる。

なお、2月のOECDコンサルテーションペーパーに第2の柱として書かれている「ミニマム・タックス」に関しては、岡直樹氏の論考「BEPSポリシーノートから読み解くデジタル課税国際合意の方向性」を参考にされたい。

また、4月17日拙著「デジタル経済と税」が日経出版社から発売されるので、興味のある方はご一読いただければ幸いです。