今回は、トランプ税制(国境調整税)を取り上げてみたい。先週、成城大学田近栄治特任教授が取り上げ(法人税における国境調整税(ボーダータックス)-付加価値と税の関連を考える)、今週一橋大学佐藤主光教授が取り上げている(国境調整税(ボーダータックス)と消費税)ので、合わせて参考にしてほしい。

3月1日のトランプ大統領一般教書演説では、「法人税率を下げる歴史的な税制改革を進める」「米経済を再起動するために中間層への巨額減税を提供する」という発言はあったが、わが国経済に多大な影響を与える、いわゆる国境調整税(正式名称は、仕向地課税キャシュフロー税)についての言及はなかった。

この税制については、現段階では、共和党との調整がついていないということなのであろう。現実に、共和党上院議員の3名が反対に回れば法案は成立しないということなので、法案提出までに、きちんと根回しをしておかなければならないという事情もあるようだ。

法案の具体化が遅れている理由は、国境調整税の導入により、還付を受ける輸出産業と増税になる輸入産業との利害がわかれ、それぞれ共和党員が後押しをするので、なかなか妥協点が見いだせないのではないだろうか。

加えて、輸出免税となると、不正輸出なども横行し、税務執行上の問題が山積しているので、IRS(米国国税庁)が難色を示すのではないかという点も考えられる。

ところで、この税制が導入された場合、日本企業にとっての関心事は、日本からの輸出(米国から見れば輸入)に税がかかるので、それが米国産品との競争条件に差が生まれ、それを防ぐために日本からの輸出価格を(その分)引下げる必要があるのか、という点であろう。そうなれば日本企業の利益は大幅に減少することになる。

それと関連するが、この税が、その後の米国内取引の過程で、どのように価格転嫁されていくかという点も重要なポイントである。

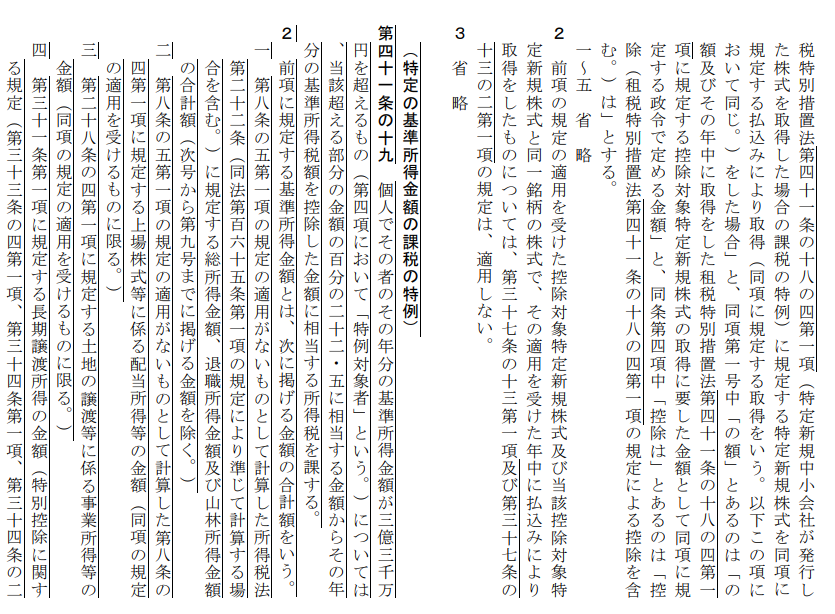

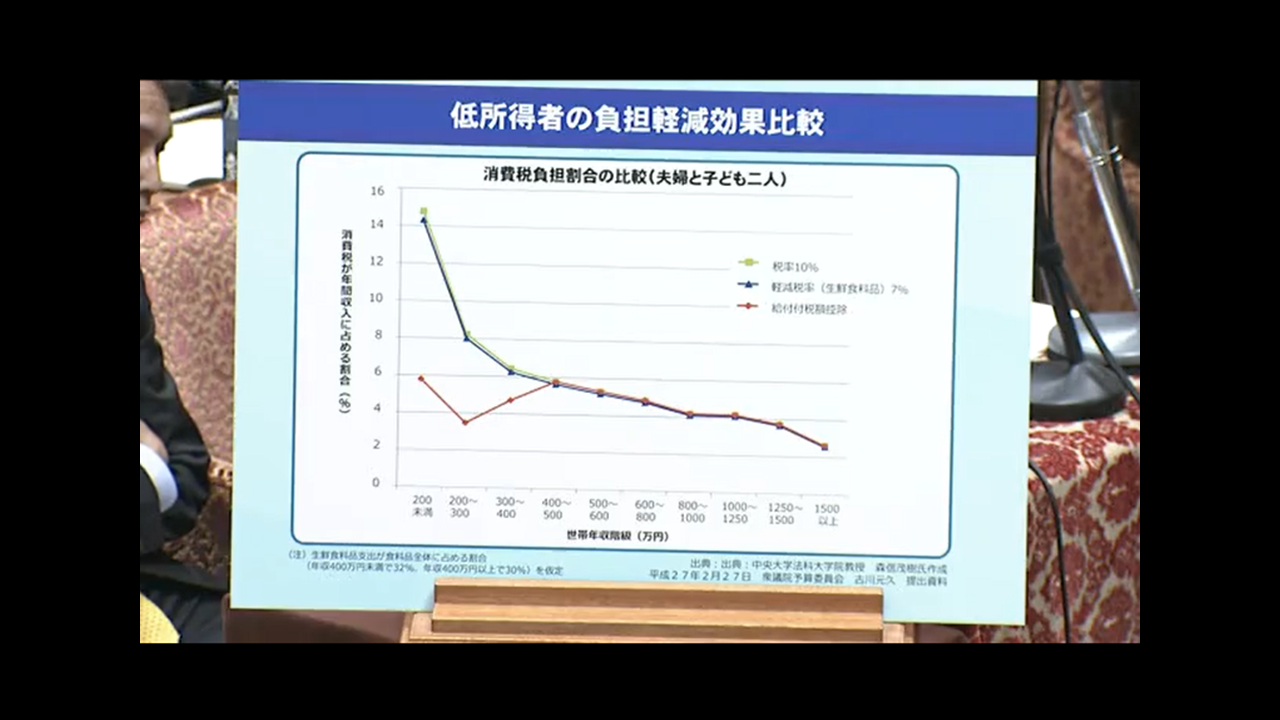

25%の国境調整税(VAT,わが国の消費税)を導入しているスウェーデンを例にとり考えてみよう。

日本の自動車メーカーA社がスウェーデンB社(現地輸入子会社)経由で車をC社(現地国内ディーラー)に卸売し、C社が最終消費者に販売するケースを考えてみよう。数字は税率以外はすべて仮定である。

B社が保税地域から車を引き取る際(輸入時)には、輸出価格の100に対して25のVATがかかり、B社はそれをスウェーデンの税務当局に納税する。その後B社は、税抜き仕入額(100)に自らのマージン15を加えた115に、VATの25を上乗せした144でC社に販売する。B社は、25を輸入時に、29-25(仕入税額控除)=4のVATを別途納税する。C社は、スウェーデンの消費者に、自らのマージン25を加えた140にVAT35を加算して販売する。つまり、消費者が購入する価格は、140+35=175となる。C社の納税額は、35-29=6である。つまり、事業者(B社、C社)の納税額は合計35(25+4+6)となり、それは最終消費者が全額負担するということである。

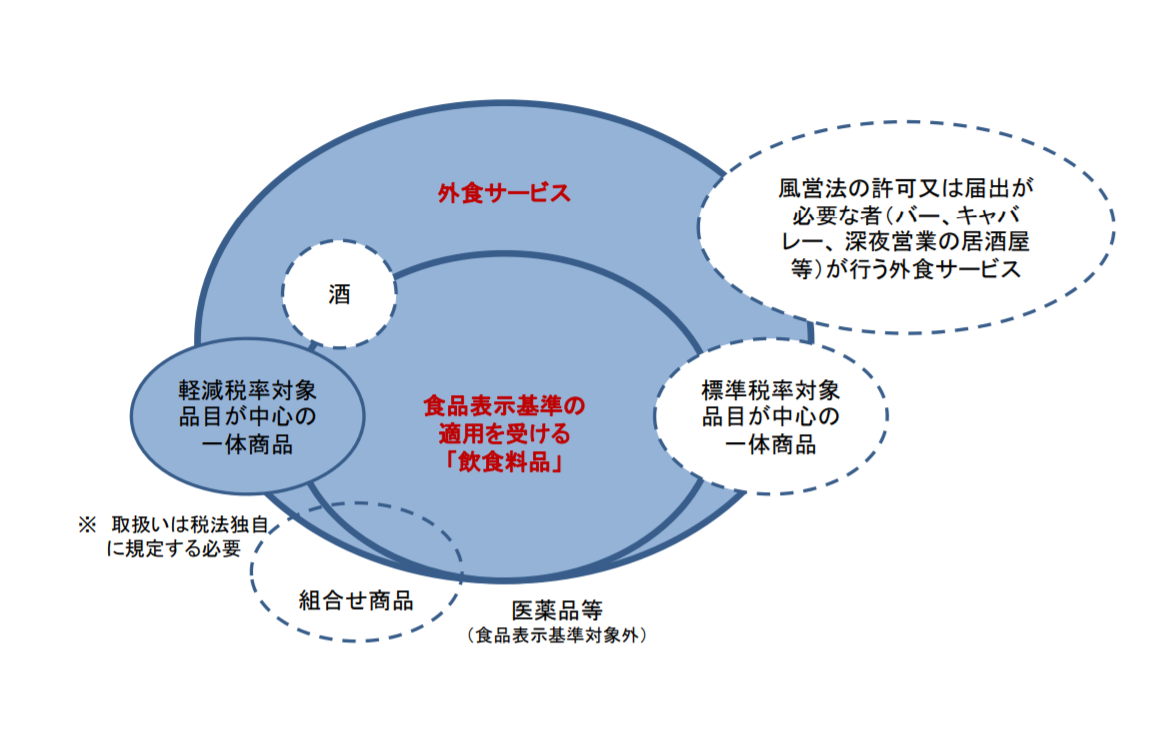

VATは間接税で、納税義務者と実際の負担者が異なる(ことを想定している)税なので、取引段階にかかる税はインボイスにより、すべて最終消費者に転嫁され、事業者の負担はない(と想定されている)のである。

VATのもとでは、同じ取引が国内でスタートしても、同じことが起きる。つまりA社がスウェーデンの会社であった場合、その仕入れ価格100に対しても、25%のVATがかかっている(内外の競争条件は同じ)ということである。

では、トランプ政権で検討されている国境調整税の場合はどうか。この税は、現行の法人所得税の課税ベースを消費(付加価値)として構築しなおした税である。人件費が控除される点で、消費税とは課税ベースが異なっているが、税制考案者としては、VATのように、税負担を取引の次の段階に先送りしていくこと(価格転嫁)を「期待」しているのである。

つまり、事業者は納税義務を負うが、税は負担しない、これがVATが「間接税」たるゆえんで、これに近づけようとしたのが国境調整税である。

実際、国境調整税の税率を20%にして日本から100で米国に輸出する場合を計算すると、「マージンが一定になるように価格転嫁がなされていけば」米国消費者の購入価格は175となり、VAT25%と同じこととなる(20%÷(1-20%)=25%)。つまり、国境調整税20%は、VAT25%と同じ機能・効果をもたらす(同値)ということである(佐藤論文参照)。

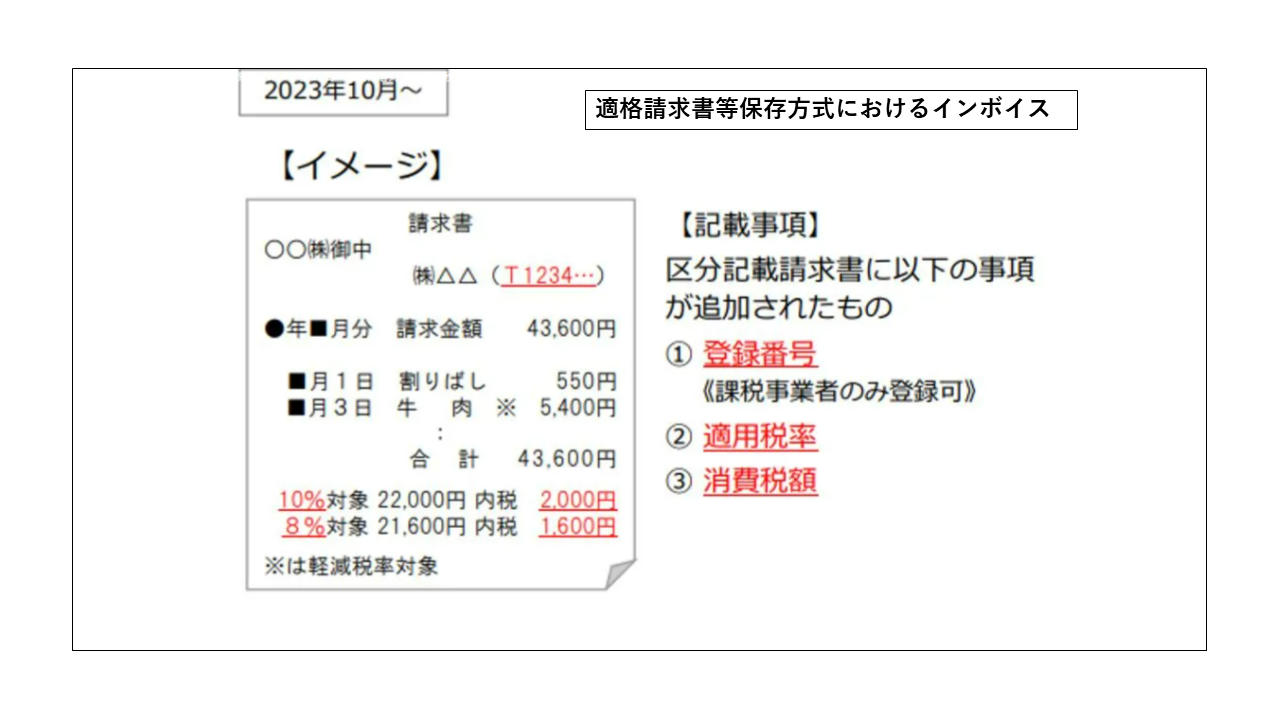

問題は、この税を事業者が「間接税」と認識し、次の取引段階に価格転嫁ができるかどうかということで、そのためには、インボイスなど、次の取引き段階に税負担を送るツールが必要となる。それなくして導入すると、「間接税」とは認識されず、事業者が自ら負担する「直接税」となる。

そうなれば、仕入れに入っている税にさらに税がかかる「タックス・オン・タックス」も生じかねず、最終消費者が購買する価格はかえって高くなりかねない。

また、最終消費者に転嫁できるかどうかは、その時の経済状況、価格支配力によるので、容易ではない。さらには、為替に与える影響(つまりドル高になり価格が調整されるのかどうか)も、見方がわかれており、この税制の前途は多難である。