R-2022-084

| ・中国はなぜ人民元国際化を望むのか ・人民元国際化の必要条件とこれまでの「中国式」歩み方 ・人民元国際化における「中国式」拡張の裏にあるロジック ・人民元国際化の有利と不利な諸要因 ・人民元国際化の将来像 |

21世紀における中国の急速な台頭はアメリカ中心の国際秩序に揺らぎをもたらしつつ、今後も色々な意味で国際経済・政治・安全保障などの諸分野における「チャイナショック」が頻発するといっても過言ではない。こうした中、新たな国際秩序の形成及びその主導権争いに向けて、ハードパワーのみではなく、ソフトパワーをめぐる激しい米中の大国間競争が繰り広げられると予想される。本稿では国際金融論と国際地政学という学際的視点から、中国が求めるソフトパワーの一種である人民元国際化について、そのインセンティブ、これまでの歩み方、その背後にあるロジック、有利と不利な諸要因、及び広い意味での「中国式」拡張の「光」と「影」に関する分析を通じて、人民元国際化の将来像を描いてみたい。

中国はなぜ人民元国際化を望むのか

まず、大国である故、自国通貨の国際化を図りたい傾向がある。通貨の国際化について、取引コスト最小化及び経済効率性の観点から、ノーベル経済学賞受賞者のポール・クルーグマンは「世界市場における重要度の高い国の通貨こそ、国際通貨の候補になりやすい」と指摘した(Krugman 1984)。2021年末時点では、中国の経済規模はGDPベースだと世界第2位、国際貿易額(輸出入総額)だと世界第1位(世界の約140の国・地域の最大貿易相手でもある)、海外直接投資規模(対内・対外合計)だと世界第2位だった。人民元国際化を進めることで、経済面から、取引コストの削減、取引効率性の向上、為替リスクの回避、さらに通貨発行益(シニョリッジ)の享受などといったメリットは中国にとってかなり魅力的である。これらのメリットは、嘗てのGDP世界第2位まで登りつめた日本の円国際化の背後にあるインセンティブとほぼ同様である。したがって、現在、GDPが世界第2位、2030年前後にアメリカを追い抜く巨大経済体になるとみられる中国が、その経済規模と国際的影響力に見合う水準まで人民元国際化を求めようとするのは、ごく自然あるいは必然的な流れだと考えればよい。

しかし、経済面以外に、地政学的な観点から、円の国際化と明らかに異なるインセンティブが中国側にはある。まず、中国は現代国家を目指して、1970年代後半から、様々な制度改革を実施してきた。しかし、西側の価値観だと、その多くは経済面での改革で、政治面の改革はかなり遅れたと思われる。経済面における中国の成功の舞台裏には、国内で改革が行き詰まる際に、トップダウン方式で市場の開放と規制緩和を国際社会に約束し、よそからの圧力で、内部の改革を促すという「中国式」の特徴がある(中国語だと「倒逼」である)。中国のWTO加盟はまさにその代表的な例である。しかし、WTO加盟による中国の成功はあくまで実物経済の国際化であり、金融の国際化はさらにハードルの高い金融制度改革、ひいては政治改革も必要となる。したがって、人民元国際化は中国の金融制度改革を必要としながら、逆にそれを促進させ、さらに政治改革までつなげるとの思惑が改革推進派たちにあったかもしれない。しかし、そうは言っても、現実として、中国は西側の長年の関与政策が望んだ政治改革まで進むことはなかった。こうした中で、もし人民元国際化が徐々にうまく行けば、これまでの「中国式」歩みに暗黙的な「成功の印」を国際社会、とくに途上国に象徴付ける効果を中国は得られると思われる(Bernanke 2015)。

また、安全保障面において、国際金融システムの米ドルへの一極集中的な依存は、やはりグローバル・サプライチェーンに深くかかわる中国にとって潜在的リスクの一種と思われる。最近のロシア・ウクライナ危機をきっかけに、アメリカ主導で、ロシア制裁の一環として、国際銀行間の送金・決済システムのSWIFTからロシアの一部銀行が排除されたことや、ウクライナ侵攻をさらに続けるロシアへの圧力を強めるため、アメリカが、ロシア当局が米金融機関に保有する外貨準備から6億ドル余りの資金を国債の元利払いに使うことを阻止したことは、中国のさらなるアメリカ不信を招いた。一方、ロシア側は防衛策として、政策金利を大幅に引き上げたほか、輸出企業に対し、対外貿易による売上高の80%に相当する外貨を強制的にルーブルに換えることを義務付け、ロシア産天然ガスを購入する「非友好国」にルーブル払いを義務付ける大統領令を発した。こうした国際貿易・金融の相互依存関係を武器化する(Farrell and Newman 2019)まで戦う出来事を目の前にして、今後の台湾有事を含む、米中の地政学的緊張関係の高まりを考慮し、中国の米ドルを基軸通貨とする国際金融システムへの警戒感は一層強まるに違いない。アメリカの対ロシア金融制裁は、中国に対し、「鶏を殺して猿に見せる」効果はあるかもしれないが、中国からみて、むしろ他人の出来事を自分の演習訓練と捉え、参考になるだろう。したがって、中国にとって、脱米ドルは必要もなく不可能だが、人民元国際化を通じて、中国の米ドルへの依存を減らすと同時に、他国が人民元への依存を高めるのは地政学的リスク管理の観点から得策になる。

一方、アメリカも、人民元国際化の勢いに対して警戒を強めている。例えば、北大西洋条約機構(NATO)のイエンス・ストルテンベルグ事務総長の言葉を借りれば、「中国の台頭は、世界のパワーバランスを根本的に変化させ、経済と技術の覇権争いを激化させ…(中略)…今後の中国にとって最も重要な力の源は、自国通貨である人民元の国際化である。」(Stoltenberg 2020)。米国でさえ自分の金融覇権が脅かされるまで警戒することからは、人民元国際化が地政学に与える潜在的インパクトの大きさが伺える。

人民元国際化の必要条件とこれまでの「中国式」歩み方

通貨の国際化には、簡単に言えば以下の諸条件が必要である。第1に、経済の開放度が高いと同時に、経済規模も十分な大きさでなければいけない。これは自国貨幣が国際的な交換・流通の媒介、価値の表示、価値尺度、価値の保存などの諸機能を果たすための最低限の保証、つまり、船舶の錨のようなものであり、外的金融ショックを吸収する緩和剤でもある。第2に、国内金融市場は国際金融市場としての機能を備えなければならない。その際に、金融インフラが充分に整備されることが必要である。もちろん、ハード面のみではなく、ソフト面のインフラ整備、特に法律整備およびその透明性や履行力が問われる。第3に、通貨の自由な兌換の確保である。第4に通貨の安定性の確保、第5に通貨の信頼性の確保である。もちろん、基軸通貨になるためには、上記の条件以上に、世界に向け流動性を提供しなければならない。さらに、基軸通貨は一種のグローバル公共財・サービスであるため、発行国はシニョリッジが享受できる一方、いざというときのリスクを負う国力も必須である。中国にとって、これらの条件を短期間で全部クリアするのは不可能であるため、やりやすいほうから始め、徐々に深化させる、所謂「石橋を叩いて渡る」という試行錯誤が中国式通貨国際化の進め方であり、その特徴をまとめると以下の4点になる。

まず、人民元国際化を分野ごとでみると、貿易通貨、投資通貨、準備通貨などのプロセスを踏んで、場合によっては同時並行的に進められてきた。この順番は各々の市場における人民元に対する需給バランス及び中国の金融システムの開放度合いにより決まる。直近では、中国の対外取引受払に占める人民元決済の割合は47.4%(2021年)に達したが、SWIFTにおける人民元の割合は3.2%(第4位)(2022年1月)、世界の外国為替取引高における人民元の割合は3.5%(第5位)(2022 年 4 月時点)、世界の公的外貨準備金における人民元の割合は2.6%(第5位)(2021年末)に留まっている。次に、人民元国際化の進展をみれば、明らかに、隣国から周辺国、その次は広い地域圏、たとえば「一帯一路」上や地域的な包括的経済連携協定(RCEP)経済圏、最後に中国を中心とする「元圏」(関 2018)の形成を意識した戦略が伺える。この順番は中国の経済・政治的影響力の射程距離により決まる。さらに、時間軸から見て、人民元国際化は中国の改革開放の一環であり、難関の一つでもある。中国の改革開放を大雑把に3段階に分けることができる。第1段階(凡そ1980~2000年代)では、資本・技術が乏しい中国は国内の安価な労働力・土地及び環境犠牲等を海外資本との交換を通じて、急速な経済成長を実現させ、国内市場を育てることができた。第2段階(凡そ2000~2010年代)では、育てられた国内市場及びその潜在的規模を海外技術と交換することや、「新挙国体制」のイノベーション(Cheng et al. 2020)を通じて、産業高度化を目指してきた。第3段階(凡そ2010~2020年代)では、「世界の工場」といわれるほどの供給力、一人当たりGDPが1万2,600ドル(2021年)に達し14億人からなる「世界の市場」の内需を持って、通貨の国際化を含む金融システムの現代化に臨む。この順番はその都度の中国経済の比較優位と既得権益者による制度改革への抵抗の強さとのバランスにより決まる。

上記の3つの特徴に加えて、人民元国際化のもう1つ重要な特徴といえば、香港などを通じる金融ファイアウォール(Financial Firewall)の設置である。歴史的に、農耕民族としての漢民族は北の遊牧民族の侵攻を防ぐため「万里の長城」を築き上げた。IT時代において、西側の世論影響や色の革命などを防ぐために、インターネット上の「万里の長城」である「グレート・ファイアウォール(Great Firewall)」を設置した。経済のグローバル化・金融の国際化の時代において、人民元国際化を進める際に、中国は香港などを重要拠点・コネクタとして、国内と海外の間に金融ファイアウォール(システムリスクをできるだけ防ぐためのもの)を設けた。この金融ファイアウォールの一環として、オンショア市場(Onshore Market)での人民元部分兌換、オフショア市場(Offshore Market)での人民元完全兌換という「一通貨二市場(One Currency, Two Markets)」 (Lai 2021)が実行されてきた。香港などを通じる金融ファイアウォールは一見、前述の通貨国際化の諸条件不備のもとで、人民元国際化を進めようとする際のやむを得ない妥協だと思われがちだが、実は試行錯誤という「中国式」改革の賢いやり方でもある。これまでの「中国式」改革では、地理空間的・産業分野的に試行錯誤(例えば経済技術開発区、保税区、高新技術産業開発区などの設置)を行いながら、行政の県間・省間競争を通じて優劣をつけ、うまくいけば、その経験を活かし、全国あるいは全分野へ展開しており、失敗あるいは行き詰まってもその悪影響は限定的である。しかし、人民元国際化に要求される改革の対象は貨幣という経済の至るところまで循環する血液のようなものであるため、これまでの国内特定地域や分野に限定された試行錯誤及び地域間競争の形での展開に限界がある。幸いに、香港という中国の特別行政区かつ国際金融センターの存在は、中国にとって身近で絶好の制度学習の対象でありながら、リスク管理の観点から、香港を通じる金融ファイアウォールの設置により、人民元国際化のある種の攻守兼備も可能となる。これも、香港の一国二制度の生命力が最近の国家安全維持法の制定により損なわれたのではないかと議論される中、経済金融面での一国二制度を中国政府として確保したい理由の1つだと思われる。

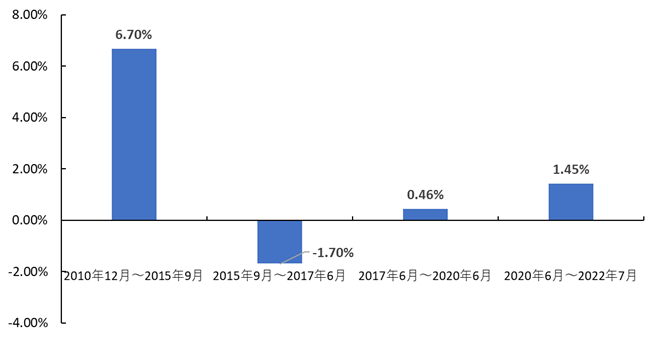

人民元国際化の「中国式」歩みの結果をみるため、スタンダードチャータード銀行が発表した人民元国際化指数(Renminbi Globalisation Index)により計算されたトレンド(月平均変化率)を用いて説明したい。図1に示されるように、当該指数の値は2010年12月の100から2015年9月に2,563のピークに達するまで、6.7%の月平均成長率で人民元国際化は順風満帆なスタートをみせた。のちに、-1.7%の月平均変化率で後退し、一時2017年6月の1,979まで底打ちして、そこから、2020年6月の2,133まで0.46%の月平均変化率で低成長が続いた。その後、2022年7月に3,032まで1.45%の月平均変化率で緩やかな成長傾向をみせてくれた。

図1 人民元国際化指数の月平均変化率

出所:スタンダードチャータード銀行が発表した情報(https://research.sc.com/rgi-dashboard/)に基づき筆者作成

出所:スタンダードチャータード銀行が発表した情報(https://research.sc.com/rgi-dashboard/)に基づき筆者作成

人民元国際化における「中国式」拡張の裏にあるロジック

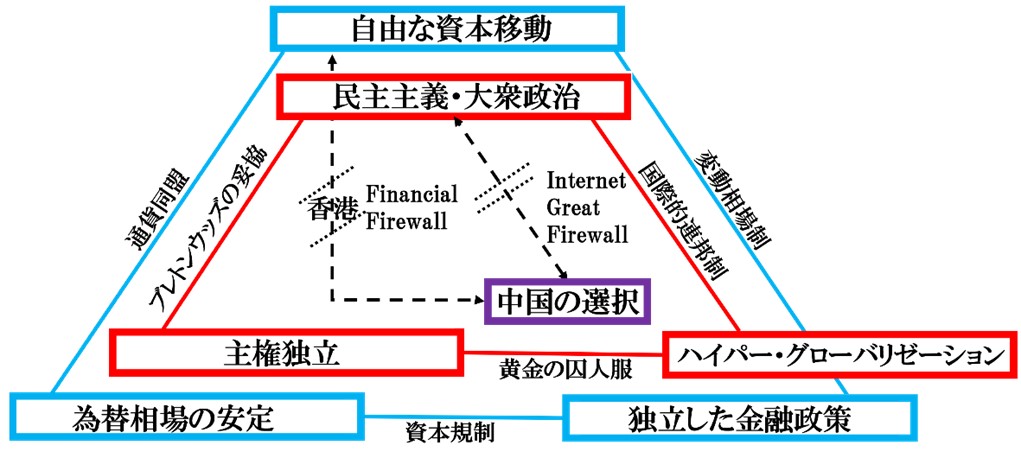

人民元国際化の傾向は2015年以前の順風満帆な動きと比べ、それ以降は明らかに動きが鈍化している。こうした事象の背後では様々な要因が複雑に絡み合っており、全体を理解するのは容易なことではない。表では、前述した通貨国際化の必要条件の2~5番に引っ掛かり、つまり、これらの条件は同時にある程度整えないと、人民元国際化の更なる進展にはハードルが高いと思われる。裏では実に、図2に示されるような国際金融・国際政治の二重のトリレンマの連動に引っかかるシステム的制約があったと考える。

図2 国際金融・国際政治の二重のトリレンマにおける中国式対応

出所:Thomas Siskou (2017)に基づき筆者作成

国際金融のトリレンマとは、国際金融政策において、自由な資本移動、固定相場制、独立した金融政策と言った3つの政策を同時に実現することができないことを指し、「不可能の三角形」とも呼ばれる(Boughton 2003)。例として、日本やカナダでは「自由な資本移動」と「中銀による独立した金融政策」のかわりに変動相場制をとらざるを得ない。EUの国においては「自由な資本移動」と「固定相場制(EU圏内の国同士間は単一通貨の利用により事実上は固定相場となる)」を取る以上、金融政策は欧州中央銀行(ECB)任せとなり、加盟各国が独立した政策を極めて取りにくい。中国では、基本的に「為替の安定(管理フロート制)」、中央銀行(中国人民銀行)による「独立した金融政策」を確保するかわりに外国との資本移動に制限を加えてきた。

他方、国際政治のトリレンマとは、「ハイパー・グローバリゼーション」、「国家主権」、「民主主義・大衆政治」と言った3つの統治形態のうち、一度に2つは達成できるが、同時に達成することはできないことを指す(Rodrik 2000)。代表例として、嘗てのブレトン・ウッズ体制下の加盟国は、民主主義と国益優先の政策組み合わせをとればグローバル化が制限された。EU加盟国の場合、民主主義とグローバル化を取れば、自国の利益のみを追求し国家主権を主張することが難しくなる。国家主権とハイパー・グローバリゼーションを同時に追求する場合、国際的なルールに合わせて国内ルールを決めることになるため、民衆主義・大衆政治に向かない国は、所謂、「黄金の囚人服(Golden Straitjacket)」(Friedman 1999)の状態にある。

中国は人民元国際化を推し進めるにあたって、特により高度な国際化を目指そうとする際に、資本取引の自由化、金利の自由化及び変動相場制という三位一体の改革が必要である。これは上記の両トリレンマの連動により、重い足かせになるところがある。とくに、資本の自由移動の制度保証として、自国民と外国民ともに対し、個人の自由、私有財産の保護、法の支配、契約精神の尊重、透明性の確保などが必要となる。これらの諸要件は前述の通貨国際化の信頼性と密接に関係するが、嘗て西側が望んだ政治改革を通して実現させる気配を見せてないのが中国の現状である。中国の政治体制は中央集権下の長期安定社会の維持を最優先に考慮するため、金融分野でシステム級のショックは許さない。したがって、これまでの「中国式」改革は「石橋を叩いて渡る」という試行錯誤を採用し、人民元国際化の推進も例外ではない。結果的に、資本が自由に移動できる、「普遍的価値」の考えが定着した香港を通じる金融ファイアウォール(「一通貨二市場」)方式が採用され、その必然性も容易に理解できる。

人民元国際化の有利と不利な諸要因

人民元国際化を進めるにあたって、有利・不利な要因は同時に存在する。まずは経済規模に関して、前述のように、名目GDPで測る中国の経済規模は現在、世界第2位である。しかし、購買力平価(PPP)で評価する場合、実は既に2017年時点で中国がアメリカを超えて世界第1位になった。2030年前後に中国の名目GDPがアメリカを追い抜く場合、購買力平価だとアメリカの約2倍になる。歴史的にみて、中国はおそらくこれまでの半世紀において、工業化・都市化・グローバル化・デジタル化・人工知能化などを集中的に経験する人類初の14億人規模の巨大な経済体になる。規模は物をいうため、それなりに人民元国際化の有利な要因になる。一方、中国は同時多発的に数多くの問題も抱えている。例えば、最近の研究によると、2033年に中国のGDPはアメリカを抜くが、2050年に、再びアメリカに抜かれるとの予測結果が報告された(日本経済研究センター 2021)[1]。その主な要因は中国の少子高齢化や民間企業に対する規制強化等による生産性の伸び悩みである。またアメリカと比べ、真の起業家精神、真のイノベーションの欠如などにより内生的成長の原動力不足も、中国の長期的な経済発展の重い足かせになると考えられる。

次に、人民元国際化は中国の金融システム改革の進み具合と深くかかわる。これまでの歩みを見て、実は根本的な制度改革までやりきれていないが、分野ごとでそれなりに進んできたのも事実である。例えば、中国の金融システムは国有銀行主導とはいえ、株式制・上場企業化を通じた現代企業改革も目指してきた。金融リソースへのアクセスについて、国有銀行と民間金融企業との棲み分けはあるものの、市場競争による生産性向上・サービス向上効果も否めない。また、人民元国際化とかかわる初期の改革(1980年のIMF加盟~2009年のクロスバーダー人民元決済の開始)の流れは、日本の円国際化の初期(1952年のIMF加盟~1973年の変動相場制移行まで)とも相似するが約30年の遅れをとっている。2009年以降、中国は日本のように一気に変動相場制への移行をしなかったが、それなりに一連の展開を見せてきた。例えば、オフショア人民元誕生(2010年)、人民元建て国内適格機関投資家制度(RQDII)導入、人民元国際決済システム(CIPS)稼働(2015年)、香港から中国本土への債券取引の「北向通」(ボンドコネクト)開始(2017年)、中国本土の投資家による香港市場での取引「南向通」開始(2021年)などがあげられる。

基本として、中国の人民元国際化は日本などの前例を見て、様々な国内外の制約の下で、香港をうまく利用しながら、学習能力の高い有能な官僚集団によるラーニング・バイ・ドゥーイング(Learning by Doing)で推し進めてきた。しかし、今後、人民元国際化をどこまで進められるかについては、中国の金融資本が誰の手によりコントロールされるか、金融資源配分の効率性はどこまで保証されるか、国有と民間金融部門はどこまで公平に競争できるかなどによる。

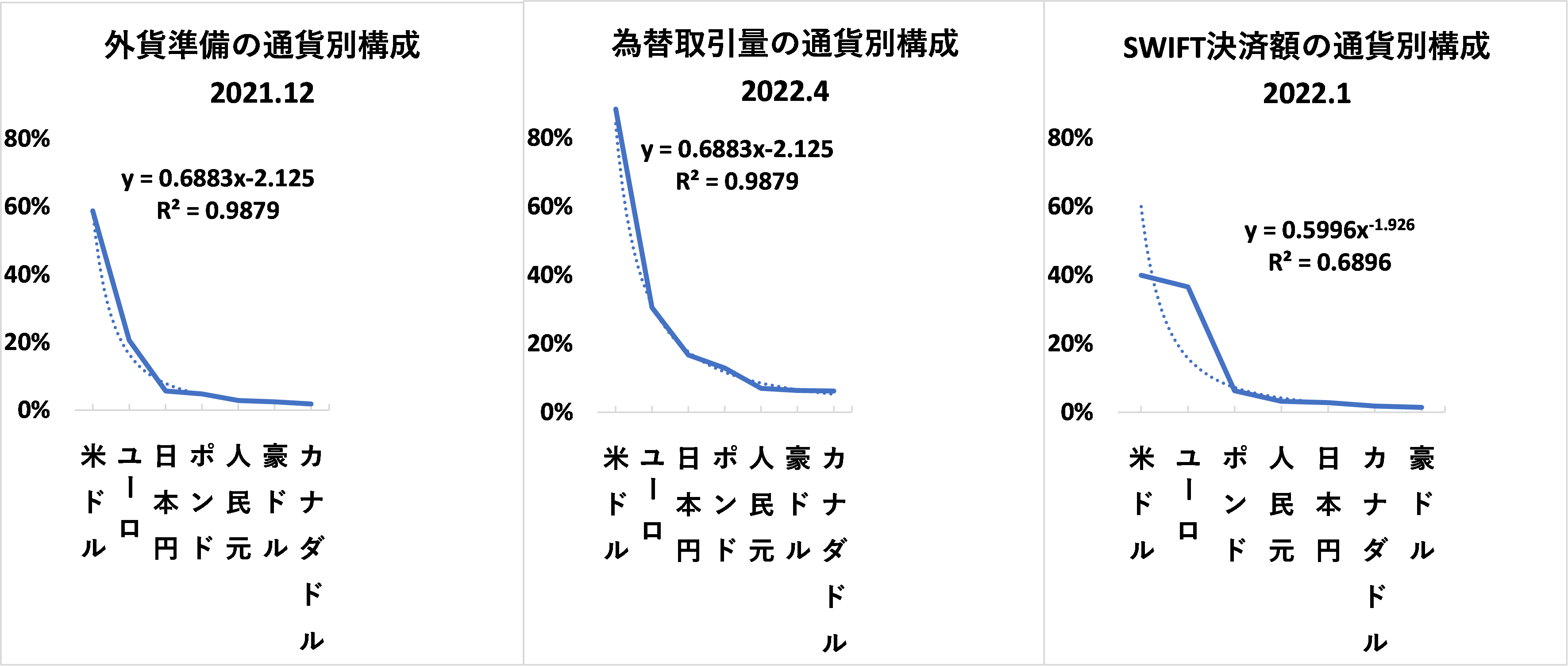

人民元国際化の更なる展開は前節で述べた国際金融及び政治システムからの制約を受けるほか、金融システムは金の流れに関する複雑な国際的繋がりであるため、ネットワークの規則にも縛られる。図3は人民元国際化の水準をそれぞれ外貨準備、為替取引量、SWIFT決済額の通貨別構成で示すものである。統計的に次数分布のべき乗則に従うネットワークのスケールフリー性(Scale-free Network)を持つ。つまり、一旦、ネットワークのハブになれば(例えば、米ドル)、ネットワーク効率性が働き、ロックイン効果が生じるため、結果的に、新規参入者である他の通貨(例えば、人民元)がハブになるのはかなり難しい。一方、利用者観点から、取引効率性を犠牲にせず、米ドル以外にもう一つの選択肢があったら、リスク分散の観点から悪くもないはずである。したがって、「世界の工場」プラス「世界の市場」の影響力を持つ中国は、国際金融ネットワーク上の第3番以降のハブの座を他国から次々と奪っていくかもしれない。しかし、ここで特筆すべきことは、人民元がネットワークの真のハブになれるかどうかは、中国とのやり取りではなく、中国以外の第三国間でどれほど人民元が使われるかによるため、現時点ではその事例は少ない[2]。

図3 通貨ネットワークのスケールフリー性

出所:国際決済銀行(BIS)、SWIFTデータなどに基づき筆者作成

人民元国際化の将来像

人民元国際化は国際金融現象の一種でありながら、大国間、特に米中間のソフトパワーをめぐる地政学的ゲームの一環でもある。その将来像を議論する前に、広い意味での「中国式」拡張、特に、国際ルール作り、国際ガバナンスにおける中国の台頭と布石を見るべきである。

これまでの国際ガバナンスのフレームワークとして、大雑把に言えば、政治・安全保障に関しては国連、貿易に関してはWTO、国際金融・投資については世銀、IMFのような構図である。意思決定と紛争の処理などについて、国連では、1国1票、安保理常任理事国なら否定権を持つ。WTOにおける意思決定も基本的に1国1票、紛争は委員会による二審制ベースである。したがって、国連とWTOに関して、ルール上、米中の力はそれなりにバランスが取られている。一方、世銀では、ルール変更について、基本的には欧米が主導権を持ち、IMFも実質上アメリカが否定権を持つ。しかし、「座っても周りの国より背が高い」中国は経済規模と影響力の増大により、世銀やIMFの改革を強く要請してきた。同時に、中国はイニシアチブをとり、「一帯一路」(140カ国調印)経済圏構想を打ち出し、アジアインフラ投資銀行(AIIB、103カ国加盟)、新開発銀行(BRICSの5ヵ国が運営、アルゼンチンやイランも申請中)の設立を実現させた。さらに、2015年に中国は人民元国際決済システム(CIPS)も始動させ、現時点では103カ国・地域1,280の金融機関が接続している[3]。ここで特筆すべきは、国際金融ガバナンスに関する中国の一連の布石は、既存のシステムに反旗を挙げるほどの野心ではなく、表の理由として現存システムの「補完」、裏の理由としては、増大するパイに対し自分の経済・地政学的影響力に見合う分を取ろうとするためである。

これまでの議論を踏まえると、人民元国際化の将来像が、以下で提示する2つの基本要素によるバランス、1つの制度的制約、1つの規則、2つの不確実性により描かれる。

通貨の国際化を左右する2つの基本要素とは、経済的効率性と政治的信頼性である。中国の経済規模及び世界とのつながりを考慮すると、人民元を必要とする国内外の銀行、企業、投資家、個人の潜在的ニーズは少なくないはずである。経済的に人民元を利用することでお得になると、特に拒む必要はない。一方、通貨の信用を担保するのは経済規模のみではなく、政治的信頼性も極めて重要である。結果的に、経済的効率性と政治的信頼性のバランス、あるいはそれらによる利得の期待値の最大化により、人民元へのニーズが決まる。1つの制度的制約とは「中国式」の人民元国際化の更なる展開に、国際金融と国際政治の二重のトリレンマの連動が、重い足かせになる。1つの規則とは、ネットワークのスケールフリー性であり、遅れて国際金融システムに参入する人民元が米ドルのハブ機能へ挑戦するのは、きわめてハードルが高いことを指す。2つの不確実性とは、地政学的緊張関係の更なる悪化と技術進歩による金融システムの変革を指す。高まる地政学的緊張関係の中、とりわけ台湾をめぐる米中衝突が懸念される。目下、米中ともに台湾有事を避けようというより、むしろ回避できない場合にどう対応すべきかの体制づくりを着々と進めているように見える。また、ブロックチェーン(Blockchain)、クラウド(Cloud)、人工知能(AI)などの新技術をベースとするフィンテックの発達が、果たして人民元を有利にさせるのか、それとも米ドルを有利にさせるのかは、現時点では未知数である(柯隆等2022)。

上記の議論を踏まえて、今後の人民元国際化を展望すると以下の通りになる。

- 国際金融システムにおける米ドルの主導的地位にブレはない。

- 様々な制度制約や不確実性の下で、人民元国際化は「中国式」のままだと、依然として長い道のりがある。

- 中国の経済規模、潜在的成長率、引き続く開放のスタンスを考慮し、米ドル圏、ユーロ圏に次ぎ、中国を中心とする人民元圏は徐々に形成されるが、中国以外の第三国間における人民元の利用は限定的である。

- 利用者立場から、米中の大国間競争は、よりよい方向で金融技術や国際金融制度の変革につなぐことができれば、国際通貨の更なる利便性・多様性・効率性の向上も期待できる。

(本稿の内容は筆者の個人的見解であり、所属機関の見解を示すものではありません。本稿の執筆にあたって、大阪経済大学経済学部福本智之教授、東京財団政策研究所柯隆主席研究員からは貴重なコメントを頂戴し、感謝致します。)

参考文献

[1] Ben S. Bernanke (2015). China’s gold star, Blog on Brookings. http://www.brookings.edu/blogs/ben-bernanke/posts/2015/12/01-chinas-gold-star.

[2] Dani Rodrik (2000). How Far Will International Economic Integration Go? Journal of Economic Perspectives, Volume 14, Number 1, pp. 177–186.

[3] Edwin L.-C. Lai (2021). One Currency, Two Markets: China’s Attempt to Internationalize the Renminbi, Cambridge University Press.

[4] Henry Farrell and Abraham L. Newman (2019). Weaponized Interdependence: How Global Economic Networks Shape State Coercion, International Security, Volume 44, Issue 1.

[5] James M., Boughton (2003). On the Origins of the Fleming-Mundell Model, IMF Staff Papers

Vol. 50, No. 1.

[6] Jens Stoltenberg (2020). Strengthening the Alliance in an Increasingly Competitive World (Remarks on Launching #NATO2030 by NATO Secretary General), https://www.nato.int/cps/en/natohq/opinions_176197.htm.

[7] Paul Krugman (1984). The International Role of the Dollar: Theory and Prospect, in John F.O. Bilson and Richard C. Marston eds., Exchange Rate Theory and Practice, University of Chicago Press, pp. 261-278.

[8] Thomas L. Friedman (1999). The Lexus and the Olive Tree: Understanding Globalization. Farrar, Straus and Giroux.

[9] Thomas Siskou (2017). Trinities in Political Economy: More Than Just a Way of Observation. In Nicholas Tsounis and Aspasia Vlachvei eds., Advances in Applied Economic Research. Springer Proceedings in Business and Economics. Springer, Cham. https://doi.org/10.1007/978-3-319-48454-9_30

[10] Wenyin Cheng, Bo Meng, Yuning Gao (2020). China’s innovation boom: miracle or mirage? IDE Discussion Paper 777.

[11] 朝日新聞デジタル(2021)、「ジタル通貨はマネー秩序変えるかー日銀前国際局長の福本さんに聞く」(編集委員・吉岡桂子)。

[12] 柯隆・福本智之・孟渤(2022)、「人民元の国際化とデジタル化-国際金融システムへのインプリケーション」、『東京財団政策研究所レビュー』。

[13] 柯隆(2018)、『中国「強国復権」の条件』、慶應義塾大学出版会。

[14] 柯隆(2021)、『「ネオ・チャイナリスク」研究 ヘゲモニーなき世界の支配構造』、慶應義塾大学出版会。

[15] 関志雄(2018)、「人民元の国際化に向けての課題―中国・地域・グローバルという視点に基づく考察―」、『フィナンシャル・レビュー』、133号、財務省財務総合政策研究所。

[16] 露口洋介(2021)、「双循環、デジタル人民元と人民元の国際化」、『証券レビュー』、61巻、4号、ページ41-73、日本証券経済研究所。

[17] 露口洋介(2022)、「人民元の国際化とデジタル人民元,CIPS」、『世界経済評論』、7、8号。

[18] 日本経済研究センター(2021)、「2033年、中国が世界最大の経済大国に―1人当たり GDP 日韓逆転へ」、『アジア経済中期予測 第7回報告書』。

[19] 福本智之(2022a)、『中国減速の深層「共同富裕」時代のリスクとチャンス』、日本経済新聞出版社。

[20] 福本智之(2022b)、「人民元の国際化の重石となる中国の「管理された」資本自由化」、『東京財団政策研究所レビュー』。

[1] 中国の長期経済予測に関する最近の包括的な研究レビューについては、福本(2022a)を参照。

[2]中国との貿易取引以外に人民元決済の事例として「インドのセメント最大手ウルトラテック・セメントがロシアから石炭を輸入し、人民元で決済していることがロイターが入手したインドの税関書類で明らかになった。」とロイター通信の報道がある(ロイター、2022年6月29日)。

[3] ウクライナへの軍事侵攻でロシアの大手銀行の多くがSWIFTから排除され、国際資金決済で別の手段を必要とするため、最近ではCIPSに相次いで接続している。しかし、CIPSの決済通貨が主に人民元であることや、送金情報の伝達手段もSWIFTに依存する部分が多いので、多様な通貨の情報伝達を行うSWIFTをCIPSにより代替できる範囲は限定的である。